篇一 :财务报表分析报告(案例分析)

财务报表分析

一、资产负债表分析

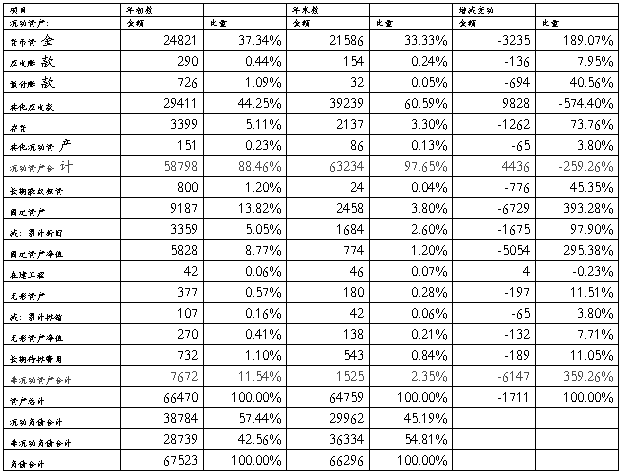

(一) 资产规模和资产结构分析

单位:万元

1、资产规模分析:

从上表可以看出,公司本年的非流动资产的比重2.35%远远低于流动资产比重97.65%,说明该企业变现能力极强,企业的应变能力强,企业近期的经营风险不大。

与上年相比,流动资产的比重,由88.46%上升到97.65%,非流动资产的比重由11.54%下降到2.35%,主要是由于公司分立,将公司原有的安盛购物广场、联营商场、旧物市场等非超市业态独立出去,报表结果显示企业的变现能力提高了。

2、资产结构分析

从上表可以看出,流动资产占总资产比重为97.65%,非流动资产占总资产的比重为,2.35%,说明企业灵活性较强,但底子比较薄弱,企业近期经营不存在风险,但长期经营风险较大。

流动负债占总负债的比重为57.44%,说明企业对短期资金的依赖性很强,企业近期偿债的压力较大。

非流动资产的负债为42.56%,说明企业在经营过程中对长期资金的依赖性也较强。企业的长期的偿债压力较大。

(二) 短期偿债能力指标分析

…… …… 余下全文

篇二 :内部财务分析报告案例(小型案例)

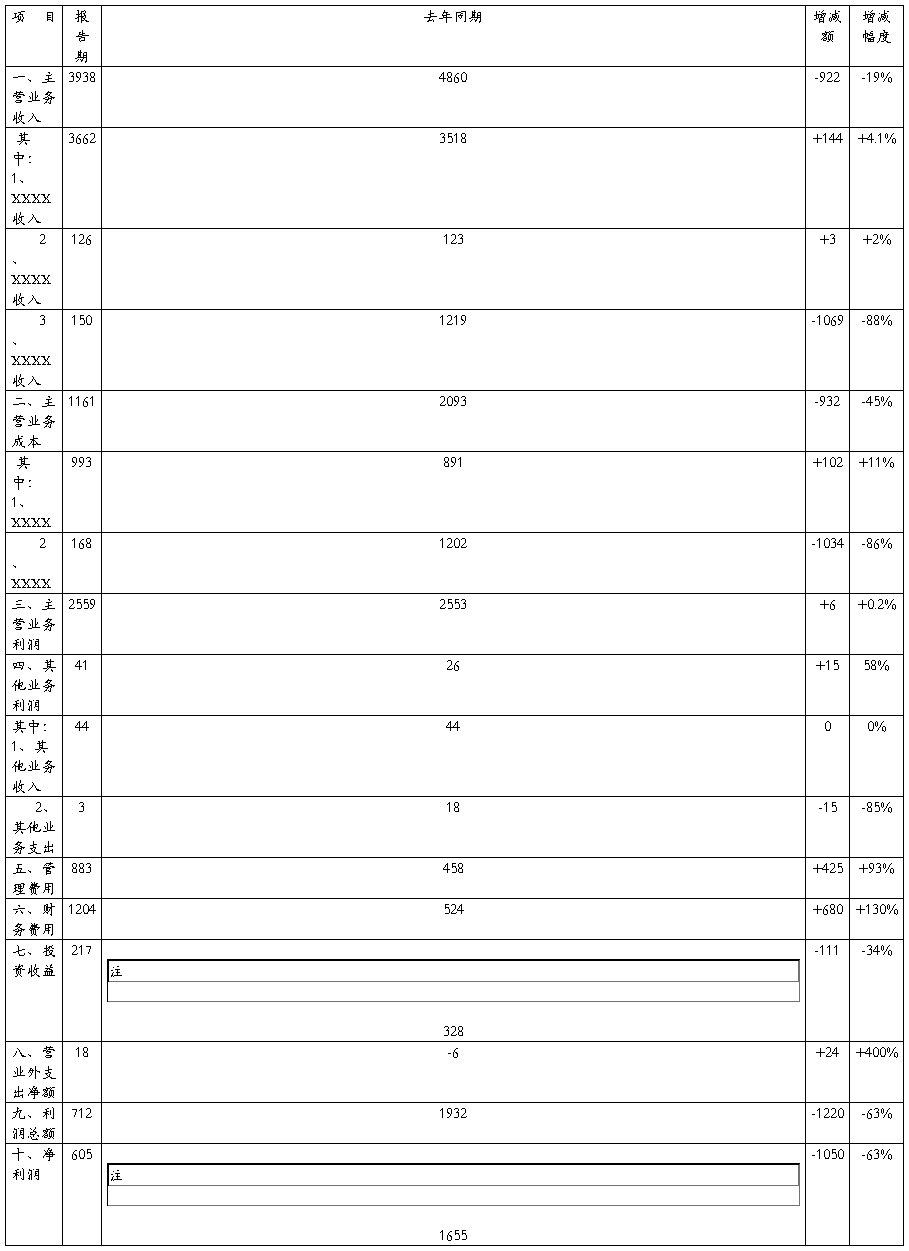

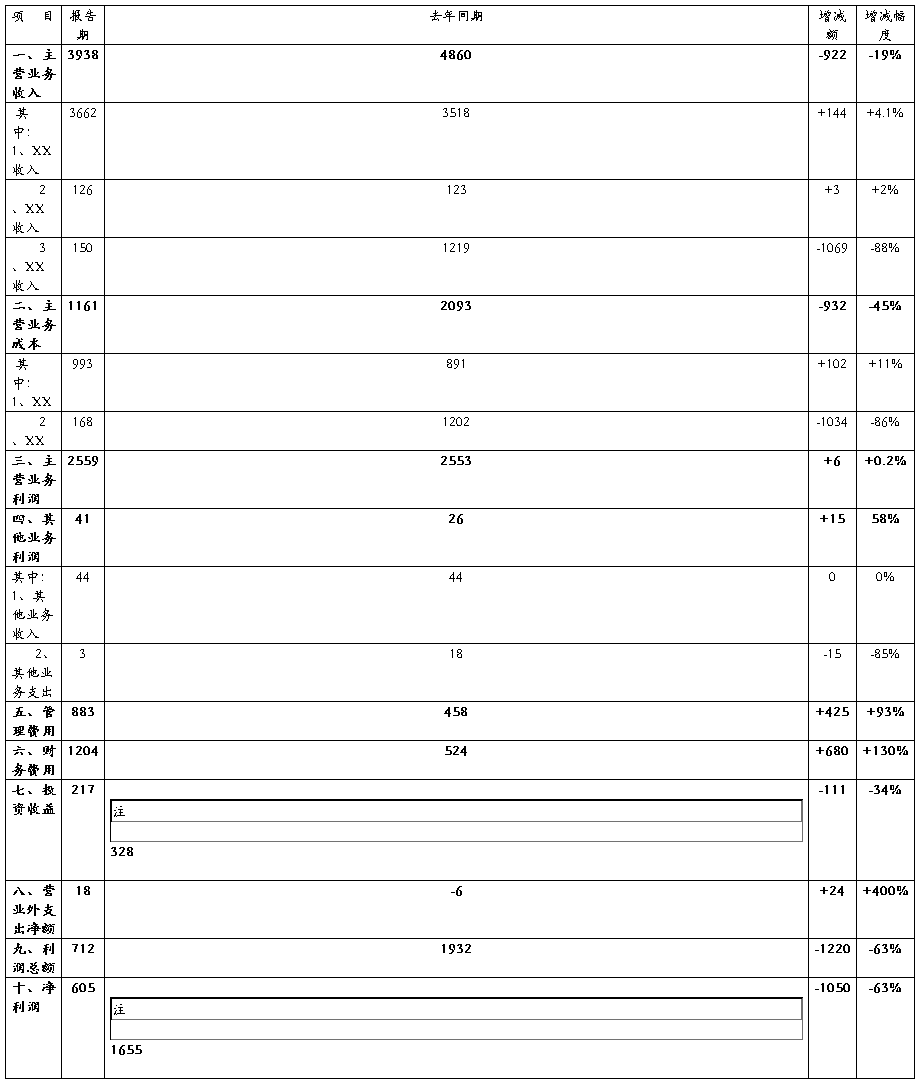

主要会计数据摘要(单位:万元)

注:扣除去年同期XXXX净收益374万元后

2 基本财务情况分析

2-1 资产状况

截至20##年3月31日,公司总资产20.82亿元。

2-1-1 资产构成

公司总资产的构成为:流动资产10.63亿元,长期投资3.57亿元,固定资产净值5.16亿元,无形资产及其他资产1.46亿元。主要构成内容如下:

(1)流动资产:货币资金7.01亿元,其他货币资金6140万元,短期投资净值1.64亿元,应收票据2220万元,应收账款3425万元,工程施工6617万元,其他应收款1135万元。

(2)长期投资:XXXXX2亿元,XXXXX1.08亿元,XXXX3496万元。

(3)固定资产净值:XXXX净值4.8亿元,XXXXX等房屋净值2932万元。

(4)无形资产:XXXXXX摊余净值8134万元,XXXXX摊余净值5062万元。

(5)长期待摊费用:XXXXX摊余净值635万元,XXXXX摊余净值837万元。

2-1-2 资产质量

(1)货币性资产:由货币资金、其他货币资金、短期投资、应收票据构成,共计9.48亿元,具备良好的付现能力和偿还债务能力。

…… …… 余下全文

篇三 :财务管理案例分析报告

财务管理

案例分析报告

案例10

案例简介

是关于杉杉集团的前身---宁波甬港服装总厂生产经营发生严重亏损,总资产不足500万元,濒临破产境地。后来,经过资本扩张,调整资本结构,保持了企业良好的财务状况,使之奇迹般发展成为520户国家重点企业之一。

案例分析

最佳资本结构的判断标准:(1)能使企业价值最大化 (2)加权平均资金

成本最低 (3)资本的流动性及结构弹性

杉杉集团的资本结构调整,主要分为两步:一是在产品经营期间,积极增加负债,获取财务杠杆利益。杉杉集团在股份制改造初期,企业的财务策划增加财务杠杆利益为出发点,采用积极型筹资策略,大量提高债务比重,同时加强管理,降低资金成本,减少筹资风险,从而提高了权益资本收益率,获取了较大的财务杠杆利益,为企业快速完成资本原始积累发挥了积极的贡献。二是在企业高成长期间,保持适度负债,选择最优资本结构。国家大幅度下调信贷利率,使企业的债务成本趋低。杉杉集团企业财务策划经广泛而深入的研讨,采用适度负债的中庸型筹资策略,选取综合资金成本最低的方案作为最优资本结构方案。这样,既获取了较大的财务杠杆利益,又不影响所有者对企业的控制权,企业财务信誉大大提高,为稳定发展创造了良好的财务环境。

…… …… 余下全文

篇四 :财务案例分析报告

安科生物和智飞生物财务综合比较分析报告

一.案例内容

(一).安科生物

公司概况

集团公司核心企业安科生物一直专注于细胞工程产品、基因工程产品等生物技术药品的研发和核心技术能力的构建。先后承担了国家“863”计划、国家科技攻关、国家重点火炬计划及省级科技攻关项目10余项,自主研发国家级新药近10个。先后荣获国家科技进步三等奖1次、安徽省科技进步一等奖3次、安徽省科技进步二等奖1次、省政府突出贡献奖2次、安徽省重大科技成就奖1次。

产品和服务

成员企业安徽安科余良卿药业有限公司是安科生物重组“百年中华老字号”中药企业“余良卿”而成立的。生产橡胶膏剂、合剂、颗粒剂、硬胶囊剂、酊剂、软膏剂、膏药剂等七种剂型三十多个中药品种。

成员企业安徽安科恒益药业有限公司是专业从事药品制剂生产的企业,主要剂型有片剂、胶囊剂、颗粒、糖浆剂、膏滋剂、散剂、口服溶液剂等7个剂型。主要品种有:头孢克洛分散片、贝诺酯分散片、阿奇霉素散剂、阿莫西林颗粒、头孢胶囊、颗粒、头孢拉定胶囊、氨咖黄敏胶囊等 57个品种。

公司科研

近年来安科生物在基因克隆技术制药常用的工具酶,基因克隆技术制药常用质粒载体和噬菌体载体,基因工程药物目的基因制取,目的基因与克隆载体的体外重组,重组克隆载体引入受体细胞,目的重组克隆的筛选、鉴定与分析,目的基因在宿主细胞中的表达都形成了自己的比较优势。主导产品重组人干扰素α2b“安达芬”系列制剂、重组人生长激素“安苏萌”、抗精子抗体检测(MAR法)试剂盒“安思宝”均由安科自主研发,畅销全国并出口十多个国家和地区。其中“安达芬”是我国第一个国产化干扰素α2b产品,国家“863”计划成果“安思宝”是国际上第一个商品化的MAR法抗精子抗体检测试剂。目前有国家科技攻关项目“PEG栝楼根天花粉蛋白”、一类新药“重组人白蛋白融合干扰素”、“PEG-重组人生长激素”等多个项目正在研发当中。

…… …… 余下全文

篇五 :上市公司财务报表分析案例

财务报表分析案例

华能国际(600011)与国电电力(600795)财务报表

分析比较报告

一、研究对象及选取理由

(一)研究对象

本报告选取了能源电力行业两家上市公司——华能国际(600011)、国电电力(600795)作为研究对象,对这两家上市公司公布的2001年度—2003年度连续三年的财务报表进行了简单分析及对比,以期对两个公司财务状况及经营状况得出简要结论。

(二)行业概况

能源电力行业近两、三年来非常受人瞩目,资产和利润均持续较长时间大幅增长。2003年、2004年市场表现均非常优秀,特别是2003年,大多数公司的主营业务收入出现了增长,同时经营性现金流量大幅提高,说明整体上看,能源电力类上市公司的效益在2003年有较大程度的提升。2003年能源电力类上市公司平均每股收益为0.37元,高出市场平均水平95%左右。2003年能源电力行业无论在基本面还是市场表现方面都有良好的表现。

且未来成长性预期非常良好。电力在我国属于基础能源,随着新一轮经济高成长阶段的到来,电力需求的缺口越来越大,尽管目前电力行业投资规模大幅增加,但是电力供给能力提升速度仍然落后于需求增长速度,电力供求矛盾将进一步加剧,尤其是经济发达地区的缺电形势将进一步恶化。由于煤炭的价格大幅上涨,这对那些火力发电的公司来说,势必影响其盈利能力,但因此电价上涨也将成为一种趋势。在这样的背景下,电力行业必将在相当长的一段时期内,表现出良好的成长性。

…… …… 余下全文

篇六 :案例_某公司财务分析报告

案例 某公司财务分析报告

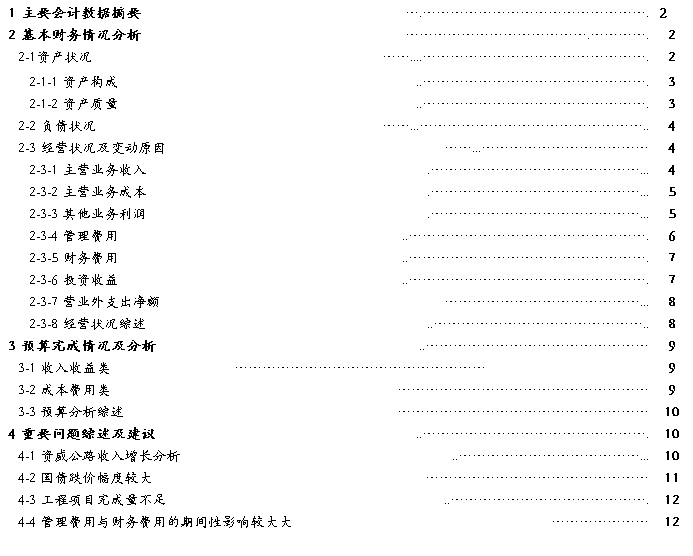

报 告 目 录

1 主要会计数据摘要(单位:万元)

注:扣除去年同期XX净收益374万元后

2 基本财务情况分析

2-1 资产状况

截至20##年3月31日,公司总资产20.82亿元。

2-1-1 资产构成

公司总资产的构成为:流动资产10.63亿元,长期投资3.57亿元,固定资产净值5.16亿元,无形资产及其他资产1.46亿元。主要构成内容如下:

(1)流动资产:货币资金7.01亿元,其他货币资金6140万元,短期投资净值1.64亿元,应收票据2220万元,应收账款3425万元,工程施工6617万元,其他应收款1135万元。

(2)长期投资:XX 2亿元,XX 1.08亿元,XX 3496万元。

(3)固定资产净值:XX净值4.8亿元,XX等房屋净值2932万元。

(4)无形资产:XX摊余净值8134万元,XX摊余净值5062万元。

…… …… 余下全文

篇七 :财务分析报告(案例)

财务分析报告

学院:商学院

学号:20129040101

姓名:闫成果

财务分析报告

一、企业整体财务状况

20##年12月,伊利公司实现主营业务收入为629,933.35万元;营业利润为30,831.53万元;净利润为24,835.60万元;资产总计为402,626.58万元,其中:货币资金为77,627.80万元,应收账款为12,554.81万元,存货为65,634.15万元;负债合计为2,075,203,566.22万元;股东权益合计为195,106.23万元。

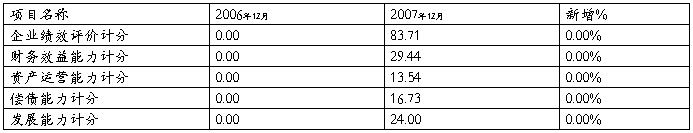

本期综合财务实力评分为:83.71,在行业中的竞争地位属于优良。而上期为00.00,基本上没有变化。

企业综合实力情况表

二、资产负债状况分析

1、资产变动与结构分析

20##年12月,伊利公司资产总额为:402,626.58万元,比上期的289,854.37万元,增加:38.91%。在资产构成中,流动资产占比:57.04%,流动资产占比比较高,它的盈利能力和周转效率对公司的经营状况起影响比较大;长期投资占比:-0.18%,固定资产占比为:40.67%,固定资产占比比较高,它对企业的产业结构和盈利能力影响比较大;无形资产及其它资产占比:2.47%;而上期上述指标分析别为:57.06%、-0.29%、40.38%、2.85%。

…… …… 余下全文

篇八 :财务报表分析案例(蓝田股份)

中国财务总监网()整理

财务报表分析蓝田股份案例

2006-03-16

一、 蓝田年财务分析

(一) 静态分析

33,106,703.98(流动资产合计)

流动比率= ———————————-------— = 0.77(流动比率)

560,713,384.09(流动负债合计)

蓝田股份的流动比率小于1,意味着其短期可转换成现金的流动资产不足以偿还到期流动负债,偿还短期债务能力弱。

433,106,703.98(流动资产合计)-236,384,086.72(存货净额)

速动比率= ————————————-------------———— = 0.35 (速动比率)

560,713,384.09(流动负债合计)

蓝田股份的速动比率只有0.35,这意味着,扣除存货后,蓝田股份的流动资产只能偿还35%的到期流动负债。

净营运资金=433,106,703.98(流动资产合计) - 560,713,384.09(流动负债合计)= -127,606,680.11(净营运资金)

蓝田股份20xx年净营运资金是负数,有1.3亿元的净营运资金缺口。这意味着蓝田股份将不能按时偿还12.7亿元的到期流动负债。

…… …… 余下全文