风险投资尽职调查报告

风险投资尽职调查报告

调查截止时间:

投资经理:

第一部分 企业概况

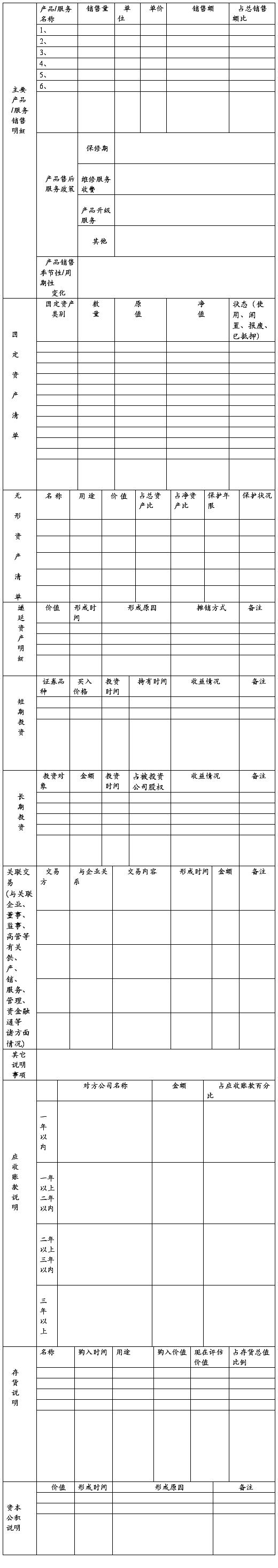

表一:基本情况 单位(万元)

说明:

1、企业类型填:有限责任公司、股份有限公司、中外合资有限责任公司、中外合资股份有限公司;

2、所享受重大优惠政策指国家、省、地级市(特区)所给予企业享受的资金、税收、进出口、土地使用权等方面的优惠;

3、有关审批情况是指公司成立、改制,企业所开发、生产的项目/产品进入市场所需国家、省、地级市(特区)有关管理部门批准文件;

4、投资方式指:现金、知识产权(无形资产)、固定资产、土地使用权等。

表二: 财务报表 单位(万元)

表三:报表说明

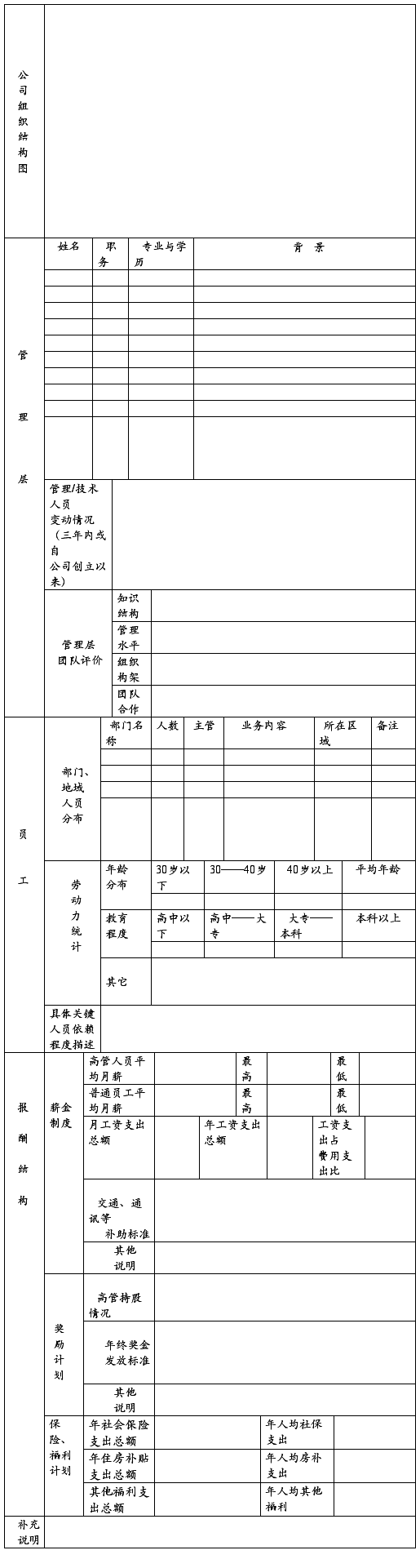

表四:公司组织与管理

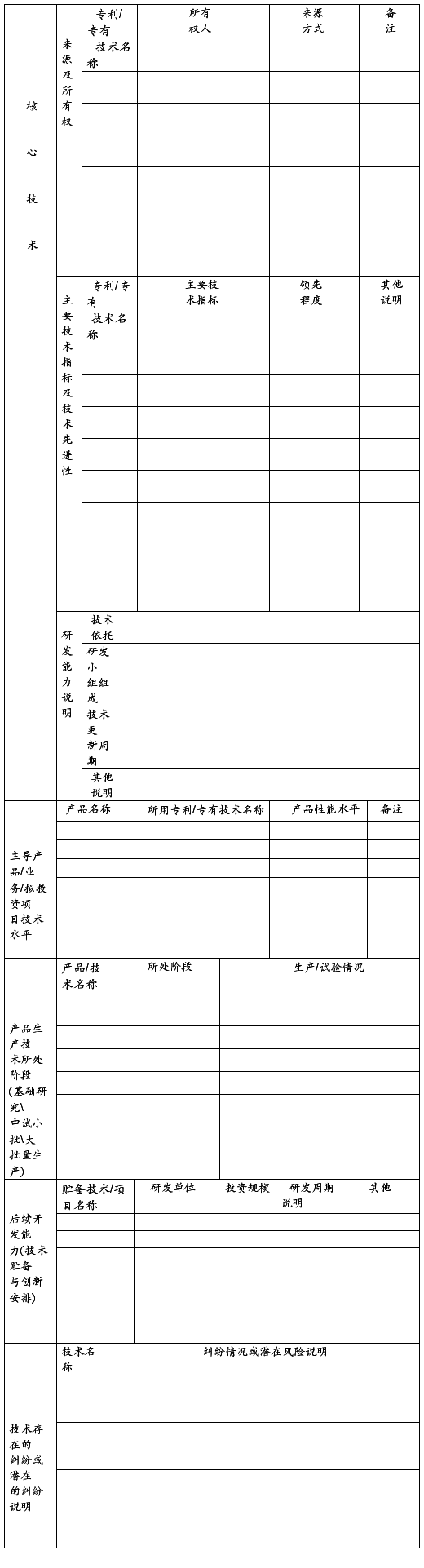

表五:技术分析

表六:生产过程及设施调查

说明:

1、 生产用地的使用成本指购入所付价款或租用年租金及其 他附加税费等全部支出;

2、 重要设备来源指购入、融资租赁、经营性租赁;

3、 生产原料的进货渠道指本地购进、省外购进、进口,以主要渠道填写;

4、 资产负债表可用企业原资产负债表替代。

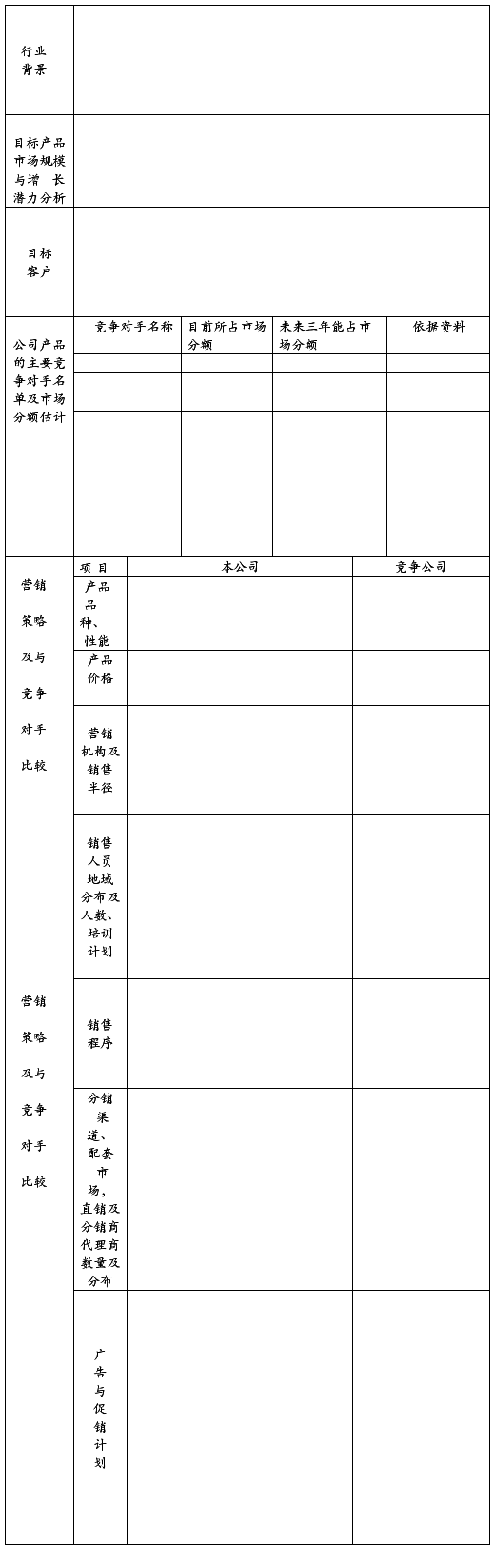

第二部分 市场分析

表七:行业与市场

表八:财务预测 单位;(万元)

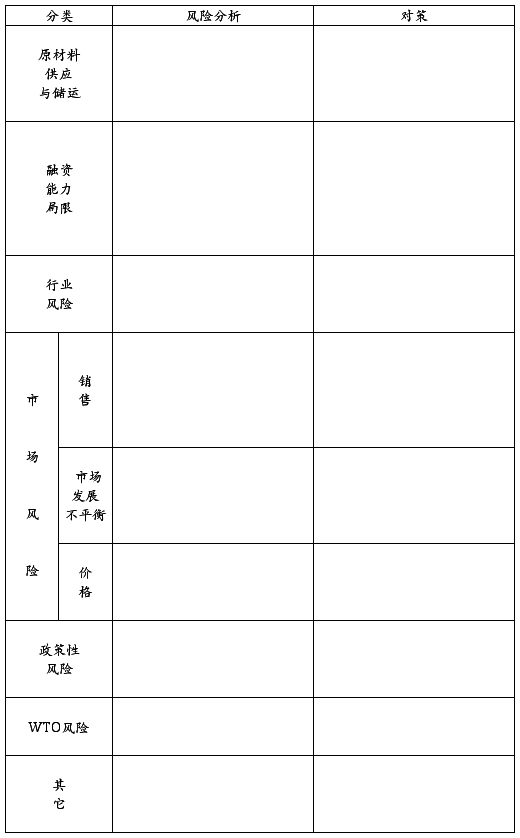

表九:风险与对策

第三部分 拟投资计划

表十:投资计划表

第四部分 填表说明

一、 表中内容若填写不下可附另页。

二、 企业发展阶段不同(种子期、成长期、成熟期),填写内容可不同;如有项目空白未填请注明原因。

三、 投资经理应核对以下企业文件原件,留存复印件,签名负责。

1.企业法人营业执照、企业法人代码证书、税务登记证(国、地税);

2.公司章程;

3.贷款证;

4.公司成立批文及所发展项目的政府有关部门的批文、合同等;

5.公司所有知识产权产权所有证书;

6.近期财务报表(注册资金验资报告、去年经审计年报,最近一期月报);

7.企业发展项目计划书/商业计划书;

8.被投资企业及转让方股东法人代表身份证、授权签字人身份证;

四、投资决策通过后,投资经理应准备以下资料提请公司付款

9.被投资企业及转让方股东法人代表证明书、授权委托书;

10.股权转让协议(原件)/增资扩股协议;

11.被投资企业董事会/股东会决议(原件);

12.被投资企业当地工商部门出具的企业基本情况证明;

13.本公司同意投资的股东会/董事会决议;

14.付款通知书;

15.风险投资尽职调查报告;

16.其它项目经理或股东会认为需要的资料。

第二篇:尽调报告

目前进行财务报表粉饰的行为有哪些,该怎么应对这些行为?

我贴一篇我的尽调报告好了。

因为报告结论是不可行,且该企业有明显的报表及产品性能粉饰,所以应该能在一定程度上解释题主的问题。 而且该企业在报表方面从收入,到利润,到债务规划,也都有不同手法的粉饰。有助于理解问题。

上市公司虽有上市公司的手法,但基本原理也都类似。

交代一下企业背景:该企业是山东一家做耐盐碱杨树苗繁育的民营企业,同时兼营有机大米培育和森林繁育。现计划融资8000万建立种苗繁育基地,要求我们公司作为担保方向银行担保。经过调研后,结论为该项目不可行。

另外,为了避免不必要的麻烦,隐去真实名称等信息(下文中凡是用某某或**指代名称的,阅读时都要注意),读者见谅。还有,由于不可行报告的目的是为了陈述不担保的理由,所以基本内容都是干货,格式上也就不怎么严谨,但基本逻辑线还算清晰。专业功力不足之处希望大牛斧正。 报告正文:

某某林业公司调研初步结论

一、产品性能夸大,销售价格离谱

企业20xx年基本形成三类主要产品:即耐盐碱种苗(主要是杨树)繁育和销售、CEB有机大米种植与销售、林权及林木资产转让。

1. 耐盐碱树苗

企业宣称:其与北京林业大学合作,通过转基因技术,培育出“某某1-5号”速生杨。一般杨树只能耐盐碱3-4‰,“某某1-5号”可耐盐6-7‰,提高了3个点,在黄河三角洲种植面积可提高一倍。

但实际情况是,按照国家有关法律的规定,一个种苗新品种在投放市场前需要经过品种审定,以杨树为例,按照正常的程序应该是先育种,再进行小试、中试直至大面积试验,到最后经过 国家林业局植物新品种保护办公室 或 省级林业局筹组的林木品种审定委员会 审定认证,整个过程下来需要七八年的时间。

而根据企业提供的材料,所谓的“某某1-5”杨树种苗,在 上海兆光生物科技的耐盐碱1号杨 的基础上,经优选炼苗而来,目前正在申请国家林业新品种保护。实际上 上海兆光生物科技的耐盐碱1号杨 只是通过了山东科技厅的鉴定,没有申请国家专利,既不能在国家良种林木的名录中检索到,也不能再山东林科院苗木信息中查到,其本身能否推广种植还有待考证。

其次,上海兆光生物科技的耐盐碱1号杨 的鉴定结果是耐盐碱4‰,如果某某林业公司只是对该品种进行了优选优育,不改变其生理特性,则理论上不可能产生抗盐碱能力的大幅提升,充其量只是该品种的良种苗木而已。

另外,目前已知的,得到政府和市场承认的,可在含盐量为4~6‰的滨海土壤里生存的耐盐碱杨树品种只有中天杨。东营市政府20xx年大力引进的品种是中华红叶杨。都与“某某1-5”无关。

而在价格上,目前某某林业公司可查的合同上,胸径2.5到3cm,定杆高度350cm左右的速生杨销售单价达到15或12元不等,超出山东省同期市场价的5到8倍,且销量巨大。但同种产品在销售给政府时,价格又回到了3,4元左右的正常水平。原因不明,有待考证。

2. CEB抗氧化大米

企业宣称:其所种植的水稻,由北京德润生农业发展有限公司授权,提供种子和技术支持,在其指导下种植而成,称为“CEB营养米”,产成品德润生公司全部收购。据企业介绍,长期食用该大米对人体的免疫力、耐力、抗疲劳能力有很大提高。国家体育总局训练局曾连续三年将其选为远动员专用大米。20xx年11月海通过了中国航天员中心的严格测试,成为中国航天员中心的特供大米

而实际上,北京德润生公司早在20xx年就在北京上海的部分超市中推出过该种大米,售价高达99元/公斤。德润生还宣称:“长期食用CEB大米提高人体耐力和免疫力、增强人体抗疲劳能力”,“食用二两CEB营养米,相当于一次口服4000粒维生素E丸”。引起社会舆论关注,随后, 方舟子、王海东 等打假人士公开质疑德润生公司夸大宣传,愚弄消费者,最终导致 德润生公司 以诽谤罪 起诉方舟子。

关于CEB大米的争论如今仍没有结果,但该大米已于当年在各大超市下架,随后央视《今日说法》进行了专题报道,确认CEB大米并没有在农业部相关鉴定机接受鉴定。

另,德润生公司对CEB大米的回购价格为12元/公斤,比江淮地区优质有机大米的平均收购价还高2元。

3. 林权及林木

企业报表内占比最大的资产是林权及活立木资源。最大的几块林场分别位于山东惠民、湖北十堰及安徽黄山。

惠民林场收购自关联公司 某某生物科技 ,因 某某林业公司 享受免税待遇,因此该笔交易中存在利润转移的可能。该林场的真实收购成本无法查证。

黄山甘棠镇林场和十堰茅坪村林场的林权证上所载的林地使用权、林木所有权人为企业实际控制人刘某某。林权证正在做变更,即将过户至企业名下。

暂未发现其他问题。

二、成本难以准确衡量

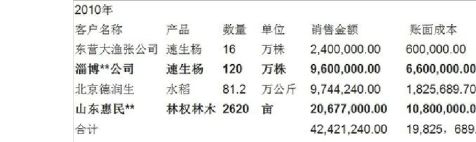

企业20xx年销售收入4286万,其主要内容如下:

1,上表中速生杨的销售均取自 于林村 林场,

销售给 大渔张 的的树苗规格为胸径1.5M,售价15元/株;

成本结转说明中说:林场杨树总量240万株,总值830万,单价3.5元/株;

销售给 淄博**公司 的树苗规格为胸径2.5cm,售价8元/株;

成本结转说明中说:销售400亩,80万株,单价3.5元/株;另销售650亩,60万株,单价6.3元/株;

上述两笔交易,产品种类相同,规格迥异,在计算成本时,出现了胸径2.5cm的树苗成本远超胸径1.5M树苗的奇怪情况。其成本计价方法颇为混乱,令人不解。

2,企业在20xx年12月将沙河林场二分场林地2620亩转让给山东惠民**公司,转让价格2067.7万。该林场为企业20xx年收购自某某生物科技,收购价1080万元。企业直接以收购价格作为主营业务成本核算。但从目前已了解到的信息来看,某某生物科技与某某林业公司肯定存在关联关系,其实际控制人可能都是刘某某。由于某某林业公司在东营享有免税待遇,因此,客观上企业所有者存在转移利润的动机。该笔收入的真实成本很难计算。

3,某某林业公司20xx年种植CEB抗氧化大米2100亩,由北京德润生公司提供全套技术及种子。该项产品全年花费总成本约182万,其中主要包括:企业20xx年向德润生支付技术费50万,种子费10万;水稻田承包费64万元,插秧及维护人工费24万元,农药化肥等农资款总计约30余万。除此之外,另有40余万被企业计入库存,主要是稻米验收测试、认证费用,水稻收割费用等。该项支出实际也应被计入成本。总成本应为233万左右。

三、缺乏销售渠道建设,过于依赖大客户

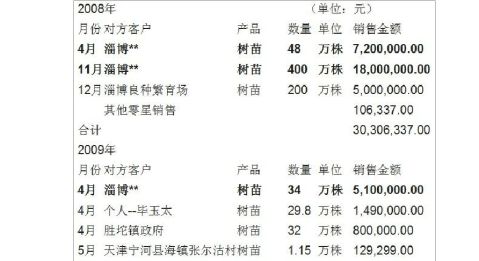

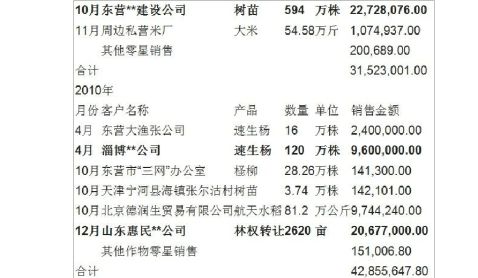

企业最近三年的大额销售明细如下:

1. 企业客户数量稀少,每年都需要一个大客户为其创造50%以上的收入,如淄博**、东营**

建设公司、山东惠民**公司等;

2. 大客户的真实情况无法获知,产品的最终流向不明:

1. 近三年里,淄博**公司一家客户就为某某林业公司贡献了约5000万收入,而且屡屡

以高出市场价数倍的价格收购某某林业公司速生杨树种苗,但网上几乎找不到该公司的任何信息,根本不能确定其经营业务是什么,高价购进大量种苗有什么目的。唯一能找到一条站点信息,对其介绍不超过100字,称其注册资本30万,总部位于山东淄博。我询问某某林业公司总经理该客户的来历,仅说淄博**公司与其老板刘某某私交甚笃,再无法说出更详细的情况;

2. 东营**建设公司20xx年从某某林业公司采购2200万的树苗,多为107速生杨树苗,

据企业介绍,该批树苗被用于垦利县的一个市政绿化工程。但百度东营**建设公司,无任何信息对应。在东营城乡建设委的建筑企业名录中,也同样找不到该公司;一般来说,承揽市政工程应当具有三级资质,该公司没有任何其他工程的记录,身份可疑。

3. 某某林业公司将自身未来的市场定位于,借助黄河三角洲开发的机遇,为东营市三网办提

供优质耐盐碱树苗。但近三年来,某某林业公司与当地政府的交易记录仅有不到100万元。实际业绩与其远期规划不太相称;

4. 某某林业公司09年销售费用不到10万,20xx年销售费用为0,销售渠道建设明显投入不

足,未来市场开拓能力堪忧。

四、存在故意虚增利润的重大嫌疑

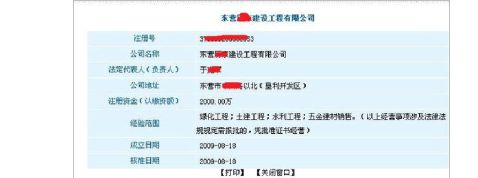

以下截图来自东营工商和淄博工商

该公司法人代表于某某曾多次代表某某生物科技公司,签订与被调研企业某某林业公司的林地转让协议。另外,东营**建设公司09年8月18日刚成立,同月28日就同某某林业公司签订2000多万的种苗采购协议,推测其基本不可能是用于市政工程建设。

代表淄博**与某某林业公司的签订所有交易合同的,都是上述东营**建设公司的法人代表于某某,但淄博**公司的实际负责人竟然是某某林业公司老板刘某某的夫人贾某。此外,20xx年8月,淄博**公司职员薛某曾以个人名义代淄博**公司付应付款375万给某某林业公司。经查,薛某实际为三明林业现任股东之一,占股0.54%。且该淄博**公司现已被吊销执照,其作为债务人积欠某某林业公司的600余万应付账款尚不知如何处理。

山东惠民**公司的信息在东营工商无法查找到,淄博工商无法找到。滨州工商因需付费查询,未知查询结果。百度山东惠民**物资公司,没有任何信息。

另外,某某生物科技的办公地点在淄博市临淄区齐陵路,其工商信息已不可查到。其前身淄博某某实业公司的查找结果如下,得知淄博某某实业公司的老板正是被调研企业某某林业公司的老板刘某某

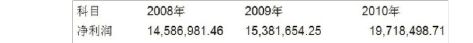

五、利润突增时间与企业股权融资时间极为巧合

企业20xx年12月末在天津滨海股权交易所融资,10月份接到了东营**建设公司2000余万的大单;20xx年12月末再次在天交所融资,12月2日与山东惠民**公司订立合同,月底就收到了全款。结合前文所述内容,企业很可能存在利用关联公司制造虚假交易,制造高盈利能力的假象,以便于其在天交所融资。

另外根据某某林业公司20xx年末审计报告,其净资产总计 1.27 亿元,其中股东投入7260万,剩余5440万为历年未分配利润累计。

2008-20xx年利润总额就有4970万,而其中60%以上均为淄博**、东营**建设两家确认有关联关系的公司创造,比较可疑的山东惠民**公司也为其贡献了1000万净利润。因此,企业的实际盈利水平很难衡量。

初步结论:

1. 企业产品质量严重夸大,主营产品耐盐碱杨树苗木、CEB大米均没有得到国家相关机构的

认可,后期推广存在极大难度。黄河三角洲耐盐碱植物繁育项目的最大赢利点是耐盐碱杨树种苗,如果产品本身在合规性上存在重大疑问,则项目风险巨大。

2. 企业销售量巨大但客户稀少,几个关联公司既是企业的上游供应商(如某某生物科技),

也是其下游客户(如淄博**、东营**建设公司),企业的真实利润水平无法被衡量。如果剔除关联公司影响,则基本可以认为某某林业公司成立5年多来的经营业绩乏善可陈,后期表现堪忧。

3. 07年以来,企业的利润不断上升,但关联公司接连关闭,企业老板刘某某名下的财富在逐

渐往某某林业公司集中,而且在天交所上市后又不断有新的投资者加入,种种迹象表明企业有虚增业绩来圈钱的嫌疑。

4. 企业09年在天交所上市,融资870万,招股说明书中明确提到所募集资金将用来投入黄河

三角洲耐盐碱植物繁育项目,该项目当时的投资预计为4000万。20xx年年末,企业再次融资4300余万,融资目的不变,项目建设进度却一拖再拖。今年初企业重做项目可研报告,拟从国开行申请贷款,融资目的还是没变,投资总额却被提高了一倍有余至9830万。个中原因有待深入了解。

5. 企业目前对项目已经投入了2678万,在其所作的已投资明细中,有1300万付给了东营**

建设公司,该公司为其承建项目水渠、道路和桥梁。但考虑到东营**建设与企业的关联关系,企业的实际投入仍是未知数。

综上,企业在技术水平、产品质量、经营能力三方面存在比较大的疑问,对于本项目预期盈利目标的实现是很大的风险;

其次,企业实际控制人的真实资金实力不能确定,已投入项目的资金数额不能确认,担保公司不应在此时寻求介入;

第三,企业大额收入涉及的关联公司未在其审计报告中披露;项目的建设进度也从09年起一再拖延,今年初企业将投资预算提高一倍多,积极向银行寻求大额贷款,这些信息均未在天津交易所的平台予以披露,企业行为已经构成了对部分股东的欺瞒。

因此,建议该项目暂缓推进,等待企业动向。

2011.4.11

担保业务二部

-

PE项目尽职调查及投资分析报告提纲

XX项目尽职调查及投资分析报告有限公司二零XX年X月尽职调查及投资分析报告机密声明在保密尽责等方面的声明尽职调查及投资分析报告机密…

-

风险投资尽职调查报告(模板)

风险投资尽职调查报告调查截止时间投资经理第一部分企业概况12说明1企业类型填有限责任公司股份有限公司中外合资有限责任公司中外合资股…

-

风险投资尽职调查报告

临海市技术创新促进中心风险投资尽职调查报告出版时间20xx年12月联系人陈冬凤电话号码057685112625电子邮件linhai…

-

风险投资尽职调查报告模板

深港产学研创业投资有限公司风险投资尽职调查报告调查截止时间投资经理第一部分企业概况1IERVENTURECAPITALCOLTDI…

-

尽职调查报告和投资条款清单

大家投尽职调查报告和投资条款清单调查人领投人姓名身份证号码监督人大家投投资经理姓名身份证号码尽职调查数据截止日期年月日一项目公司基…

-

定向资管计划尽职调查报告7-25

西部信托中信证券定向资管单一资金信托尽职调查报告项目名称西部信托中信证券定向资管单一资金信托上报部门证券业务部第一调查人牛婷第二调…

-

融资租赁尽职调查报告模板(精华版)

目录一概况1二基本素质1三经营分析2一经营环境2二经营状况2三发展前景2四财务分析3一财务结构3二偿债能力3三经营能力及效益4五资…

-

矿业融资尽职调查报告

兴盛矿业融资尽职调查报告1项目背景与交易结构概述11项目背景贵州省三都县兴盛矿业以下简称兴盛矿业为满足该公司位于三合镇旺寨铅锌矿以…

-

风险投资尽职调查报告(模板)

风险投资尽职调查报告调查截止时间投资经理第一部分企业概况12说明1企业类型填有限责任公司股份有限公司中外合资有限责任公司中外合资股…

-

风险投资尽职调查报告模板

深港产学研创业投资有限公司风险投资尽职调查报告调查截止时间投资经理第一部分企业概况1IERVENTURECAPITALCOLTDI…

-

尽职调查报告

尽职调查报告公司概况介绍:第一出品人公司名称:山东嘉博文化发展有限公司山东嘉博文化发展有限公司组建于20xx年,为中国500强京博…