20xx 届本科学生毕业论文范文样本

届学生毕业论文(设计) 存档编号:

江 汉 大 学 文 理 学 院

College of Arts & Science of Jianghan University

毕业论文

论文题目

(英 文)

中小企业融资难问题的美国经验与启示

部 (系) 管 理 学 部

专 业 财 务 管 理

姓 名 张 之 瑞

学 号 200901200220

指导老师 杨 芳

20xx年 4 月 29 日

1

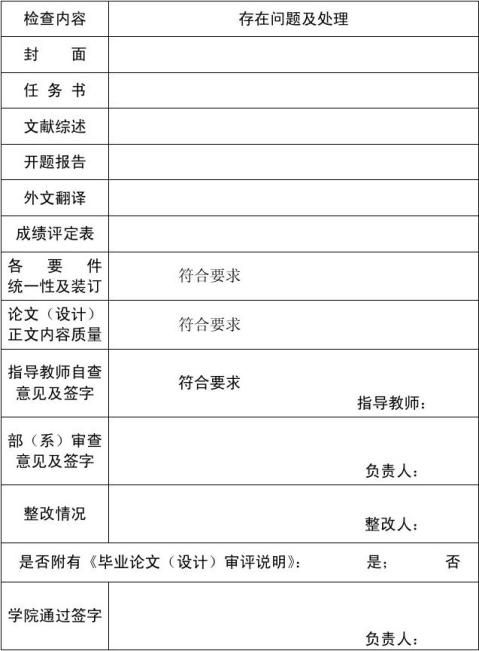

毕业论文(设计)检查表

届 专业 学生姓名 题目 中小企业融资难问题的美国经验与启示

2

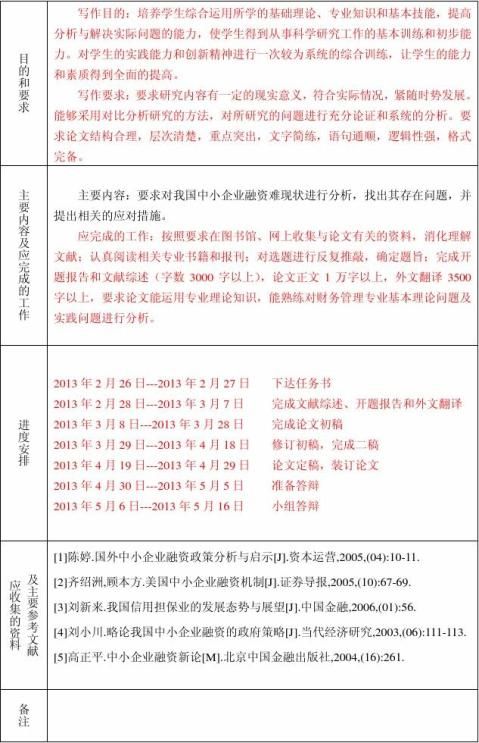

江汉大学文理学院毕业论文(设计)任务书

系、教研室

题目 中小企业融资难问题的美国经验与启示

任务起止日期:2013 年 2 月 26 日 至 2013 年 5 月 10 日

学生姓名 学号

指导教师 系、教研室主任 2013 年 2 月 27 日审查 部(系)主 任 2013 年 2 月 27 日批准

3

注:1、学生进行毕业论文(设计)前,指导教师应填好此任务书,经教研室、部(系)主任签字后,

正式给学生下达任务。

2、若是课题组共同完成一项大任务应在备注栏内填写同组设计者名单。

4

2013 届学生毕业论文(设计) 存档编号:

江 汉 大 学 文 理 学 院

毕业论文 College of Arts & Science of Jianghan University

文献综述

综述名称 关于中小企业融资难问题的文献综述 部 (系) 管 理 学 部 专 业 财 务 管 理 姓 名 张 之 瑞 学 号 200901200220 指导老师 杨 芳

20xx年 3 月 7日

5

文献综述

一、绪论

中小企业在解决社会就业、发展地方经济和聚拢一些特色优势产业等方面发挥着重要的作用,但融资问题却成为了制约这些中小企业发展的“瓶颈”。解决中小企业融资难的问题已经迫在眉睫,只有切实解决中小企业融资问题,才能把中小企业发展的潜在能量发挥出来,使其在经济发展和社会稳定中发挥更大的作用。本文根据搜集的参考文献资料内容将19xx年至20xx年间部分理论研究划分为三个阶段:第一阶段1992-19xx年,为启蒙研究阶段;第二阶段2000-2005,为探索研究阶段;第三阶段2006-20xx年,为发展研究阶段。

(一)1992-19xx年启蒙研究阶段

该阶段提出了资本是企业生存和发展的关键性问题,企业要生存和发展就得拥有一定数量的资金。然而,许多中小企业恰恰缺少经营、发展所必需的资金。这样,这些中小企业就往往面临着无法回避的融资问题,融资问题就成为了这些企业经营发展战略的核心问题。

(二)2000-20xx年探索研究阶段 该阶段更多的学者开始关注融资活动。融资活动是企业资金管理中的重要一环,企业融资决策决定着企业的资本结构,而融资决策往往受制于其当时的金融环境。企业的资金可以从多渠道、多方式来筹集,不同来源的资金,其使用时间的长短、附加条款的限制、财务风险的大小、资金成本的高低都不一样。

(三)2006-20xx年发展研究阶段

该阶段的学者站在前人研究的理论基础上,进一步发展研究,提出只有抓住问题从理论上正确认识造成中小企业融资问题的原因,才能从根本上解决我国现阶段存在的中小企业融资难这一制约经济持续增长的关键问题。

下面是对相关文献选择的具有代表性的理论思想的综述:

二、主体

1

陈婷(2005)指出,比较国外中小企业,国内中小企业由于负债较多,经营业绩恶化,大多数中小企业信用急剧下降,往往形成:“资金缺乏——业绩恶化——信用差——资金缺乏”的恶性循环。因此,中小企业一般需要利用商业关系和社会关系进行短期资金筹集。

齐绍洲,顾本方[2](2005)指出,据美国经贸近期调查,美国中小企业从银行等金融机构获得的资金分别是:东部占60%;中部约70% 到80%;西部则高达90%。可见,中小企业对金融机构的资金依赖程度很高。据权威部门调查显示,中小企业获取外部资金的渠道除了金融机构外,民间贷款也成为其重要的资金来源,占比为14.59%,而通过直接融资渠道的数额极小,仅占1.8%。

唐丽桂[3](2006)指出,“资金不足”始终被列为中小企业第一位的问题。

刘新来[4](2006)指出,目前在我国包括金融租赁,信托投资等非银行金融机构在内的各类金融机构中,民生银行、城市信用社、农村信用社和城市商业银行等中小金融机构提供的贷款比重较高,而四大国有商业银行中,除中国农业银行向中小企业贷款比重较高外,其余三家银行贷款份额均较小,非银行金融机构融资性业务服务比例更低。

刘小川[5](2003)指出,企业向银行申请贷款必须提供抵押、质押等担保,信用贷款只在极少的场合对极少的企业适用,中小企业很难获得信用贷款。而与此同时,绝大多数中小企业又普遍存在固定资产少、流动资产变化快、无形资产难以量化、厂房设备不足以作为贷款抵押物等问题,因而寻求担保又遭遇重重的困难。所以,中小企业在抵押、担保贷款方面成功概率极小。

高正平[6](2004)指出,直到今天,国有商业银行在信贷中仍然存在着严重的“成分(国有制)歧视”。中小企业获得国有银行的信贷支持是非常有限的。在当前银行体系中,国有商业银行仍占有支配地位。国有银行主管部门在向中小企业贷款时往往顾虑重重,生怕中小企业赖债而使自己难脱干系。相比较而言,国有银行向国有企业贷款即使出呆账,也不会承担很大的政治风险。这导致了国有银行的“逆向选择”,即宁愿向效益差的国有企业贷款,也不愿向效益好的中小企业贷款。

王雯娟,张玉缺[7](2008)指出,中国工商银行于20xx年6月末对43.35万家工商企业发放流动资金贷款,大型和重点企业占7.74%,中小企业占92.27%,然而这次贷款中对大型和重点企业的贷款额却占了贷款总额的53.85%,对中小企业的贷款额仅占贷款总额的46.15%。比重偏差之大,由此可见。

李东艳[8](2008)指出,大多数中小企业成立时间不长,底子薄,规模较小,自有资本偏少,其自身薄弱的积累不能满足扩大再生产的需要。我国中小企业管理水平参差[1] 2

不齐,管理方式也存在很大差异。在用人机制上,很多中小企业具有明显的家族特色,用人方面任人唯亲,家族成员占据企业重要的管理岗位,这种管理模式很难吸纳优秀的管理、技术人才;在资产运营上,中小企业由于规模普遍较小,所处产业水平比较低、资产存量有限、技术设备超负荷使用,严重影响了产品和服务的质量。

李璞[9](2008)指出,证券市场是市场经济的重要组成部分,是现代企业的孵化器,具有向社会筹资,促进产权流动、优化资源配置等作用。但是,对我国而言,目前国内尚未建成可供中小企业融资的完善的资本市场。

黄东晶[10](2006)指出,只有上市公司才能在金融市场筹资,而中小企业上市又受《公司法》、《证券法》各方面规定的限制的因素较多,因此中小企业采取此法融资相对困难较多。

邓聿文[11](2008)指出,从中小企业自身来看,由于其普遍管理不规范,经营决策随意性较大,没有完整的业绩记录,财务报表真实性不确定且不愿意公布财务状况等,自身便缺乏上市的条件和政策环境的支持。

王禧扬,赵明星[12](2009)指出,由于我国资本市场不成熟,容量有限,因而对投入资本市场的企业和公司债券的发行有严格的限制条件,而中小企业规模小、资本有限,难以达到主板上市条件,创业板又推出较迟,也使得我国的中小企业不能有效地利用资本市场。因此,许多投资者停止向中小企业投资,有的甚至撤资。

苏志鑫[13](2006)指出,比照国际经验,许多国家对中小企业融资都采取各种优惠政策进行扶持,并有相应机构对中小企业贷款担保、保险。与其他国家相比,我国目前这方面的机制尚不健全,缺乏专门为中小企业贷款服务、担保的机构,社会化服务体系尚未形成。

邓华光[14](2007)指出,信用是现代企业生存的基石。企业只有讲诚信,才能赢得市场,也才有可能筹集到更多的社会资本,扩大经营规模。中小企业信用不佳是造成银行对中小企业“惜贷”和“拒贷”的重要原因,到期不还本付息、逃废银行债务,虽一时得到“甜头”,却败坏了自身的信用。随着社会诚信系统的不断完善,信用不佳者从银行贷款更是难上加难。中小企业必须要立足企业长远利益,积极恪守信用关系,树立信用观,不断加强诚信教育。只有这样,中小企业才能树立良好的企业融资信誉,为企业自身开辟融资渠道,实现持续发展。

纪敏[15](2007)指出,中小企业有一部分的资金是来源于企业内部的,即企业的自有资金。如果企业进行合理有效的运用和管理,将不仅为企业筹资节约成本,更可以完善企业的财务和资金结构体系。

3

张建营[16](2007)指出,中小企业可以与大企业协作,或者成为大企业的子公司,进入企业集团化发展的渠道,取得大企业的技术、管理和资金支持,或者采用与大企业合作的形式,生产与大企业配套的中间产品;二是可以利用租赁融资,中小企业进行租赁融资的成本低、风险小、方式灵活,还可以加快企业的技术改造,而且缓解了企业的偿债压力。

于洋[17](2009)指出,政府推动中小企业发展的当务之急是将其着眼点放在法规、制度建设上,通过制度保障、政策协调和资本市场创新等措施,为克服中小企业融资瓶颈创造一个良好的环境条件。政府在确定维护中小企业权益的同时,通过相关法律对从事隐瞒、骗取利润、提供不真实数据者进行严厉惩罚,以规范企业诚信数据开放和使用;同时,要规范中小企业在市场竞争、履行贷款义务等方面的责任。尽快构建中小企业融资的全方位法律支持体系,规范中小企业融资主体的责任范围、融资办法和保障措施,让中小企业的各种融资渠道有法可依。

付卓婧[18](2010)指出,中小企业由于自身的财务制度等相对于大型企业而言不健全,经营管理层相对素质较低,缺乏必要的财务管理素养,财务管理十分混乱。

Barbosa,Moraes[19](1992)指出,美国是世界上第一个体会到融资重要的国家,也是融资机构较为完善健全的国家,值得各国学习借鉴。

Cole,Goldberg,White[20](1999)指出,19xx年至19xx年那段时间内,中小企业的淘汰率大概在10%左右,甚至在19xx年的时候,有40%的中小企业在那次的金融危机中倒闭,这种情况是相当不正常的。中小企业如此高的倒闭率导致了银行等金融机构在贷款给中小企业的时候会更加谨慎,甚至有尽量不贷款给中小企业的情况,而这也使得中小企业的融资难上加难。

William[21](2010)指出,从全国范围来看,中小企业在创业阶段基本上是靠内源融资逐步发展壮大起来的。这是由于在创业阶段,企业的经营规模尚小,产品也不成熟,且市场风险较大,因此外源融资作为筹资不仅难度大且融资成本高,于是中小企业不得不把内源融资作为主要的融资手段。

三、结论

综上所述, 国内很多学者针对我国中小企业如何融资进行了研究,也有很多学者对美国中小企业融资借鉴之处进行了总体研究,但是,将双方进行对比以及进一步使我国学习美国先进融资理念的研究可以说目前基本处于空白状态。应该说,本文的研究为我国中小企业更好的融资提供了一个新的思路,具备较强的研究价值和现实意义。

4

参考文献

[1]陈婷.国外中小企业融资政策分析与启示[J].资本运营,2005,(04):10-11.

[2]齐绍洲,顾本方.美国中小企业融资机制[J].证券导报,2005,(10):67-69.

[3]唐丽桂.中小企业融资存在的问题及对策分析[J].沿海企业与科技,2006,(01):22

[4]刘新来.我国信用担保业的发展态势与展望[J].中国金融,2006,(01):56.

[5]刘小川.略论我国中小企业融资的政府策略[J].当代经济研究,2003,(06):111-113.

[6]高正平.中小企业融资新论[M].北京中国金融出版社,2004,(16):261.

[7]王雯娟,张玉缺.中小企业筹资存在的问题与解决对策[J].辽宁经济,2008,(03):34-36.

[8]李东艳.关于中小企业融资难问题的探讨[J].北方经济,2008,(11):57.

[9]李璞.中小企业融资困难成因与对策[J].国际商务财会,2008,(08):156-157.

[10]黄东晶.中小企业筹资对策分析[J].辽宁行政学院学报,2006,(06):23.

[11]邓聿文.中小企业的冬天来了吗[N].上海证券报,2008,(8):8.

[12]王禧扬,赵明星.中小企业融资方式研究[J].经济论坛,2009(1):134.

[13]苏志鑫.发达国家支持中小企业融资的比较及借鉴[J].现代商业,2006(01):256-257.

[14]邓华光.中小企业融资难困局求解[J].中南论丛,2007(01):12.

[15]纪敏.我国中小企业融资与金融体系完善[J].现代经济学前沿专题,2007(03):77-78.

[16]张建营.中小企业融资实战[J].中国工商联合出版社,2007(05):90-93.

[17]于洋.中小企业筹资战略的制定与选择[J].经济研究导刊,2009(11):12.

[18]付卓婧. 浅析中小企业融资难问题[J].沿海企业与科技,2010(03):351-381.

[19]Barbosa E,Moraes C. Determinants of the Firm’s Capital Structure:the Case of the Very Small Enterprises[M].Working Paper from Econpapers,1992:366-358.

[20]Cole R A,Goldberg L G,White L J. Cookie-cutter versus character:The micro structure of small business lending by large and small banks[J].Journal of Financial and Quantitative Analysis,1999(39):227-251.

[21]William D. Bradford Creating Government Financing Programs for Small and Medium-sized Enterprises in China[J]The Journal of Finance,2010(4):234-245.

5

江 汉 大 学 文 理 学 院

College of Arts & Science of Jianghan University

毕业论文

开题报告

(英 文)

论文题目 中小企业融资难问题的美国经验与启示

部 (系) 管 理 学 部

专 业 财 务 管 理

20xx年 3 月 7 日

6 姓 名 张 之 瑞 学 号 200901200220 指导老师 杨 芳

7

一、写作目的与意义

随着国内经济的飞速发展,我国的中小企业迅猛发展起来,为地区的经济发展,增加了就业岗位,同时也缓解了我国的就业压力,实现科技创新与成果转让等方面发挥出越来越重要的作用,决定了必须重视中小企业的生存与发展。现阶段,金融不仅是国家对经济进行宏观调控的重要杠杆,也深刻影响着我国社会经济生活的各个方面。由于中小企业自身的特点,即规模小,可控资源更为稀缺,又往往处于快速发展阶段,需要大量的资金的投入,所以,大多数中小企业都面临着融资难的困境,严重阻碍中小企业的发展。我国目前中小企业融资难存在企业本身﹑金融机制﹑政府三个层面的多方面的原因,为此要制定相应的治理办法。就中小企业融资难问题,进行分析研究,并提出解决中小企业融资的相关对策。

二、研究现状

资本是企业生存和发展的关键性问题,企业要生存和发展就得拥有一定数量的资金。然而,许多中小企业恰恰缺少经营、发展所必需的资金。这样,这些中小企业就往往面临着无法回避的融资问题,融资问题就成为了这些企业经营发展战略的核心问题。企业融资应当有利于实现企业顺利健康成长和企业价值最大化的实现,融资过程中既要注意防止资金筹集过多,造成资金闲置,增加成本与风险;又要注意企业融资制度必须在宏观融资体制的框架下做出选择。

中小企业增资的必由之路,国家有关部门应在进一步深化企业、金融改革的同时,适时推出新的融资渠道,下大力气完善资本市场结构,建立多层次的市场体系。在直接融资方面,要逐步消除中企业进入资本市场的“壁垒”,加快建立中小企业上市培育和辅导体系,并继续推动中小企业境外上市工作,鼓励一批符合产业政策的有成长性的中小企业获得上市融资机会。

三、写作内容及写作方法

写作内容:

本论文的研究目标是中小企业融资美国的经验与启示并解决中国中小企业存在的 8

问题及其存在原因,针对原因提出具体有效的解决对策。结合其他人的理论,采用定性分析的方法,从中小企业融资的问题、产生这些问题的原因及中小企业解决这些融资问题的方法等方面对中小企业融资进行分析。最后,在这些理论分析的基础上,提出企业应强化中小企业财务管理的建议。

第一部份主要介绍本文的背景及意义。第二部份对中小企业融资问题中美进行比较分析,对其不同点进行剖析并深入探讨。第三部份优化中小企业融资,对优化中小企业融资提出具体的对策与方法。第四部份结语,对中小企业融资美国的经验与启示做一个总结。

写作方法:

相关文献及数据的搜集,采用相关数据和文献检索的方式分析资料并进行研究综述 ,结合个别案例进行分析,并进行定性研究与分析。对策研究,提出一些对策。在阅读大量的国内外相关的文献后,进行分类整理,科学的选取了相关文献资料,将各文献中的资料有机的结合在一起,从而使对中小企业融资问题与对策的研究更加深入。

四、写作提纲

引言

一、中小企业融资概述

(一)中小企业的界定

(二)中小企业融资的途径

(三)我国中小企业融资现状

二、中美国中小企业融资比较

(一)途径比较

美国以直接融资为主,多样化的融资途径

中国以内部融资为主,外部融资困难,贷款抵押担保难以落实

(二)内部环境比较

美国中小企业的内部环境

中国部分中小企业自身的经营状况差,贷款风险大

(三)政策环境比较

美国政策环境

9

中国政策环境

(四)美国与我国中小企业融资体系对比

银行融资体系对比

信用担保体系对比

风险投资体系对比

股市融资体系对比

三、改善我国中小企业融资环境的对策建议

(一)构建完善的政策和法律保障体系

(二)建立和完善中小企业融资的信用担保体系

(三)建立财政有限补偿机制及各种优惠政策

(四)积极促进中小企业融资方式的多元化

(五)中小企业间加大整合和兼并的力度

(六)设立专业的中小企业银行

(七)企业通过提高自身素质提升企业竞争能力

四、结论

五、进度安排

20xx年2月26日---20xx年2月27日 下达任务书

20xx年2月28日---20xx年3月7日 完成文献综述、开题报告和外文翻译 20xx年3月8日---20xx年3月28日 完成论文初稿

20xx年3月29日---20xx年4月18日 修订初稿,完成二稿

20xx年4月19日---20xx年4月29日 论文定稿,装订论文

20xx年4月30日---20xx年5月5日 准备答辩

20xx年5月6日---20xx年5月16日 小组答辩

六、参考文献

[1]陈婷.国外中小企业融资政策分析与启示[J].资本运营,2005,(04):10-11.

[2]齐绍洲,顾本方.美国中小企业融资机制[J].证券导报,2005,(10):67-69.

[3]唐丽桂.中小企业融资存在的问题及对策分析[J].沿海企业与科技,2006,(01):22

[4]刘新来.我国信用担保业的发展态势与展望[J].中国金融,2006,(01):56.

10

[5]刘小川.略论我国中小企业融资的政府策略[J].当代经济研究,2003,(06):111-113.

[6]高正平.中小企业融资新论[M].北京中国金融出版社,2004,(16):261.

[7]王雯娟,张玉缺.中小企业筹资存在的问题与解决对策[J].辽宁经济,2008,(03):34-36.

[8]李东艳.关于中小企业融资难问题的探讨[J].北方经济,2008,(11):57.

[9]李璞.中小企业融资困难成因与对策[J].国际商务财会,2008,(08):156-157.

[10]黄东晶.中小企业筹资对策分析[J].辽宁行政学院学报,2006,(06):23.

[11]邓聿文.中小企业的冬天来了吗[N].上海证券报,2008,(8):8.

[12]王禧扬,赵明星.中小企业融资方式研究[J].经济论坛,2009(1):134.

[13]苏志鑫.发达国家支持中小企业融资的比较及借鉴[J].现代商业,2006(01):256-257.

[14]邓华光.中小企业融资难困局求解[J].中南论丛,2007(01):12.

[15]纪敏.我国中小企业融资与金融体系完善[J].现代经济学前沿专题,2007(03):77-78.

[16]张建营.中小企业融资实战[J].中国工商联合出版社,2007(05):90-93.

[17]于洋.中小企业筹资战略的制定与选择[J].经济研究导刊,2009(11):12.

[18]付卓婧. 浅析中小企业融资难问题[J].沿海企业与科技,2010(03):351-381.

[19]Barbosa E,Moraes C. Determinants of the Firm’s Capital Structure:the Case of the Very Small Enterprises[M].Working Paper from Econpapers,1992:366-358.

[20]Cole R A,Goldberg L G,White L J. Cookie-cutter versus character:The micro structure of small business lending by large and small banks[J].Journal of Financial and Quantitative Analysis,1999(39):227-251.

[21]William D. Bradford Creating Government Financing Programs for Small and Medium-sized Enterprises in China[J]The Journal of Finance,2010(4):234-245.

11

江 汉 大 学 文 理 学 院

College of Arts & Science of Jianghan University

毕业论文

外文来源

文译文

外文翻译 罗伯特,中小企业融资决策,将事实带给您,20xx年,3册 部 (系) 管 理 学 部 专 业 财 务 管 理 姓 名 张 之 瑞 学 号 200901200220 指导老师 杨 芳 20xx年 3 月 7 日12 中

英文原文

Facts for You

Small and Medium Enterprises financing decision

Robert C. Merton

Abstract

Business generation, survival and development are inseparable from the investment and financing activities. With China's accession to WTO organization, the market economy system, the gradual improvement of the financial markets, rapid development, investment and financing efficiency is increasingly becoming the key to the development of enterprises. For the small and medium enterprises, according to their own development needs should seriously consider how to select their own needs and suited to their stage of development financing, as well as a variety of financing the use of timing, conditions, costs and risks, determine the appropriate size of the financing and the development of the best financing periods. To solve these problems, small and medium enterprises need to develop appropriate financing strategies in order to make the most optimal financing decision.

1. an overview of corporate finance decision-making

1.1 an overview of corporate finance decision-making

Corporate finance decision-making, is the enterprise value creation objectives in accordance with its needs, the use of a certain timing and channels to take cost-effective financing tool for companies to raise the funds needed for a market behavior. It not only changed the structure of the company's assets and liabilities, but also affected the internal management, business performance, sustainable development and value growth. A typical decision-making including the sale of what kind of financing of debt and equity (financing), how to determine which they want to sell the value of debt and equity (financing costs), when to sell more debt and equity (financing opportunities) and so on. Which include the financing of the size of the most important decision-making and financing decisions. Financing scale enterprises should be the purpose of

1

英文原文

completing the minimum requirements for the use of funds. The financing of enterprises are diverse, common the following:

1. Fiscal financing.

Financial financing from a financial point of view out, can be divided into: budget allocation, financial loans, through authorized agencies of the state-owned assets investments, policy-oriented bank loans, special construction of extra budgetary funds, financial subsidies.

2. Bank financing.

From the Chinese-funded financial point of view that is out of the use of bank funds, the main sections of various generation, such as: credit, mortgage loans, secured loan, discounted loans, lease financing, securities investment.

3. Commercial financing.

Its the way they are varied, mainly including trade transaction process that took place between enterprises on credit products, prepaid loans and other forms.

4. G voucher financing.

The method includes tendering, financing and bond financing two major categories.

1.2 The financing decision-making process

Corporate financing decision-making process to develop, that is to determine the optimal capital structure process.The specific decision-making process is: First, when a sum of money to finance companies faced several financing options, companies can calculate the various financing options respectively, the weighted average cost of capital rate, and then select one of the lowest weighted average cost of capital as a.Secondly, selected the lowest weighted average cost of capital is just the kind of financing options best Zhuzhong program does not

2

英文原文

mean that it has become the best capital structure, this time, enterprises should observe the investors in the loan payment request, the stock market price fluctuations, etc., according to financial analysis to determine the reasonable capital structure, while corporate finance officers can use some of the financial analysis of capital structure, access more detailed analysis.Finally, according to results of the analysis in the corporate financing decision-making to further improve its capital structure.

1.3 The general idea of the Financing of SMEs

SME finance general idea should be: a combination of investment and finance in order to finance investment-driven. Financial decision-making in small and medium enterprises do not have the financial decision-making as big business (especially stock company), as the independence, it should be a part of business investment decisions, financing must be direct investment services. This means that the SMEs in the decision-making must pass in order to lead to investment decision-making in this part of the financial management objectives, rather than as stock companies, finance decision-making and financial objectives to establish a direct functional relationship. This is because:

1. SME financial goal is to maximize profits, only the investment activities in order to bring profits for the enterprise, that is the optimal investment decisions is the optimal financing decision-making.

2. The obvious contradiction between supply and demand of funds for SMEs, corporate finance channels, quantity, time is influenced by various objective conditions. To act like large companies the flexibility to use various means to freely adjust the capital structure, for SMEs is unrealistic.

Thus, for decades operating history, layer management by professional managers of small and medium enterprises, financing plan for investment services, and must be matched with investment demand, including financing and financing the amount of time matching. More importantly, the investment projects through a variety of factors m

3

英文原文

ust be considered, not blind means for misappropriating a cover, otherwise easily lead to investment and financing decision-making failures, leading to investment failure, damage to corporate rights. In the absence of the oversight function of the small and medium enterprises in the conduct of the proceedings of a project feasibility study is necessary, but only a part of the decision-making, provide financial information, the feasibility of the whole scheme can not provide advice, but can not serve as a viable project a decisive basis. Strategy and internal needs of a variety of factors to consider is very important.[Paper Net Www.LunWenNet.Com]

2. Our analysis of the financing environment for SMEs

Enterprise is in a certain environment, a variety of economic resources, the organic collection.Business operations to adapt and understand the requirements of environmental change, to be invincible.Enterprises are faced with an environment is present in the surrounding businesses, affecting business survival and development of various objective factors and forces of the general, it is the basis for corporate financing choices.At the moment, the status quo of China's financing environment for SMEs mainly in the following areas:

2.1 From the situation of SMEs in view of their own

China's SME business management and technical levels are relatively low, a lack of effective internal supervision and control mechanisms, such a result is caused by inefficient use of funds, the risk is relatively large. Thus, banks and other financial institutions and development of SME business confidence is low, so it will not easily borrow funds to SMEs.

2.2 From banks and other financial institutions operating principles to consider

Banks and other financial institutions pay attention to fund the operation of "efficiency, safety, liquidity", in practice, banks and other financial institutions to give customers a prerequisite for the loan is to ask customers to provide effective guarantees fo

4

英文原文

r SMEs with limited self-financing due to unable to provide effective security, while for SMEs operating risks, the third person in normal circumstances would not provide guarantees for the debt of small and medium enterprises. Since it is impossible to provide full and effective guarantees, banks and other financial institutions will not give loans to small and medium enterprises.

2.3 From the country's industrial policies and economic policies are concerned

Lack of government support for SMEs, SME financing difficulties also contributed to an important reason. China for SMEs, although there are a number of supportive policies, such as "The People's Republic of China Township Enterprise Law," which also stipulates that "the state to use the credit means, to encourage and support the development of township and village enterprises": "people's governments above the county level in accordance with relevant state regulations, you can the establishment of rural enterprise development fund "," township enterprise development fund dedicated to support the development of township enterprises ", etc., but because of the lack of an effective system to protect, these provisions are difficult to implement.

2.4 From the view of China's financial control

Between enterprises can not borrow each other to some extent also increased the difficulty of financing for SMEs. Based on our current law, among the citizens, businesses and citizen, business or civic and financial institutions can occur between the legitimate lending between enterprises and between enterprises, however, been regarded as illegal loan lending relationships are not by law. In this way, for SMEs, he would lose a means of financing, intangible into the financing of SMEs has also increased the difficulty.

3. Small and medium enterprises should develop specific strategies and

5

英文原文

reasonable financing

Therefore, at this stage of China's SME financing environment for SMEs in terms of financing of adverse circumstances, the financing of SMEs in the development of specific strategies should pay attention to the following aspects:

3.1 The amount of funding the pursuit of rationality

Right to shares of companies on behalf of large enterprises in terms of financing aimed at achieving optimal capital structure, namely, the pursuit of cost of capital, the minimum and maximum business value; while for SMEs is concerned, the purpose of financing directly to ensure that the necessary production and operation of funds. Lack of funds will affect the development of production, but excess can lead to the use of funds of funds, diminish the effect, resulting in a waste. As the SME financing is not easy, so operators are more relaxed in the face of the funding environment, they often accuse me of "Han Xin point soldiers, the more the better" error. However, if the money raised is unreasonable or not with the real needs, then a good thing becomes a bad thing, companies hand, may carry a heavy debt burden, further affect the financing capability and profitability. Therefore, the business community during the beginning of financing decision, according to the needs of enterprises for capital, corporate finance their own actual conditions and the ease and cost of decision-making circumstances, what one can determine the size of corporate finance and reasonable.

3.2 The pursuit of effectiveness of the use of funds

The financing channels for SMEs and large enterprises do not like the way there is a big choice, but that does not mean that SMEs can only be "beggars" On the contrary, due to weak risk-resisting ability of SMEs, as well as funding difficulties, but also should each fund to make good trade-off, considering the operating needs and capital costs, financing risk and investment income, and many other factors, must be th

6

英文原文

e source of funds and to invest in combined analysis of the cost of capital rate of return on investment the relationship between the strings to avoid making mistakes .

3.3 The pursuit of the ratio of capital structure

The use of funds for SMEs decide the type and quantity of funding. We know that the total assets of enterprises and non-current assets by current assets of two parts. Current assets are divided into two distinct behavior: First, their number changes with fluctuations in production and management of liquid assets, namely, the so-called transient liquid assets; 2 is similar to the level of fixed assets, as long-term stability of liquid assets, namely, The so-called permanent current assets. According to the structure of the matching principle, small and medium enterprises for fixed assets and permanent current assets on the financial resources to the financing of medium and long term financing is appropriate; due to seasonal, cyclical and random factors contribute to changes in business activities, the funds required are mainly the financing of short-term financing is appropriate. Emphasizes financing and investment in the capital structure ratio on the relationship between pairs of small and medium enterprises is particularly important.

3.4 Capital operation, in the pursuit of incremental funding at the same time pay more attention to financing of stock

Incremental funding means a quantitative increase in the total occupation of the amount of funds to meet the production and operation needs; stock financing is defined as the total occupied without increasing the amount of funds under the premise of the structure by adjusting the amount of funds used to accelerate capital turnover, and try to avoid unreasonable the use of funds to improve the use of funds effects units to meet the business needs of the expanding production and operation. Increment financing and the stock of the close combination of funding also reflects the financing of SMEs and investment activities, the inherent connection between the stock of financing because it is actually a kind of utilization of capital and it belongs to the scope o

7

英文原文

f investment activities. For example, companies would be the timely use of idle equipment, rent, sell transfer the form of "inventory financing", it will not prevent losses and capital backlog, but also help improve long-term capital mobility, relieve pressure on the financing too heavy .

3.5 sources of funding, the pursuit of credibility to win

Take the initiative to maintain good relations with financial institutions to make it understand the business and see great prospects for companies willing to support the development of enterprises, which every successful SME operators who are compulsory lesson. Including its two aspects: one is the choice of financial institutions, should be chosen career and growth of SMEs in the future for their interest and willingness to invest in financial institutions; can provide business guidance to financial institutions; branches and more convenient transactions of financial institutions; well-funded, and the low cost of funds of financial institutions; staff quality, professional ethics sound financial institutions. The other hand, cooperation between SMEs to take the initiative to communicate with financial institutions, corporate business policy, development plans, financial position, indicating the difficulties encountered in order to win the performance and credibility of financial institutions, trust and support, rather than a variety of illegal or improper means of taking money.

4. Financing, select the appropriate size of the enterprise itself, the

strength and the stage of

Finance income and costs on a comparison that really necessary financing, we need to consider what kind of financing options. In the choice of financing, usually on their own to consider the size, strength, strong or weak, and corporate stage of development, combined with the characteristics of the different means of financing, select the appropriate means of financing of this enterprise development, for example, in the early days of SMEs , its

8

英文原文

financing methods you can choose equity financing, because the early start, high risk, very few financial institutions and other creditors to the financing for you. In equity financing, business owners and their friends and family members accounted for the vast majority of the funds. This part of the financing is part of "insider financing" or "internal financing", also known as enterprise "his investment." To the development of SMEs to a certain period and the size of the future, they may choose debt financing. Debt financing primarily from financial institutions, including commercial banks and finance companies. Of high-tech industry, SMEs, may take into account the GEM issuing equity financing; do not meet the listing requirements for SMEs, consider bank loans, financing and so on.

5. Financing, the selection of the most conducive to improving the

competitiveness of enterprises in financing

SME financing will usually have the following direct impact on business: First, by financing small and medium enterprises can grow capital strength and ability to pay small and medium enterprises and development potential; secondly, through the financing, can increase the credibility of small and medium enterprises to expand the enterprise product market share; again, through the financing, small and medium enterprises can expand the scale, enhance profitability, and thus take advantage of economies of scale improve enterprise competitiveness in the market and accelerate the development of enterprises. But the degree of competitiveness of enterprises due to the improvement of corporate financing, financing the differences in income there is a big difference. For example, equity financing, especially the first listing of ordinary shares in issue and circulation, not only impose an enormous financial intermediation, but also greatly enhance the visibility of businesses and goodwill, so that the competitiveness of enterprises could be boosted. Therefore, when financing decisions, first select the most beneficial to small and medium enterprises to improve competitive mode of financing.

6.Conclusion

With China's accession to the World Trade Organization, Chinese SMEs will be further expansion of access to the area, which the development of SMEs a unique opportunity, but it also posed a challenge to SMEs. The small and medium enterprises in the development of the financing to make decisions is directly related to the survival of small and medium enterprises,

9

英文原文

so the investment and financing decisions of SMEs should be fully considered on their own terms, based on corporate finance strategy to consider all aspects of the feasibility of and possible will bring a variety of issues, to seek their overall balance of the proceeds.

Reference

Facts for you – Banking & Finance (2009 Volume 3)

10

英文译文

将事实带给您

中小型企业融资决策

罗伯特.C.莫顿

摘要

企业的产生、生存及发展均离不开投资与融资活动。随着我国加入WTO 组织,市场经济体制的逐步完善,金融市场的快速发展,投资与融资效率也越来越成为企业发展的关键。对于中小型企业而言,应要根据自身发展需求,认真考虑如何选择自己需要和适合自己发展阶段的融资方式以及各种融资方式的利用时机、条件、成本和风险,确定合适的融资规模以及制定最佳融资期限等问题。要解决这些问题,需要中小型企业制定适当的融资策略,以作出最优化的融资决策。

。

1.企业融资决策概述

1.1 企业融资决策概述

社会老龄化:到20xx年,老龄化将企业融资决策,是企业根据其价值创造目标需要,利用一定时机与渠道,采取经济有效的融资工具,为公司筹集所需资金的一种市场行为。它不仅改变了公司的资产负债结构,而且影响了企业内部管理、经营业绩、可持续发展及价值增长。典型的融资决策包括出售何种债务和股权(融资方式)、如何确定所要出售债务和股权的价值(融资成本)、何时出售些债务和股权(融资时机)等等。而其中最主要的包括融资规模的决策和融资方式的决策。融资规模应为企业完成资金使用目的的最低需要量。而企业的融资方式则多种多样,常见的以下几种:

1.财政融资。财政融资方式从融出的角度来讲,可分为:预算内拨款、财政贷款、通过授权机构的国有资产投资、政策性银行贷款、预算外专项建设基金、财政补贴。

2.银行融资。从资金融出角度即银行的资金运用来说,主要是各种代款,例如:信用贷款、抵押贷款、担保贷款、贴现贷款、融资租凭、证券投资。

1

英文译文

3.商业融资。其方式也是多种多样,主要包括商品交易过程中各企业间发生的赊购商品、预收货款等形式。

4.政券融资。该方式主要包括股标融资和债券融资两大类。

1.2 融资决策过程

企业可以分别计算出各个融资方案的加权平均资本成本率,然后选择其中加权平均资本成本率最低的一种。其次,被选中的加权平均资本成本率最低的那种融资方案只是诸种方案中最佳的,并不意味着它已经形成了最佳资本结构,这时,企业要观察投资者对贷出款项的要求、股票市场的价格波动等情况,根据财务判断分析资本结构的合理性,同时企业财务人员可利用一些财务分析方法对资本结构通行更详尽的分析。最后,根据分析结果,在企业进一步的融资决策中改进其资本结构。

1.3 中小企业融资的总思路

中小企业融资的总体思路应是:投资与融资相结合,以投资带动融资。融资决策在中小企业财务决策中并不具备像大企业(尤其是股份公司)那样的独立性,它应该是企业投资决策的一部分,融资必须直接为投资服务。这也就是说,中小企业的融资决策必须通过投资决策这一环节才能通向财务管理目标,而不是像股份公司那样,融资决策与财务目标之间可以建立直接的函数关系。这是因为:

1.中小企业财务目标是利润最大化,只有投资活动才能为企业带来利润,即最优的投资决策就是最优的筹资决策。

2. 中小企业的资金供需矛盾突出,企业融资的渠道、数量、时间都受到各种客观条件的限制。要像大企业那样灵活地运用多种手段来自由调整资本结构,对中小企业来说是不现实的。

因此,对于有数十年经营历史,由职业经理层管理的中小型企业而言,融资计划是为投资服务的,必须与投资需求相匹配,包括融资金额和融资时间上的匹配。更重要的,投资项目必须是经过多方面因素考虑的,不是盲目圈钱的幌子,否则容易出现投融资决

2

英文译文

策失效,导致投资失败、损害企业权益的问题。在监督职能缺乏的中小型企业中,进行程序化的项目可行性论证是必要的,但只是决策的一个部分,提供财务上的参考,不能对整个计划是否可行提供意见,更不能作为项目可行的决定性依据。战略和内部需要等各种因素综合考虑是很重要的。

2.我国中小型企业融资环境分析

企业是在一定环境下的各种经济资源的有机集合体。企业运营只有适应和了解环境变化的要求,才能立于不败之地。企业面临的环境是指存在于企业周围,影响企业生存和发展的各种客观因素和力量的总称,它是企业选择筹资方式的基础。就现阶段而言,我国中小企业的融资环境现状主要有以下几个方面:

2.1从中小企业自身的状况来看

我国中小企业的经营管理水平和技术水平往往比较低,企业内部缺乏有效的监督制约机制,这样造成的一个结果就是资金使用效率不高,风险比较大。因此,银行等金融机构对中小企业经营和发展的信任度很低,所以也不会轻易地将资金借贷给中小企业。

2.2从银行等金融机构的经营原则来考虑

银行等金融机构的经营讲究资金的“效益性、安全性、流动性”,在实践中银行等金融机构给予客户贷款的一个前提条件就是要求客户能够提供有效的担保,中小企业自身则因资力有限而无法提供有效的担保,同时因为中小企业经营的风险性,第三人在一般情况下也不会为中小企业的债务提供担保。既然不能提供足额有效的担保,银行等金融机构就不会给中小企业发放贷款。

2.3从国家的产业政策和经济政策来看

政府对中小企业的扶持不足也是造成中小企业融资难的一个重要原因。我国对中小企业虽然也有一些扶持政策,比如《中华人民共和国乡镇企业法》当中也规定,“国家运用信贷手段,鼓励和扶持乡镇企业的发展”:“县级以上人民政府依照国家有关规定,

3

英文译文

可以设立乡镇企业发展基金”,“乡镇企业发展基金专门用于扶持乡镇企业发展”等,但是因为缺乏有效的制度保障,这些规定很难落到实处。

2.4从我国的金融管制来看

企业之间不能相互借贷也在一定程度上增加了中小企业融资的难度。依据我国现行法律,公民之间、企业与公民之间、企业或公民与金融机构之间可以发生合法的借贷关系,然而企业与企业之间的借贷却被视为非法借贷关系而为法律所不允许。这样,对于中小企业来说,等于少了一条融资的途径,无形之中也增加了中小企业的融资难度。

3.中小型企业应制定合理融资的具体策略

因此,对于在现阶段我国的中小企业融资环境对中小企业融资不利的情况下而言,中小企业在制定具体的融资策略时,应注意以下几个方面:

3.1资金数量上追求合理性

对以股份公司为代表的大企业来讲,融资的目的在于实现最佳资本结构,即追求资金成本最低和企业价值最大;而对中小企业来讲,融资的目的是直接确保生产经营所需的资金。资金不足会影响生产发展,而资金过剩也会导致资金使用效果降低,形成浪费。由于中小企业融资不易,所以经营者在遇到比较宽松的筹资环境时,往往容易犯“韩信点兵,多多益善”的错误。但如果筹来的资金用得不合理或者并非真正需要,那么好事就变成了坏事,企业反倒可能背负沉重的债务负担,进一步影响融资能力和获利能力。因此,企业界在进行融资决策之初,要根据企业对资金的需要、企业自身的实际条件以及融资决策的难易程度和成本情况下,量力而行,确定企业合理的融资规模。

3.2资金使用上追求效益性

中小企业在融资渠道和方式上不像大企业那样存在较大的选择余地,但这并不是说中小企业只能“饥不择食”,相反,由于中小企业的抗风险能力弱以及筹资困难,更应该对每笔资金善加权衡,综合考虑经营需要与资金成本、融资风险及投资收益等诸多方

4

英文译文

面的因素,必须把资金的来源和投向结合起来,分析资金成本率与投资收益串的关系,避免决策失误。

3.3资金结构上追求配比性

中小企业的资金运用决定资金筹集的类型和数量。我们知道,企业总资产由流动资产和非流动资产两部分构成。流动资产又分为两种不同性态:一是其数量随生产经营的变动而波动的流动资产,即所谓的暂时性流动资产;二是类似于固定资产那样长期保持稳定水平的流动资产,即所谓的永久性流动资产。按结构上的配比原则,中小企业用于固定资产和永久性流动资产上的资金,以中长期融资方式筹措为宜;由于季节性、周期性和随机因素造成企业经营活动变化所需的资金,则主要以短期融资方式筹措为宜。强调融资和投资在资金结构上的配比关系对中小企业尤为重要。

3.4资金运作上,在追求增量筹资的同时更加注重存量筹资

增量筹资指从数量上增加资金总占用量,以满足生产经营需要;存量筹资是指在不增加资金总占用量的前提下,通过调整资金占用结构、加速资金周转,尽量避免不合理的资金使用,提高单位资金的使用效果,以满足企业不断扩大的生产经营需要。增量筹资与存量筹资的紧密结合,也反映出中小企业的筹资活动与投资活动的内在必然联系,因为存量筹资实际上就是一种资金运用,它属于投资活动的范畴。比如,企业若能将闲置设备适时采用出租、出售转让等形式进行“存量筹资”,则不但可以避免损失和资金的积压,而且有助于提高长期资金的流动性,减轻过于沉重的融资压力。

3.5筹资渠道上,追求以信誉取胜

主动与金融机构保持良好关系,使之了解企业,看到企业远大的前景,愿意支持企业的发展,这对每一个成功的中小企业经营者来说都是必修的一课。具体包括两个方面:一方面是对金融机构的选择,应选择对中小企业立业与成长前途感兴趣并愿意对其投资的金融机构;能给予企业经营指导的金融机构;分支机构多、交易方便的金融机构;资金充足,而且资金费用低的金融机构;员工素质好、职业道德良好的金融机构等。另一方面是中小企业要主动向合作的金融机构沟通企业的经营方针、发展计划、财务状况,

5

英文译文

说明遇到的困难,以实绩和信誉赢得金融机构的信任和支持,而不应以各种违法或不正当的手段套取资金。

4.筹资方式上,选择适合企业本身规模、实力与所处阶段 在对融资收益与成本进行比较之后,认为确有必要融资时,就需要考虑选择什么样的融资方式。在选择融资方式时,通常要考虑企业自身规模的大小、实力强弱以及企业所处的发展阶段,同时结合不同融资方式的特点,选择适合本企业发展的融资方式,例如,在中小企业创业初期,其融资方式可以上选择股权融资,因为创业初期,风险很大,很少有金融机构等债权人来为你融资。而在股权融资中,企业主与其朋友和家庭成员的资金占了绝大多数。这部分融资是属于“内部人融资”或“内部融资”,也叫企业“自己投资”。到中小企业发展到一定时期和规模以后,就可以选择债权融资。债权融资主要来自金融机构,包括商业银行和财务公司等。属于高科技行业的中小企业,可以考虑到创业板市场发行股票融资;不符合上市条件的中小企业,则可以考虑银行贷款融资等。

5.融资方式上,选择最有利于提高企业竞争力的融资方式 中小企业融资通常会给企业带来以下直接影响:首先,通过融资,可以壮大中小企业资本实力,增强中小企业的支付能力和发展后劲;其次,通过融资,可以提高中小企业的信誉,扩大企业产品的市场份额;再次,通过融资,可以扩大中小企业规模,增强企业获利能力,从而充分利用规模经济优势提高企业在市场上的竞争力,加快企业的发展。但是企业竞争力的提高程度因企业融资方式、融资收益的不同而存在很大差异。比如,股票融资、尤其是初次发行普通股并上市流通,不仅会给企业带来巨大的资金融通,还会大大提高企业的知名度和商誉,使企业的竞争力获得提高。因此,在进行融资决策时,中小企业要先选择最有利于提高竞争力的融资方式。

6.总结

随着中国加入世界贸易组织,中国中小企业的准入领域将会进一步拓展,这为中小企业的发展提供了难得的机会,但同时也向中小企业提出了挑战。而中小企业在发展中作出的融资决策,直接关系着中小企业的存亡,所以,中小企业的投融资决策中应在充

6

英文译文

分考虑企业自身条件的基础上,考虑企业融资策略可行性的各个方面和可能会带来的各种问题,寻求企业整体收益的均衡。

参考文献

将事实带给您—中小型企业融资决策(事实带给您20xx年3册)

7

江 汉 大 学 文 理 学 院

College of Arts & Science of Jianghan University

毕业论文正文

论文题目 中小企业融资难问题的美国经验与启示 (英 文)

部 (系) 管 理 学 部

专 业 财 务 管 理

20xx年 4月 29 日姓 名 张 之 瑞 学 号 200901200220 指导老师 杨 芳

8

摘要

中小企业融资难问题的美国经验与启示

摘要

20世纪90年代以来,伴随着信息技术革命与经济全球化而到来的新经济时代使社会生产方式发生了很大的变化,以计算机、通讯、信息产业为主要内容的高科技产业成为推动经济发展的主导力量,这促使一大批中小型企业的迅速形成和发展。中小企业的发展需要强有力的金融支持,但由于企业自身和我国经济体制等多方面的原因,致使我国中小企业普遍存在的融资难的问题,融资难造成中小企业融资方式单一,融资渠道狭隘,融资结构存在许多缺陷。融资难严重制约了我国中小企业的发展速度。

关键词

中小企业;融资;现状;对策

9

摘要

American experience and enlightenment of financing

problem of SMEs

Abstract

Since 20t century 90's, with the information technology revolution and economic globalization and the advent of the new economic era of social modes of production has changed to the computer, communications and information industry as the main content of the high-tech industries to promote economic development as a the leading force, which a large number of small and medium-sized enterprises to the rapid formation and development. The development of small and medium-sized the need for a strong financial support, but because of their own and China's economic system, and many other reasons, led to China's difficulties in financing for small and medium-sized widespread problem, causing difficulties in financing for small and medium-sized single mode of financing, the financing channels for narrow-minded, There are many deficiencies in the financing structure. Financing small and medium enterprises has seriously hampered the pace of development in China.

.

Key words

Small and medium-sized enterprises; financing; present situation; measures

10

目录

引言 ..................................................................... 1

一、中小企业融资概述 ..................................................... 1

(一)中小企业的界定 .................................................. 1

(二)中小企业融资的途径 .............................................. 1

(三)我国中小企业融资现状 ............................................ 3

二、中美国中小企业融资比较 ............................................... 4

(一)途径比较 ........................................................ 4

(二)内部环境比较 .................................................... 6

(三)政策环境比较 .................................................... 7

(四)美国与我国中小企业融资体系对比 .................................. 8

三、改善我国中小企业融资环境的对策建议 .................................. 10

(一)构建完善的政策和法律保障体系 .................................. 10

(二)建立和完善中小企业融资的信用担保体系 .......................... 11

(三)建立财政有限补偿机制及各种优惠政策 ............................ 11

(四)积极促进中小企业融资方式的多元化 .............................. 11

(五)中小企业间加大整合和兼并的力度 ................................ 12

(六)设立专业的中小企业银行 ........................................ 12

(七)企业通过提高自身素质提升企业竞争能力 .......................... 12

四、结论 ................................................................ 13

致谢 .................................................................... 13

参考文献 ................................................................ 15 11

正文

引言

随着国内经济的飞速发展,我国的中小企业迅猛发展起来,为地区的经济发展,增加了就业岗位,同时也缓解了我国的就业压力,实现科技创新与成果转让等方面发挥出越来越重要的作用,决定了必须重视中小企业的生存与发展。现阶段,金融不仅是国家对经济进行宏观调控的重要杠杆,也深刻影响着我国社会经济生活的各个方面。由于中小企业自身的特点,即规模小,可控资源更为稀缺,又往往处于快速发展阶段,需要大量的资金的投入,所以,大多数中小企业都面临着融资难的困境,严重阻碍中小企业的发展。

一、中小企业融资概述

(一)中小企业的界定

1.国外对于中小企业的界定

中小企业的灵活性和创新性,使其无论是在企业数量还是提供就业机会上,都对国民经济做出了重要的贡献。随着经济全球化和科学技术的发展,中小企业在经济生活中的作用日趋重要。但是关于究竟什么样的企业可以称之为中小企业,目前世界各国并没有去得共识,没有一个通用或公认的界定。多数国家在统计上采用定量的方式予以确认。定量的标准主要包括企业雇佣员工人数、企业资产总量、企业年销售额等。美国对中小企业的定义为;雇员不超过10名为微型企业,10-50为小型企业,51-250为中型企业,但同时必须附加年销售额和资产负债额的标准。

2.我国对于中小企业的界定

中小企业不是一个绝对的概念,它是对应于大型企业而言的,是一个相对的、比较模糊的概念。理论上讲,中小企业一般是指规模较小的或处于成长阶段的企业。由于经济发展情况的不同,各个国家和地区对中小企业有着不同的界定标准,即便同一个国家和地区在不同时期、不同行业,也有着不同的划分标准[1]。目前,国际上还没有一个普遍接受或一致认同的定义和标准。我国对于中小企业的界定,在《中小企业促进法》作1 陈婷.国外中小企业融资政策分析与启示[J].资本运营,2005,(04):10-11.

1

正文

了如下说明;本法所称中小企业,是指在中华人民共和国境内依法设立的有利于满足社会需要,增加就业,符合国家产业政策,生产经营规模属于中小型的各种所有制和各种形式的企业。中小企业的划分标砖由国务院负责企业工作的部门根据企业职工人数、销售额、资产总额等治标,结合行业特点指定,报国务院批准。”工业,中小行企业须符合以下条件:职工人数2000人以下,或销售额30000万元以下,或资产总额为40000万元以下。建筑业,中小型企业必须符合以下条件:职工人数3000人以下,或销售额30000万元以下,或资产总额40000万元以下。批发和零售业,零售业中小型企业必须符合以下条件:职工人数500人以下,或销售额15000万元以下。批发业中小型企业必须符合以下条件:职工人数200人以下,或销售额30000万元以下。交通运输和邮政业,交通运输业中小企业必须符合以下条件:职工人数3000人以下,或销售额30000万元以下。邮政业中小型企业必须符合以下条件:职工人数1000人以下,或销售额30000万元以下。

住宿和餐饮业,中小型企业必须符合以下条件:职工人数800人以下,或销售额15000万元以下。

(二)中小企业融资的途径

中小企业发展过程中,资金相对不足而融资又十分困难是制约其发展的主要因素之

一。而造成中小企业融资不畅的原因是多方面的。首先有信贷支持,向银行贷款是中小企业的主要途径。证券市场也是企业获得发展所需要资金的最佳途径。而对于融资租凭,在国外较为普通,我国目前这方面的业务量还很小,在资本市场中所占份额不及美国的1%,简单说融资租赁是设备购买企业向租赁公司提出融资申请,由租赁公司进行融资,向供应厂商购买相应设备然后将设备租给企业使用,从而以“融物”代替“融资”,承租人按期交纳租金,在整个租赁期间,承租人享有使用权,同时承担维修和保养义务。在我国,基金资助它是一项专门用于科技型中小企业技术创新活动的政府专项基金[2]。许多中小企业往往处于创业初期,无论从企业结构、规模、财务状况等各个方面还远远达不到证券市场的要求,这些企业的融资要求往往更为迫切,然而其融资渠道却并不多。最后还有民间资本,20xx年12月,国家计委在中国正式加入世贸组织的同一天下发了《国家计委关于促进和引导民间投资的若干意见》的文件,首次明确提出了“一放三改”的思路,即放宽民间投资范围、改进民间投资的服务环境、审批环境与融资环境。 2 齐绍洲,顾本方.美国中小企业融资机制[J].证券导报,2005,(10):67-69.

2

正文

(三)我国中小企业融资现状

1.外部融资困难

银行贷款是外部融资的重要渠道。虽然中小企业与金融机构之间普遍建立起了较为稳定的合作关系,但由于中小企业规模相对较小、经营变数多、风险大、信用能力较低等一系列原因,使得中小企业外部融资约束强于大企业。证券市场的门槛较高,上市成本较高,市场风险大使得中小企业通过有价证券方式获得外源性资金的比例下降。不过正在推出的创业板将为中小企业创造良好的融资环境,中小企业应该抓住机会争取外源性资金[3]。

2.民间资本充足,但是民间融资有待规范

我国的社会体系和人们的消费习惯,导致我国存在高储蓄率。高居民储蓄使得我国的民间资本充裕,尤其是经济发达的沿海地区,如浙江、广东,民间借贷市场十分活跃,在相当程度上取代了银行的功能。但是,民间融资活动基本上处于地下或半地下状况,缺少法律和制度的规范,高利贷等违法活动相对普遍。因此,民间融资有待规范从而真正发展市场化的融资活动。

3.内部融资为中小企业的主要方式

我国大多数中小企业属于技术和市场相对成熟、发展较稳定的劳动密集型企业,其竞争优势来自于低廉的劳动成本。所以,一般企业的发展主要靠自身积累。但是,企业内部留存收益的积累是有限的,随着企业的不断扩大再生产,内部融资只能极大地制约企业的快速发展和做强做大。根据有关资料表明,依靠内部留存收益积累资金的企业占我国私营企业资金来源的26%,公司债券和外部股权融资不足1%[4]。

4.中小企业融资成本较高

根据中国中小企业金融制度调查报告显示,目前中小企业融资成本一般包括:贷利息,包括基本利息和浮动部分,浮动幅度一般在20%以上;抵押物登记评估费用,一般占融资成本的20%;担保费用,一般年费率在3%;风险保证金利息,绝大多数金融机构在放款时,以预留利息名义扣除部分贷款本金,中小企业实际得到的贷款只有本金的80%。以1年款为例,中小企业实际支付的利息在9%左右,约高出银行贷款率的40%以上[5]。由此,高融成本对中小企业融资造成了一定的影响。 3

4 唐丽桂.中小企业融资存在的问题及对策分析[J].沿海企业与科技,2006,(01):22. 刘新来.我国信用担保业的发展态势与展望[J].中国金融,2006,(01):56.

5 刘小川.略论我国中小企业融资的政府策略[J].当代经济研究,2003,(06):111-113.

3

正文

二、中美国中小企业融资比较

当前我国中小企业普遍存在融资难的问题, 要解决这一问题, 我们可以通过对比美中两国中小企业的发展, 找到两国在资本运行上的差异, 从而借鉴美国经验, 促使我国中小企业健康良性发展。

(一)途径比较

1.美国以直接融资途径为主

美国是全球金融业最为发达的国家, 其银行机构数量之多, 堪称世界第一。根据20xx年6月30日的相关统计数据显示, 在联邦存款保险公司注册的7887 家商业银行中, 共有7114家商业银行的总资产在5亿美元以下。由此可知美国大银行只是极少数, 而小银行占绝大多数, 整个美国银行体系显示出“金字塔”式的银行规模结构, 而这一结构正好与美国企业的规模结构相对应, 众多的小银行极大地满足了中小企业的融资需求。

(1)信贷支持

向银行贷款是中小企业的主要途径。然而,由于体制方面的种种原因,加上受“抓大放小”思想的影响,我国的商业银行一直以来把国有大中型企业作为主要的服务对象,忽视了与中小企业之间的业务沟通和联系。近年来,随着中小企业的迅猛发展,国家对中小企业的重视程度明显提高,中国人民银行先后颁布了《关于进一步改善中小企业金融服务的意见》和《关于加强和改进对中小企业金融服务的指导意见》。各商业银行也结合各自具体情况,制定出相应的办法和措施,积极调整信贷结构,加强信贷管理,主动联系、培育和扶植了一批有前途、有信用的中小企业客户群[6]。

(2)证券市场

证券市场是企业获得发展所需资金的最佳途径。然而,对于绝大多数的中小企业来说传统的证券市场门槛实在是太高,而主要面向中小企业尤其是具有高成长性的高科技企业的香港创业板市场的要求则相对较低,它在服务对象、上市标准、交易制度等许方面都不同于主板市场,具体来说它对于企业的股本总额的要求可以少于5000万港元;开业时间可以少于3年;不设最低盈利要求;最低公众持股量为总股本的10%等。据统计,20xx年中国内地企业香港上市集资180亿港元,其中中小型企业包括民营企业在内占了一半以上的份额,超过了内地股市的同期集资额。 6 高正平.中小企业融资新论[M].北京中国金融出版社,2004,(16):261.

4

正文

(3)融资凭证

在国外较为普遍,而我国目前这方面的业务量还很小,在资本市场中所占的份额不及美国的1%,约为韩国的1/10.简单说,融资租赁是设备购买企业向租赁公司提出融资申请,由租赁公司进行融资,向供应厂商购买相应设备然后将设备租给企业使用,从而以“融物”代替“融资”,承租人按期交纳租金,在整个租赁期间,承租人享有使用权,同时承担维修和保养义务。由于在多数情况下出租人在整个租赁过融资租赁程中就可以收回全部的成本、利息和利润,所以在租赁期结束后,承租人一般可以通过名义货价的形式花少量资金就能够获得设备的所有权。在融资性租赁中,还有一种特殊形式——返租式租赁:企业将其所拥有的设备出售给租赁公司,获得企业发展所急需的流动资金,再与租赁公司签订租赁合同,将设备租回来继续使用。这实质上是企业通过暂时出让固定资产所有权作为抵押而获得信贷资金的一种新的融资方式。总之,融资租赁是一种以融资为直接目的的信用方式,它表面上是借物,而实质上是借资,并将融资与融物二者结合在一起。它既不像一般的银行信用那样借钱还钱,也不同于一般的商业信用,而是借物还钱,以租金的方式分期偿还[7]。

(4)基金资助

国务院于19xx年7月提出要建立以促进科技成果转化,引导社会支持企业创新为主要目的的科技型中小企业技术创新基金。19xx年5月21日,科技部、财政部联合制定了科技型中小企业技术创新基金的暂行规定,并于19xx年6月25日正式启动了科技型中小企业技术创新基金,它是一项专门用于科技型中小企业技术创新活动的政府专项基金。许多中小企业往往处于创业初期,无论从企业结构、规模、财务状况等各个方面还远远达不到证券市场的要求,这些企业的融资要求往往更为迫切,然而其融资渠道却并不多。科技型中小企业技术创新基金是一项政策性风险基金,它不以自身盈利为目的,它在企业发展和融资过程中主要起一个引导作用。该项基金重点支持处在产业化初期,技术含量较高,市场前景较好,风险较大,商业性资金尚不具备进入条件,最需要政府支持的科技型中小企业。我国创新基金总额超过10亿元,首批支持项目125个,总投入过亿元,其中电子信息领域占32%,生物医药领域24%,新材料占20%,光机电一体化18%。要申请创新基金,企业应当至少具备以下一些基本条件:公司人员结构合理,要求大专以上学历的员工超过30%,其中研发人员至少为10%;科技水平至少在国内处于领先地位;公司财务状况良好,资产负债率不超过70%;每年用于新产品开发及生产改进方面的科研经费不低于3%(新开业除外)。到目前为止,创新基金已扶持中小企业7 王雯娟,张玉缺.中小企业筹资存在的问题与解决对策[J].辽宁经济,2008,(03):34-36.

5

正文

风险投资项目1770多个,投入财政资金13亿元[8]。

(5)民间资本

20xx年12月,国家计委在中国正式加入世贸组织的同一天下发了《国家计委关于促进和引导民间投资的若干意见》的文件,首次明确提出了“一放三改”的思路,即放宽民间投资范围、改进民间投资的服务环境、审批环境与融资环境。目前,我国民间资本总额十分庞大,仅浙江一省民间资本已达5000亿元,其中3500亿元因缺乏市场准入通道而不得不滞留银行。由于国家宏观调控及相关政策制度的滞后,再加上融资渠道不畅、法律保障不明确等原因,使得在福建、广东、浙江等私营经济发达的省份,以民间融资为特征的地下金融市场异常活跃,甚至成为当地中小企业融资的主要方式。民间资本介入融资市场一方面丰富了中小企业的融资渠道,并且具有融资速度快、资金调动方便、门槛低等优势;但另一方面由于现阶段各种相关制度和法律法规的不完善,也加大了民间融资行为的金融风险和金融欺诈的可能。

2.我国以内部融资为主

我国目前中小企业融资渠道主要还是以传统的融资机构贷款为主,其中特别是以国有银行为主要来源,贷款来源过于集中,不利于银行的风险防范。另一方面,改革开放30年多来,我国中小企业数量猛增,而包括城乡信用社在内的地方性金融机构增长相对缓慢,僧多粥少也是造成融资困难的原因之一。从贷款条件来看,大多数企业贷款利率在5%~8%之间,贷款期限在6~12个月,总贷款额不超过500万元[9]。而且贷款期限过短,贷款额相对较低,贷款成本偏高,利于中小企业发展回报期长、收益高的项目。

(二)内部环境比较

1.美国中小企业内部环境

美国为促进中小企业健康发展,于19xx年专门制定了中小企业法,该法明确规定:中小企业是维持自由竞争的重要因素,扶持中小业可以消除不完全竞争。此后根据该法建立了小企业署及相应的政策、法律支持系统。例如中小企业创新发展法规定:凡是研究与开发经费超过1亿美元的,联邦政府部门都需要将超额部分按法定比例,用于资助中小企业的技术创新研究;公平信贷机会法中明确规定对请贷款创办企业的个人或规模较小的借款企业不得实行歧视性政策;再如,根据社会再投资法以及美联储的实施细则( BB条例),美国各类商业银行必须为所在社区的小企业提供融资,这是衡量其社区再8

9 李东艳.关于中小企业融资难问题的探讨[J].北方经济,2008,(11):57. 李璞.中小企业融资困难成因与对策[J].国际商务财会,2008,(08):156-157.

6

正文

投资表现的一个重要方面;另外值得一提的是规章灵活法,该法要政府对已提出的规章重新审查,取消所有加重中小企业负担的规章制度,确保中小企业的负担比大企业轻。更为重要的是,为了创造公平竞争的经营环境和条件,避免中小企业被大型垄断组织的不公平竞争所吞噬,早在1890年,美国就制定了《谢尔曼法》,随后又相继出台了《克莱顿法》、《米勒——泰丁法》、《格拉斯——斯蒂格尔法》、《塞勒——凯福尔发法》等一系列反托拉斯法案[10]。

2.中国中小企业内部环境

我国中小企业的市场规模严重不足,导致盈利水平下降,投资意愿进一步收缩。据20xx年上半年高新技术企业景气调查表明,高新技术企业商品销售、销售价格、出口等重要景气指数均出现下降,且企业规模越小,景气下降幅度也相对越高。受此影响下,企业盈利景气指数回落明显,企业投资意愿进一步下降。中小企业面临的有些困境不仅仅是受到经济大形势的影响,更是体现了市场自然淘汰、转移和整合的过程。例如,智能化手机的出现,导致功能手机制造商的利润空间严重缩水,20xx年前8个月我国手机产量增速创歷史新低,甚至远低于在经济危机爆发的2008、20xx年的增长幅度。又如,受到美国等“双反”调查以及消费补贴下降的影响,赛维LDK等龙头企业甚至停产,导致为其配套的中小企业举步维艰[11]。再如,产业向西部地区转移明显,客观上导致东部地区中小企业陷入困境。

(三)政策环境比较

1.美国政策环境

首先美国政府对中小企业活动的立法支持,为中小企业开展技术创新、提高自我创新能力提供了全面的法律保障。19xx年,美国国会通过《小企业创新发展法》,以鼓励中小企业提高技术水平、加大创新力度、推进技术创新成果的转化。以《小企业创新发展法》为核心,美国政府又陆续出台了一系列法律法规,如《史蒂文森一怀特勒创新法》、《国家竞争技术转移法》、《联邦技术转移法》、《专利法》、《知识产权法》、《商标法》、《反垄断法》等,建立了一个涉及多方面、多角度的法律体系。这些法律法规将技术创新和解决就业确立为中小企业的两大功能,就中小企业的科技计划的设立与实施、技术转移、技术推广、知识产权保护等方面进行了全面的规范。

其次美国政府通过设立专门的政府机构或部门,对中小企业活动进行管理和监督,10

11 黄东晶.中小企业筹资对策分析[J].辽宁行政学院学报,2006,(06):23. 邓聿文.中小企业的冬天来了吗[N].上海证券报,2008,(8):8.

7

正文

评审出符合相关条件的企业,给予专项补贴。政府各有关部门按照一定的比例向中小企业创新发展计划提供资金,用于援助中小企业开展科技创新,如设立的“中小企业创业研究基金”,就规定国家科学基金会与国家研究开发经费的10%要用于支援中小企业的科技创新。同时,联邦政府于19xx年和19xx年分别设立的小企业技术创新奖励项目(SBTR)和小企业技术转让奖励项目(STTR)等,以财政补贴设立小企业技术创新奖励项目,对中小企业的技术创新和技术转让施以财政支持[12]。

2.中国政策环境

自20世纪80年代以来,我国政府实施了一系列专门的政策措施,用于扶持中小企业,包括规划星火计划和火炬计划两个计划类项目、建立生产力促进中心、技术市场和中小企业孵化器三个基地;建立科技型中小企业技术基金以及建立中小企业信用担保机构等。这些政策措施从提出到付诸实施,体现了我国政府对中小企业科技创新的政策导向,也在很大程度上推动了中小企业技术创新的进程。但从实践的角度来看,当前我国中小企业科技创新的政策环境仍然存在着一些共性的问题。

尽管近年来针对中小企业融资支持的政策不断出台,政府对中小企业的金融支持力度不断加强,但在融资环境中处于弱势地位的中小企业,尤其是经营风险较大的创新型中小企业仍然面临着比较严重的融资瓶颈。究其原因,主要有三方面。首先,中小企业尚未建立信用评级体系、缺乏足够的信用资源、信用观念淡薄、造成金融机构放贷意愿不强;其次,融资渠道窄、资本市场缺乏层次性、对中小企业的进入条件过高、基本无法通过资本市场实现股权融资;第三,金融机构的服务品种单一,难以满足中小企业灵活多样的资金需求,并未针对创新型中小企业高风险、高潜能的特点设计产品,形成金融服务的供求失调状态。

(四)美国与我国中小企业融资体系对比

1.银行融资体系对比

美国是全球金融业最为发达的国家,其银行机构数量之多,堪称世界第一。根据20xx年6月30日的相关统计数据显示,在联邦存款保险公司注册的7887 家商业银行中,共有7114家商业银行的总资产在5亿美元以下。由此可知美国大银行只是极少数,而小银行占绝大多数,整个美国银行体系显示出“金字塔”式的银行规模结构,而这一结构正好与美国企业的规模结构相对应,众多的小银行极大地满足了中小企业的融资需求。 12 王禧扬,赵明星.中小企业融资方式研究[J].经济论坛,2009(1):134.

8

正文

19xx年以前,我国只有四大国有商业银行,19xx年以后,我国先后创建了一批新兴的股份制商业银行。然而,从总量来讲,我国的银行金融机构数量相当少[13]。并且我国四大国有商业银行以及10余家全国性股份制商业的总资产规模按美国标准来看都是大银行,几乎所有银行都不约而同地认为竞争成败的关键在于拥有优质大客户的多少,因此将主要精力都集中于大型国营、民营企业身上,对中小企业设置了较高的融资准入门槛。正是这种单一的大银行体系结构,使我国的中小企业陷入了融资难的无奈境地。因此,缺少为众多中小企业提供配套融资服务和相关金融服务的中小银行,是造成我国中小企业融资难的重要因素,也是我国银行体系需要改进的一方面。

2.信用担保体系对比

为了解决小企业信用度低、商业银行更愿意将钱贷给大企业的问题,美国政府专门设立了小企业管理局,对贷款风险较大的中小企业提供贷款担保,并按担保金额收取一定比例的担保费。小企业管理局对其提供贷款担保的中小企业有具体的要求,不过,其贷款标准比商业银行贷款标准更低。在我国,城市、省、国家三级机构构成中小企业信用担保体系的主体,其业务由担保和再担保两部分构成,担保以地市为基础,再担保以省为基础。虽然这样的信用担保体系能够一定程度上帮助一些有市场、技术含量高、有发展前景的中小企业进行资金筹集,但是与美国相比,这样的信贷体系还很不完善。并且,我国中小银行数量很小的现实直接造成中小企业的融资困境。即使靠政府担保贷款,也远远无法满足需要,仅是杯水车薪而已[14]。因此,如何发展完善的信用担保系统,如何弥补大银行对中小企业的融资不力,是中国资本市场亟需解决的问题。

3.风险投资体系对比

高新技术企业在成立初期,需要大量资金投入研发和试验,然而这样的企业往往缺少可以用于抵押的资产,因此很难直接从银行获取贷款。同时,政府的财政收支有严格的限度,无法涉及到每一个中小企业。所以,风险投资便在此基础上发展起来。今天的美国拥有世界最发达风险投资的咨询服务市场、风险投资项目经济市场和技术经济市场,以及股权转让套现的资本市场,为风险投资的正常运作提供了全方位的支持。我国风险投资市场的发展与美国相比起步较晚。改革开放以后,我国的风险投资才逐渐发展起来。19xx年,深圳被选为第一批研究风险投资可行性的调研地。同年,第一家风险投资公司——中国新技术创业投资公司成立。可是至今,我国风险投资市场仍处于初始阶段,还无法独立支持高新技术企业的发展。并且,风险投资在发展中还存在大量的问题,例如相关法律法规不健全、风险资金来源不足、风险资本缺乏有效的退出机制等。 13

14 苏志鑫.发达国家支持中小企业融资的比较及借鉴[J].现代商业,2006(01):256-257. 邓华光.中小企业融资难困局求解[J].中南论丛,2007(01):12.

9

正文

4.股市融资体系对比

对于中小企业而言,上市融资能够提高效率, 降低成本,分散融资风险并且实现股权转移。美国除了拥有上市标准要求较高的纽约证交所和美国证交所等传统的主板市场,还创建了纳斯达克市场和OTC市场等门槛较低的股票交易市场。这些交易所和交易市场为美国众多中小企业实现IPO梦想以及风险资本的退出提供了有效的途径。我国的股票市场发展较迟缓。虽然20xx年在深圳证券交易所启动了中小企业板,但中小企业板的门槛较高。《深圳证券交易所设立中小企业板实施方案》还明确规定,中小企业板的上市公司要符合主板市场的发行上市条件和信息披露要求[15]。而且至今通过批准上市的企业数量还是相当有限的。从长远看,创业板市场的出现是必然的,但是由于中国信用体系和担保体系不健全等因素,我国的创业板市场还有很长的路要走。

三、改善我国中小企业融资环境的对策建议

(一)构建完善的政策和法律保障体系

我国虽然对中小企业发展制定并出台了一系列的政策和法规支持,但是从现实的情况看来明显滞后于中小企业发展的步伐和需求,特别是在法律方面,现有的针对中小企业的法律条文如《中小企业促进法》以及与之相关的《反不正当竞争法》和《乡镇企业法》等法律条文,虽然在一定程度上保护了中小企业的利益,促进了其发展,但这些条文在针对中小企业融资这一切实问题上没有相应的具体措施[16]。特别是在金融信贷、融资引资方面更是缺乏相应的实施细则和保护措施。而为中小企业发展提供各方面的政策和金融支持离不开立法支持。所以必须加快有关中小企业信贷制度和融资方面的立法,尽快指定有关部门组织制定中小企业融资信贷的法律法规。并可以从以下几个方面进行考虑:首先,要划分中小企业的分类标准,明确中小企业的界定方法。其次,要明确各类金融机构在中小企业信贷制度中的作用和功能,制定中小企业贷款的具体管理方法和鼓励措施。再次,要落实政府支持中小企业贷款的财政资金渠道、执行机构及管理办法。 15

16 纪敏.我国中小企业融资与金融体系完善[J].现代经济学前沿专题,2007(03):77-78. 张建营.中小企业融资实战[J].中国工商联合出版社,2007(05):90-93.

10

正文

(二)建立和完善中小企业融资的信用担保体系

应根据我国的实际情况以及国外的先进经验和做法,坚持“政策化资金、法人化管理、市场化运作”的基本原则。形成一个以政府担保为主,其他担保形式并存的中小企业信贷担保体系。成立多种形式的信贷担保机构,开辟多种渠道筹集担保基金;由政府、社会中介组织、企业和银行共同建立中小企业贷款担保基金,建立政府贷款担保基金,为经过其评估发展良好的中小企业提供政府担保;建立中小企业共同担保基金,由政府加以引导,调剂各企业间的担保资源。鼓励企业间实行会员制的联保,从而形成完善的中小企业担保体系。同时,金融机构要改进服务,简化中小企业贷款抵押手续,降低标准和条件,可适当扩大有效财产的抵押范围允许以固定资产和无形资产为抵押。担保资金实行政府财政启动,各方出资,风险共担,利益共享[17]。

(三)建立财政有限补偿机制及各种优惠政策

中央和地方政府应该依法运用积极的财政扶持政策,确保对中小企业的财政投资的力度并且使其逐年增加。政府应每年从财政预算中划拨一定的资金,作为企业融资和风险补偿专项基金,主要用于对需要扶持的中小企业发放免息、贴息和低息贷款,对银行及担保公司进行风险补偿以及对出现资金危急的企业进行应急性救助。还可以将来自于中小企业税收总额一定比例的资金用于担保机构的风险补偿基金,形成一种扶持——征收——扶持的良性循环,更好地服务于中小企业的健康发展。尤其是在目前小企业生存艰难的环境下,政府应该尽快出台相关的优惠和减免的具体政策,放大政府的输血功能并“放水养鱼”,让企业可以很好地活起来。

(四)积极促进中小企业融资方式的多元化

融资方式的多元化是满足中小企业融资需求的有力保证,这就离不开二板市场的繁荣。借鉴美国纳斯达克市场,OTC市场的成功经验,我国应该推出适应本国国情的中小企业多元融资渠道。由于现今中国的资本市场体系呈现出高度集中和将资本市场股市化的特征,因此造成资本市场结构的不合理。从而,构建多层次资本市场为主体的直接融资体系显得尤为关键。为此,我国应放宽中小企业板的入市门槛,同时加强对中小企业板的市场监督。只有适当降低中小企业板的入市要求,更多的中小企业才能获得上市融17 于洋.中小企业筹资战略的制定与选择[J].经济研究导刊,2009(11):12.

11

正文

资的机会,中小企业板也才能真正发挥其作用[18]。随着我国证券市场进一步的发展成熟, 证券融资必将成为中小企业筹资的重要渠道。

(五)中小企业间加大整合和兼并的力度

在当前严峻的经济形势面前,中小企业应该抛弃传统保守的思想观念,把企业的现实生存和未来发展放在首要位置,通过优势互补、强弱互补、强强联合等方式,在解决融资困难的同时,最大限度地实现管理、技术、市场、人才、信息、物流等资源共享和优化配置,增强中小企业的竞争能力和抗风险能力[19]。

(六)设立专业的中小企业银行

从国际上成熟的经验和操作层面看,设立专业服务于中小企业的金融机构是解决中小企业融资难的行之有效的方法之一。根据我国的实际情况,在政府的指导下设立中小企业政策性和商业性银行。政策性银行主要解决中小企业创业初期发展过程中和固定资产投资等方面对中长期贷款的需求,对该类企业发放免息、低息和贴息贷款。同时还可在政府指导下由股份制银行、城市合作发展银行和城乡信用合作社改制组建商业性银行。充分发挥和运用这些区域性银行经营机制灵活,经营方式的多样性、实用性和对当地经济比较熟悉的优势,更好地为中小企业服务。金融管理部门应该从我国中小企业的实际状况出发,科学制订信贷管理制度和信用评级体系,既要建立严格的对融资主体信用度、风险控制能力和还债能力等的信贷审查、信贷发放和信贷责任追究制度,避免权力关系贷款和盲目放贷等造成的损失,也要相应建立信贷激励奖赏机制和适当的放权让利机制,改变目前银企之间这种不敢贷,不愿贷和不能贷的现状。

(七)企业通过提高自身素质提升企业竞争能力

建立科学的管理体系,逐步实现由粗放型、无序性向集约型和标准化的过渡转换。在融资方面,尤其要规范企业是财务管理与监督制度,以保证相关信息的真实性、准确性,提高企业有关信息的透明度以及企业法人对贷款的担保力度,使企业合法经营,并18

19 付卓婧. 浅析中小企业融资难问题[J].沿海企业与科技,2010(03):351-381. Barbosa E,Moraes C. Determinants of the Firm’s Capital Structure:the Case of the Very Small Enterprises[M].Working Paper from Econpapers,1992:366-358.

12

正文

通过企业再造、激活企业竞争机制、提升企业竞争力[20]。

四、结论

随着我国加入WTO,经济环境有效改善,市场进一步规范;与此同时,国外金融机构进入国内市场,我国的中小企业融资环境越来越好,融资渠道也越来越丰富,这无疑会使中小企业得到长足的发展,中小企业甚至整个中国经济将会进入又一个发展的春天。尽管我国中小企业在融资方面仍然面临着融难的问题,但是通过中小企业自身发展经验的累积和国外中小企业融资经验的借鉴[21],再加上我国国内市场法制环境和政府建设的不断完善,我们有理由相信,我国中小企业融资难的问题在未来的几年内能够得到解决。20 Cole R A,Goldberg L G,White L J. Cookie-cutter versus character:The micro structure of small business lending by large and small banks[J].Journal of Financial and Quantitative Analysis,1999(39):227-251. 21 William D. Bradford Creating Government Financing Programs for Small and Medium-sized Enterprises in China[J]The Journal of Finance,2010(4):234-245.

13

致 谢

本论文是在我的导师某某某老师的亲切关怀和悉心指导下完成的。他严肃的科学态度,严谨的治学精神,精益求精的工作作风,深深地感染和激励着我。从课题的选择到项目的最终完成,某某老师始终给予我细心的指导和不懈的支持。在此,我还要感谢在一起愉快的度过大学四年生活的同学,正是由于你们的帮助和支持,我才能克服一个一个的困难和疑惑,直至本文的顺利完成。

在论文即将完成之际,我的心情无法平静,从开始进入课题到论文的顺利完成,有多少可敬的师长、同学、朋友给了我无言的帮助,在这里请接受我诚挚的谢意!最后我还要感谢培养我长大含辛茹苦的父母,谢谢你们!

14

参考文献

[1]陈婷.国外中小企业融资政策分析与启示[J].资本运营,2005,(04):10-11.

[2]齐绍洲,顾本方.美国中小企业融资机制[J].证券导报,2005,(10):67-69.

[3]唐丽桂.中小企业融资存在的问题及对策分析[J].沿海企业与科技,2006,(01):22.

[4]刘新来.我国信用担保业的发展态势与展望[J].中国金融,2006,(01):56.

[5]刘小川.略论我国中小企业融资的政府策略[J].当代经济研究,2003,(06):111-113.

[6]高正平.中小企业融资新论[M].北京中国金融出版社,2004,(16):261.

[7]王雯娟,张玉缺.中小企业筹资存在的问题与解决对策[J].辽宁经济,2008,(03):34-36.

[8]李东艳.关于中小企业融资难问题的探讨[J].北方经济,2008,(11):57.

[9]李璞.中小企业融资困难成因与对策[J].国际商务财会,2008,(08):156-157.

[10]黄东晶.中小企业筹资对策分析[J].辽宁行政学院学报,2006,(06):23.

[11]邓聿文.中小企业的冬天来了吗[N].上海证券报,2008,(8):8.

[12]王禧扬,赵明星.中小企业融资方式研究[J].经济论坛,2009(1):134.

[13]苏志鑫.发达国家支持中小企业融资的比较及借鉴[J].现代商业,2006(01):256-257.

[14]邓华光.中小企业融资难困局求解[J].中南论丛,2007(01):12.

[15]纪敏.我国中小企业融资与金融体系完善[J].现代经济学前沿专题,2007(03):77-78.

[16]张建营.中小企业融资实战[J].中国工商联合出版社,2007(05):90-93.

[17]于洋.中小企业筹资战略的制定与选择[J].经济研究导刊,2009(11):12.

[18]付卓婧. 浅析中小企业融资难问题[J].沿海企业与科技,2010(03):351-381.

[19]Barbosa E,Moraes C. Determinants of the Firm’s Capital Structure:the Case of the Very Small Enterprises[M].Working Paper from Econpapers,1992:366-358.

[20]Cole R A,Goldberg L G,White L J. Cookie-cutter versus character:The micro structure of small business lending by large and small banks[J].Journal of Financial and Quantitative Analysis,1999(39):227-251.

[21]William D. Bradford Creating Government Financing Programs for Small and Medium-sized Enterprises in China[J]The Journal of Finance,2010(4):234-245.

15

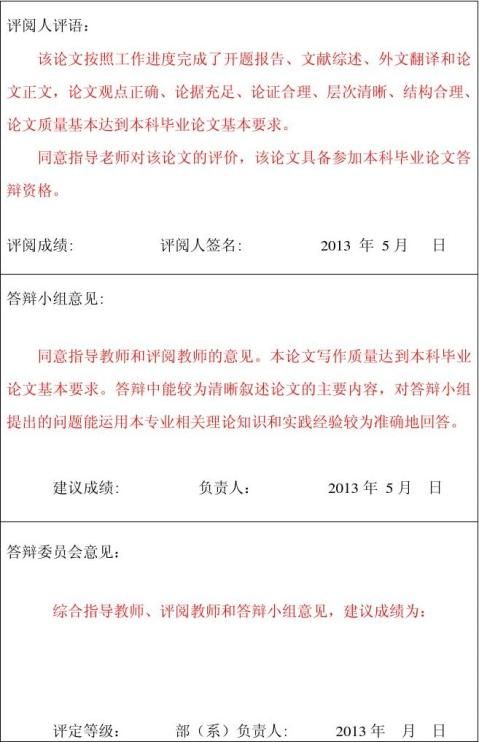

江汉大学文理学院毕业论文(设计)答辩申请表

1

江汉大学文理学院毕业论文(设计)答辩记录

2

江汉大学文理学院毕业论文(设计)成绩评定表

3

4

承 诺 书

本人的毕业论文(设计)无抄袭、剽窃现象。本人熟知学校对毕业论文(设计)抄袭、剽窃现象按作弊处理,对已毕业的学生,学校将追回毕业证和学位证书。如本人毕业论文(设计)有以上违纪现象,所造成的知识产权等纠纷,一切后果由本人承担。

承诺人:

2013 年 月 日

1

-

农学类本科生毕业论文质量提升的对策研究与实践

农学类本科生毕业论文质量提升的对策研究与实践通过详细调研,并结合多年从事毕业论文指导和深入生产科研一线的工作经验,分析了农学类专业…

-

梧州学院本科生毕业论文管理规定(修订版)

梧州学院本科生(经济管理类专业)毕业论文暂行管理规定毕业论文是整个教学过程的重要环节,对于提高人才培养质量具有非常重要的作用。为了…

-

福建师范大学本科生毕业论文格式要求

福建师范大学本科生毕业论文(设计)打印格式要求一、毕业设计(论文)用纸、页面设置要求毕业设计(论文)应按规定格式用激光打印机单面打…

-

河北经贸大学成人高等教育本科生毕业论文写作规范

河北经贸大学成人高等教育本科生毕业论文写作规范一、论文结构要求毕业论文采用汉语撰写,一般由六部分组成,依次为:封面、摘要、目录、正…

-

关于做好20xx级本科生毕业论文开题报告工作的通知

关于做好20xx级本科生毕业论文开题报告工作的通知各学院:为切实做好20xx级本科生毕业论文(设计)工作,提高我校本科生毕业论文(…

-

万能毕业论文致谢范文

范文一:我历时将近两个月时间终于把这篇论文写完了,在这段充满奋斗的历程中,带给我的学生生涯无限的激情和收获。在论文的写作过程中遇到…

-

毕业论文写作周记范文共12周

毕业论文写作周记范文共12周1年x月x日至1年x月x日第一周这一周的主要任务是搜集并阅读相关资料,为下周论文开题报告的完成做好充分…

-

大学毕业论文范文

目录毕业论文原创性声明和毕业论文版权使用授权书摘要Abstract插图索引附表索引一绪论1二整体真实相关概念的界定3一整体真实3二…

-

成都大学本科毕业论文范文优秀论文

本科毕业论文下面的字体:方正黑简体三号题目企业内部控制的诊断及对策研究以成都市G房地产企业为例学院经济管理学院专业会计学学生姓名学…

-

汉语言文学毕业论文范文

浅谈方言与语言习得的关系摘要语言是用声音来表现人们相互之间的思维情感和行为动作的人类语言既有其共同的规律又根据民族地区国家的不同有…

-

毕业论文写作规范1

河北经贸大学本科生毕业论文写作规范1论文结构要求学位论文应采用汉语撰写一般由六部分组成依次为封面摘要目录正文附录参考文献各部分具体…