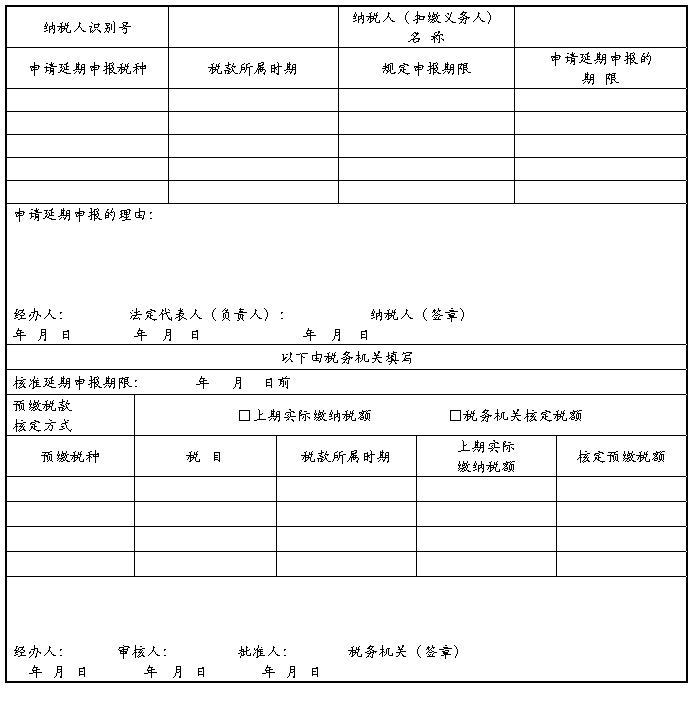

(东莞市地税局)延期申报申请表

延期申报申请表

使用说明

1.本表依据《中华人民共和国税收征收管理法》第二十七条设置。

2.适用范围:纳税人、扣缴义务人不能按期办理纳税申报、报送代扣代缴、代收代缴税款报告表,在规定的申报期限届满之前申请延期申报时使用。

3.填表说明:

(1)申请延期申报的税种:纳税人、扣缴义务人逐项填写无法正常申报的税种;

(2)核准延期申报期限:税务机关批准的准予延期申报的截止日期;

(3)预缴税款核定方式:采取哪种核定方式在相应的“□”内打“√”;

(4)核定预缴税额:税务机关核定的纳税人、扣缴义务人预缴税款的税额。

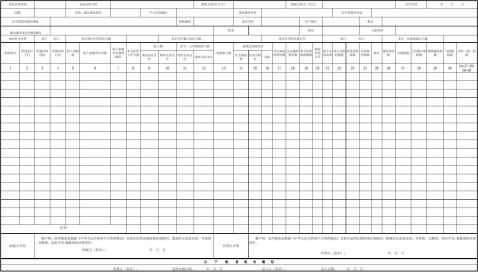

第二篇:(东莞市地税局)个人所得税自行申报表

个人所得税自行申报表

填表日期: 年 月 日

所得期间: 年 月

申报流水号:

说明事项:

一、本表适用于纳税人自行申报个人所得税。

二、负有纳税义务的个人不能按照规定期限报送本表时,应当在规定的报送期限内提出申请,经主管税务机关批准,可以适当延长期限。

三、未按照规定期限向税务机关报送本表的,按照《中华人民共和国税收征管法》规定予以处罚。

四、本表各栏的填写如下:

(一)表头说明

1、“所得期间”:填写纳税人取得应税所得的时间

2、纳税人按税务机关要求进行正常申报的选“正常申报”;根据税务机关的自查公告或在正常申报后,发现问题,进行补申报的,选择“自查补报”;纳税人在稽查局发出稽查通知书后就以往税期的税款进行申报的选择“被查补报”;纳税人申请延期申报,经税务机关批准后,纳税人根据审批文书填写申报表预缴税款时,选“延期申报预缴”。延期申报预缴后在规定限期内进行申报的,选“正常申报”。

实行按月预缴、年终清算方式缴纳个人所得税的年薪制、特种行业(采掘业、远洋运输业、远洋捕捞业)的纳税人在年终清算时,以及外籍人员离境清算和年终清算时选择“汇缴申报”,并同时在以上四种申报中选择一项。

(二)主表说明

1、“身份证明类别”:填写“身份证”、“军官证”、“护照”、“通行证”、“回乡证”、“台胞证”、“旅行证”和“其他”。

2、“何国/地区税收居民”:是指纳税人是哪个国家或地区的居民纳税人,一般与国籍相同。该栏如没有填写的将视同与国籍一致。

3、“职务”:填写“董事长”、“副董事长”、“董事”、“董事兼高层管理人员”、“总经理”、“副总经理”、“其他高层管理人员”(含各职能总

师、总监及其他类似公司管理层的职务)、“部门经理”、“部门副经理”、“部门主管”、“部门副主管”、“其他中层管理人员”、“其他人员”。该栏

如没有填写的将视为“其他高层管理人员”。

4、“职业”:填写“律师”、“会计师”、“审计师”、“评估师”、“工程师”、“设计师”、“医生”、“作家”、“书画家”、“演艺人员”、“

导演”、“新闻工作者”、“经纪人”、“大学教授”、“大学讲师”、“其他教师”、“运动员”、“教练员”、“导游”、“厨师”、“美容美发师”、

“航空人员”、“公务员”、“其他”。该栏如没有填写的将视为“其他”

5、“境内是否有住所”:在“有”、“无”选择栏打√。“境内有住所”是指因户籍、家庭、经济利益关系而在中国境内习惯性居住。

6、“本年预计在华居住天数”:是指从本年度1月1日起至12月31日止预计在中国境内的天数,事先不能预计的可不填写。国内人员不填。

7、“本年在华累计居住天数”:是指从本年度1月1日起至申报期内在中国境内的实际居住的天数。国内人员不填。外籍人员该栏没有填写的视为365天均在中国境内居住。

8、“是否在华居住满五年”:在“是”、“否”选择栏打√。在华居住满五年是指至上一年12月31日止在连续五年中的每一纳税年度内均居住满一年;居住满一年是指一年内在中国居住365日(如税收协定规定的停留期以任何12个月或365天计算的,则按协定的规定跨年计算),一次不超过30日或者多次累计不超过90日的离境不得扣减日数。国内人员不填。该栏没有填写的视为“是”。

9、“一次离境最长天数”:填写本年度一次离境最长天数。

10、“所得项目”:填写“工资薪金所得”、“劳务报酬所得”、“稿酬所得”、“特许权使用费所得”、“利息、股息、红利所得”、“财产租赁所得”、“财产转让所得”、“偶然所得”、“其他所得”。该栏没有填写的视为“工资薪金所得”。

11、“所得项目子目”:所得项目为工资薪金所得的按下列情况分别填写,其他所得项目不填。

(1)国内人员填写“月度工资薪金”、“数月奖金”、“年终双薪”、“补发以往月份工资”、“年薪制工资”、“个人因解除劳动关系的一次性补偿收入”、“其他”。该栏没有填写的视为“月度工资薪金”。

(2)外籍人员及港澳台同胞填写“月度工资薪金”、“数月奖金”、“年终双薪”、“补发以往月份工资”、“退职费补偿”、“其他”。该栏没有填写的视为“月度工资薪金”。

12、“所属时间(起)”、“所属时间(止)”:是指纳税人该项所得的所属期间。

13、“本月在华工作天数”:是指申报所属时期内在中国境内的工作天数和在中国境内工作期间在境内、外享受的公休假日、个人休假日以及接受培训的天数。该栏没有填写的视为全月均在中国境内工作。

14、“收入来源地”:填写“境内”、“境外”。境内是指来源于中国境内的所得;境外是指来源于中国境外的所得。该栏没有填写的视同“境内”。

15、“境内企业支付”:是指由中国境内雇主支付或者由中国境内机构负担的收入总额,包括现金、实物、有价证券等,如为外国货币的,应按税法规定折合人民币填写。

16、“境外企业支付”:是指由中国境外雇主支付并且不是由中国境内机构负担的收入总额,包括现金、实物、有价证券等,如为外国货币的,应按税法规定折合人民币填写。

17、“按规定扣除项目”:申报工资薪金所得填写此栏,填写按规定允许减除的个人缴纳的社保费(基本养老保险金、医疗保险金、失业保险金)和住房公积金,以及其它准予扣除的费用填写。

18、“免税收入额”:是指按规定免征个人所得税的收入额。该栏没有填写的视为0。

19、“允许扣除的费用额”:只适用于“劳务报酬所得”、“稿酬所得”、“特许权使用费所得”、“财产租赁所得”和“财产转让所得”项目。

(1)“劳务报酬所得”、“稿酬所得”允许扣除的费用额是指劳务发生过程中实际缴纳的税费。

(2)“特许权使用费所得”允许扣除的费用额是指提供特许权使用过程中发生的中介费和相关税费。

(3)“财产租赁所得”允许扣除的费用额是指规定的修缮费和出租过程中发生的相关税费。

(4)“财产转让所得”允许扣除的费用额是指财产原值和转让过程中发生的合理费用及缴纳的税金。

20、“法定减除费用额”:是根据《中华人民共和国个人所得税法》第六条第一款和第四款、第六款的第三项及其有关规定减除的费用额填入本栏。

21、“准予扣除的捐赠额”:是指按税法规定可从个人应纳税所得额中扣除的教育和公益性捐赠额。该栏没有填写的视为0。

22、“税款负担方式”:按下列情况分别填写

(1)国内人员填写“纳税人自行负担”、“雇主全额负担”、“雇主定额负担”、“雇主比例负担”。该栏没有填写的视为“纳税人自行负担”。

(2)外籍人员及港澳台同胞填写“纳税人自行负担”、“雇主全额负担”、“雇主定额负担”、“雇主比例负担”、“雇主为其雇员负担超过原居住国的税款”。该栏没有填写的视为“纳税人自行负担”。

23、“雇主负担比例”:税款负担方式为“雇主比例负担”的填写此栏,按雇主实际负担比例填写。该栏没有填写的视为0。

24、“雇主负担税款”:税款负担方式为“雇主定额负担”的填写此栏,是按雇主为其雇员定额负担的税款填写,没有的不填写此栏。

25、“原国应纳税额”:是指纳税人按其原居住国税法计算的应纳税额。税款负担方式为“雇主为其雇员负担超过原居住国的税款”或“雇主全额负担”方式下雇主全额负担纳税人原居住国的税款应填写此栏。

26、“已申报应纳税额”:填写“已申报收入额”栏对应已申报的应纳税额。

27、“批准减免税额”:是指本次申报中按有关规定批准免征或减征的税款。该栏没有填写的视为0。

28、“可抵缴税额”:是指纳税人已缴税款中按税法规定经税务机关允许可在本次申报中抵缴的税额。该栏没有填写的视为0。

29、表中基本关系式(自行负担税款):24=9+10-13-14-15-16-17-18-19 13至19项对应的减除项目,税法不允许扣除的或未发生的不填,默认为0。

五、本表按所得期间分别填写。

六、本表为A3横式,填写一式二份,纳税人一份,税务机关留存一份。

-

延期申报申请表

SB036印刷版挂网延期申报申请表延期申报申请表填写说明一适用范围纳税人扣缴义务人不能按期办理纳税申报报送代扣代缴代收代缴税款报告…

-

出口退税延期申报申请报告

出口退税延期申报申请报告国家税务局进出口税收管理分局处我单位下列出口货物见所附明细表因原因不能按期申报退税现根据国家税务总局关于出…

- (范本)延期申报申请核准表

-

工程延期申请范文

关于工程延期的申请致:襄汾县百公里汾河生态城镇经济走廊襄汾段汾河中度治理和一般治理项目部北京当代园林工程监理有限公司襄汾监理部由临…

-

延期申请书

延期申请书平顶山市安全监督站根据贵站发出的约谈函因公司领导出差申请延期下周一20xx年1月12号上午830分我公司派人前去约谈望批…

-

延期缴纳税款申请书

延期缴纳税款申请书延期缴纳税款申请书一延期缴纳税款申请项目说明事项名称申报征收延期缴纳税款申请业务概述纳税人因有特殊困难不能按期缴…

-

延期纳税申请表

延期缴纳税款申请审批表使用说明1本表依据中华人民共和国税收征收管理法第三十一条设置2适用范围纳税人因有特殊困难不能按期缴纳税款申请…

-

纳税人申请延期缴纳税款需要提供的哪些材料

纳税人申请延期缴纳税款需要提供的哪些材料自20xx年8月1日起纳税人申请延期缴纳税款应按以下办理一提供的材料纳税人确有特殊困难需要…

-

延期缴纳税款申请审批表

延期缴纳税款申请审批表使用说明1本表依据中华人民共和国税收征收管理法第三十一条设置2适用范围纳税人因有特殊困难不能按期缴纳税款申请…

-

3.3:企业申请延期缴纳税款如何处理

33企业申请延期缴纳税款如何处理纳税人扣缴义务人按照法律行政法规规定或者税务机关依照法律行政法规的规定确定的期限缴纳或者解缴税款纳…

-

20xx年纳税人办理各类税务事项申请书模板

纳税人办理各类税务事项申请书模板目录开业税务登记申请1重新开业税务登记申请2注销税务登记申请3跨区迁出税务登记申请4停业税务登记申…