企业所得税汇算清缴鉴证报告英文版

XXX Authentication Report of Income Tax (2011)

jianzi[2012]No.16

XXX:

We examined and verified your settlement and payment of Enterprise Income Tax for the year of 2011 upon your entrustment in accordance with stipulations of Enterprise Income Tax Law of the People's Republic of China and Detailed Rules for implementation of Enterprise Income Tax Law of the People's Republic of China, and conducted necessary inspection proceeding on your vouchers, account books and relevant financial statements in the light of Business Rules of Settlement and Payment of Enterprise Income Tax on a Trial Basis and Business Guidance tor Settlement and Payment of Enterprise Income Tax.

Your company is responsible for the legitimacy, reasonability, and completeness of relevant documents upon which we issue our authentication report independently, objectively and fairly. You shall make use of the authentication report pursuant to the Authentication Engagement. Consequences caused by the principal or any other third party’s misuse of authentication report shall be undertaken by the Certified Tax Agent and Tax Agent Office.

I. Authentication Process and Main Enforcement

A. Comment on the Effectiveness and Reasonability of the Internal Control

There’s no evidence against the reasonability of the certified units shown in our process of Authentication. We trust the internal control system completely.

B. Comment on the Interdependency and Dependability of Both Internal and External Evidences

1. Interdependency

We examined the internal and external evidences such as relevant accounting material and tax filling documents in accordance with Business Rules of Settlement and Payment of Enterprise Income Tax on a Trial Basis, which supports our authentication result soundly.

2. dependability

After making proper judgment and certification of relevant documents according to

statutory proceeding and certifying standard, we didn’t find illegitimate evidence and recognize the authentic of annual tax filling prepared by the certified unit.

C. Authentication, Verification, Calculation and Inference on Relevant Accounting

Material and Taxation Documents

Due to the following conditions, we determine to issue this authentication report:

1. All the authenticated items correspond to the statutory criterion, and the

preparation of related accounting material and tax filling documents complies with relevant regulations.

2. Certified Public Tax Agent conducted necessary authentication procedures without

any challenge from the certified company in accordance with regulations of the Business Rules of Settlement and Payment of Enterprise Income Tax on a Trial Basis.

3. Certified Public Tax Agent collected proper and adequate evidence on the

authenticated items, which fully supports our recognition of tax payment.

II. Authentication Conclusion

Audit results on your company’s expenditure for the year of 2011 are as below:

1. Gross Profit: ¥4,718,887.61

¥4,955,091.62

¥2,330,753.46

¥0.00

¥7,343,225.77

¥0.00

¥7,343,225.77

25%

¥1,835,806.44

¥0.00

¥1,181,002.50

¥ 654,803.94 2. Adjustment for Additional ax Payment: 3. Adjustment for Tax Payment Deductible: 4. Overseas Taxable Income Offset Assets Loss for Domestic Losses 4. Income after Tax Adjustment: 5. Offset Assets Loss for Prior Years 6.Taxable Income: 7. Tax Rate: 8. Tax Payable 9. Tax Exempted: 10. Tax Paid: 11.Tax in Arrears

The above information is dependable for tax filling.

第二篇:企业所得税汇算清缴纳税申报鉴证报告

企业所得税汇算清缴纳税申报鉴证报告

报告文号:

备案号:

XXXX :

我们接受委托[涉税鉴证业务约定书编号:XXXX],对贵单位税款所属期间XXXX年 XX 月XX日至XXXX年 XX 月XX日的企业所得税的纳税情况进行鉴证,并出具鉴证报告。

贵单位的责任是,设计、实施和维护相关的内部控制制度,保证会计资料、纳税资料的真实、合法和完整,以确保贵单位编制的企业所得税纳税申报表符合《中华人民共和国企业所得税法》、《中华人民共和国企业所得税法实施条例》以及其他税收法律、法规、规范的要求,并如实纳税申报。

我们的责任是,按照《注册税务师管理暂行办法》(国家税务总局第14号令)、《注册税务师执业准则(试行)》(国税发〔1999〕第193号)和其他有关规定,对申报表反映的纳税信息的真实性、合法性实施鉴证,并发表鉴证意见。

在鉴证过程中,我们考虑了与企业所得税纳税申报表编制相关的内部控制的存在性和有效性,考虑了内部证据、外部证据的相关性和可靠性,对贵单位提供的会计资料及纳税资料等实施了审核、验证、计算和职业推断等必要的鉴证程序。我们相信,我们获取的鉴证证据是充分的、适当的,为发表鉴证意见提供了基础。现将鉴证结果报告如下:

提示:

(税务师事务所应根据审核企业所得税汇算清缴纳税申报确认的结果选择下列其中一种审核意见,发表鉴证结论)

(无保留意见采用):

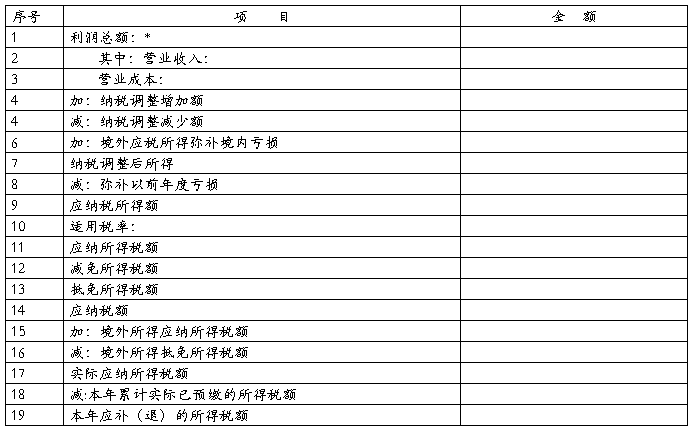

我们认为,本报告后附的《企业所得税年度纳税申报表》已经按照《中华人民共和国企业所得税法》及其实施条例以及其他税收法律法规的相关规定编制,在所有重大方面真实地反映了贵单位本纳税年度的所得税纳税情况。部分数据摘录如下:

*第1栏 利润总额:事业单位填写“收支结余”,民间非营利组织填写“净资产变动额”;第2栏“营业收入”、第3栏“营业成本”应当分别填写事业单位、民间非营利组织的有关“收入、支出、费用”的总额。以下各表同理。

具体纳税调整项目及说明详见《企业所得税汇算清缴纳税申报审核事项说明》

(保留意见采用):

(一)除XX保留意见的事项外,我们认为,本报告后附的《企业所得税年度纳税申报表》已经按照《中华人民共和国企业所得税法》及其实施条例以及其他税收法律法规的相关规定编制,在所有重大方面真实地反映了贵单位本纳税年度的所得税纳税情况。部分数据摘录如下:

具体纳税调整项目及说明详见《企业所得税汇算清缴纳税申报审核事项说明》

(二)对保留意见审核事项的说明

提示:

1、阐明保留意见的审核事项因税收规定不够明确、产生歧义或证据不充分,不能确认该审核事项应纳所得税额的理据和原因。

2、提出纳税调整的初步意见或解决方案,供税务机关参考。

(无法表明意见采用):

我们发现,下列事项可能对确认应纳所得税额产生重大影响,因贵单位的特殊情况,我们对该年度企业所得税汇算清缴纳税申报无法表明意见。

(一)XX事项的审核情况

(提示:详细说明该审核事项对确认应纳所得税额可能产生的重大影响,并阐述对该事项无法表明意见的理据。下同。)

(二)XX事项的审核情况

(三)XX事项的审核情况

(否定意见采用):

经审核,我们对贵单位XX年度企业所得税汇算清缴纳税申报持有重大异议,经反复磋商,在下列重大且原则的问题上未能达成一致意见。我们认为,贵单位该年度的企业所得税汇算清缴纳税申报不能真实地反映企业应纳所得税额。

(一)XX事项的审核情况

(提示:描述存在违反税收法律法规或有关规定的情形,并阐述经与委托人就该事项磋商不能达成一致、出具否定意见的理据,下同。)

(二)XX事项的审核情况

(三)XX事项的审核情况

XXX税务师事务所 中国注册税务师:

中国·广东 中国注册税务师:

XXXX年XX月XX日

附件一:企业所得税汇算清缴纳税申报审核事项说明

(1) 汇总纳税总机构及二级分支机构的收入、成本和利润明细表

(2) 纳税调整项目审核确认明细表

(3) 汇总机构及二级分支机构亏损及弥补亏损明细表

(4) 总分机构分摊税款审核表

(5) **研发项目可加计扣除研究开发费用情况归集表

附件二:企业所得税年度纳税申报表(A类)(略)

附件三:企业年度关联业务往来报告表

附件一:

企业所得税汇算清缴纳税申报审核事项说明

一、 企业基本情况(按照工商登记、税务登记的内容列示)

1、 成立日期:

2、 注册地址:

3、 法定代表人:

4、 注册资本:XXXXXX元,其中实收资本XXXXXX元

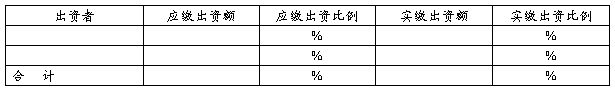

出资者及其出资比例如下:

注明:本年度发生增资、扩股,变更出资者,应当予以披露,因为涉及股权投资、处置的所得税问题

5、 企业类型:[按工商登记注册类型列出]

6、 经营范围:(本年度的经营范围与上一纳税年度对比,如果有发生变化的,应予以披露,以便分析其对所得税的影响)

7、 税务登记:主管税务机关:XXX ;纳税识别号:XXXX;纳税人编码:XXXX[列出国税及地税管理机关,列至科或所、分局]

8、 会计机构负责人:

9、 联系电话:

10、 是否设置分支机构:是/否

二、 企业基本的税收政策

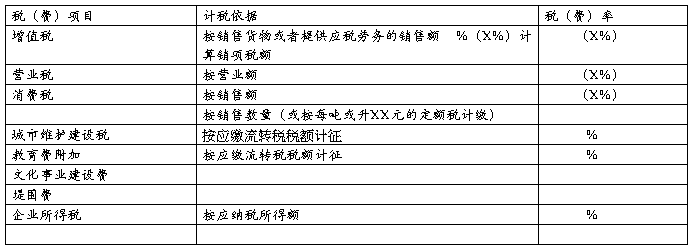

(主要披露其经营业务适用的税种(流转税、所得税)、税目、税率,以及享受的减免税政策及批文等)

(一) 主要税(费)项目及税(费)率

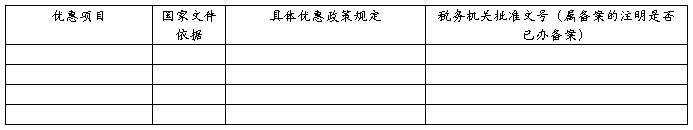

(二) 主要的税收优惠

三、 企业主要的会计政策(主要列示对所得税产生影响的会计政策,以下为参考文本,应根据企业的实际会计政策做相应的修改)

1、 会计制度:执行《企业会计准则》及其应用指南、附录的会计科目/《企业会计制度》及其配套的《 会计核算办法》/《金融企业会计制度》/《小企业会计制度》,《民间非营利组织会计制度》/《事业单位会计准则》及其配套的《 会计制度》/《村集体经济组织会计制度》/《农民专业合作社财务会计制度》。

2、 会计年度:自公历1月1日起至12月31日止。

3、 记账本位币:采用人民币为记账本位币。

4、 记账基础和计价原则:以权责发生制为记账基础,以实际成本为计价原则。如果执行《事业单位会计准则》及其配套的《 会计制度》的,应根据实际情况表述。

5、 外币业务核算方法:按照《企业会计准则第19号-外币折算》的规定核算/《企业会计制度》第一百一十九、一百二十条的规定核算

6、短期投资的核算方法:按照《企业会计准则第22号-金融工具确认和计量》的规定核算/《企业会计制度》第五十二的规定核算 (如果不执行《企业会计准则》或《企业会计制度》的,请另外详细报告,下同)

7、坏账核算方法/金融资产减值:

按照《企业会计准则第22号-金融工具确认和计量》的规定核算/《企业会计制度》第五十三的规定核算(如果不执行《企业会计准则》或《企业会计制度》的,请另外详细报告,下同)

8、存货核算方法:

(1)按照《企业会计准则第1号-存货》的规定核算/《企业会计制度》第二十条的规定核算(如果不执行《企业会计准则》或《企业会计制度》的,请另外详细报告,下同)

(2)存货以实际成本/计划成本计价/零售价格法,发出存货采用加权平均法/移动平均法/先进先出法/个别计价法核算 (如果不执行《企业会计准则》或《企业会计制度》的,请另外详细报告,下同)

(3)存货的盘存制度:本单位盘点采用永续盘存制/定期盘存制。

(4)低值易耗品、包装物领用时采用五五摊销法核算/领用时一次摊销法/分期摊销法计入当期成本、费用。

(5)由于存货遭受毁损、全部或部分陈旧过时或销售价格低于成本等原因造成的存货成本不可收回的部分,期末采用成本与可变现净值孰低原则计量,按单个存货项目的成本/按类别计量成本高于可变现净值的差额提取存货跌价准备。/《企业会计制度》第五十五的规定核算

(备注:企业如果年度中间改变存货计价方法,应考虑是否进行调整,对于年初确定的存货计价方法与上年不一致的,应考虑其对成本的影响情况及是否已报备给主管税务机关)

9、长期股权投资核算方法:

按照《企业会计准则第2号-长期股权投资》的规定核算/《企业会计制度》第二十二条的规定核算(如果不执行《企业会计准则》或《企业会计制度》的,请另外详细报告,下同)

长期股权投资减值准备:按照《企业会计准则第22号-金融工具确认和计量》或按照《企业会计准则第8-资产减值》的规定核算/《企业会计制度》第二十四条的规定核算(如果不执行《企业会计准则》或《企业会计制度》的,请另外详细报告,下同)

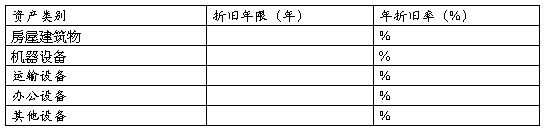

10、固定资产计价和折旧方法

(1)按照《企业会计准则第4号-固定资产》的规定核算/《企业会计制度》第二十七条的规定核算(如果不执行《企业会计准则》或《企业会计制度》的,请另外详细报告,下同)

(2)固定资产折旧采用直线法/双倍余额递减法/年限总和法/工作量法计算,并按固定资产类别、估计经济使用年限和预计净残值率(原值的X%)确定折旧率/《企业会计制度》第三十六条的规定计提折旧,各类固定资产的折旧年限和年折旧率如下(如果不执行《企业会计准则》或《企业会计制度》的,请另外详细报告,下同):

(注:如果采用加速折旧方法的,应说明其采用加速折旧的依据,即属于《条例》的什么情形。)

(3)固定资产的减值,按照《企业会计准则第8号-资产减值》处理/《企业会计制度》第四十二条的规定处理(如果不执行《企业会计准则》或《企业会计制度》的,请另外详细报告,下同)。

11、生物资产的核算方法:

按照《企业会计准则第5号-生物资产》的规定核算。

12、无形资产的核算方法

按照《企业会计准则第6号-无形资产》的规定核算/《企业会计制度》第四十四条的规定核算(如果不执行《企业会计准则》或《企业会计制度》的,请另外详细报告,下同)。

无形资产的减值,按照《企业会计准则第8号-资产减值》处理/《企业会计制度》第四十九条的规定处理(如果不执行《企业会计准则》或《企业会计制度》的,请另外详细报告,下同)。

12、长期待摊费用摊销方法

(1)筹建期间发生的费用先在长期待摊费用中归集,于开始生产经营当月一次计入当期的损益/《企业会计制度》第五十条的规定核算和摊销 (如果不执行《企业会计准则》或《企业会计制度》的,请另外详细报告,下同)。

(2)其他长期待摊费用按受益年限平均摊销。

13、借款费用的核算方法

按照《企业会计准则第17号-借款费用》的规定核算/《企业会计制度》第一百零四条的规定核算(如果不执行《企业会计准则》或《企业会计制度》的,请另外详细报告,下同)。

14、债务重组

按照《企业会计准则第12号-债务重组》的规定核算。

15、非货币性交易

按照《企业会计准则第7号-非货币性资产交换》的规定核算/《企业会计制度》第一百一十三、一百一十四、一百一十五、一百一十六条的规定核算(如果不执行《企业会计准则》或《企业会计制度》的,请另外详细报告,下同)。

16、收入确认原则

按照《企业会计准则第14号-收入》的规定核算/《企业会计制度》第八十四条至九十八条的规定核算(如果不执行《企业会计准则》或《企业会计制度》的,请另外详细报告,下同)。

17、所得税的会计处理方法

按照《企业会计准则第18号-所得税》的规定核算/《企业会计制度》第一百零七条的规定核算。

四、 企业所得税纳税申报表项目注释说明

(一) 利润总额的审核(对于本条下列项目,有调整项目的要说明,没有调整项目的不需要说明和保留,对于汇总纳税企业需保留营业收入和成本的审核)

贵单位经审计(如有,列示会计师事务所及审计报告编号)/未经审计的会计利润总额 XXXXXXX元。我们根据财务会计制度审核确认的会计利润总额 XXXXXX元,审核调整增加/减少利润总额XXXXXX元,具体调整项目和金额如下表所列:(如未发生调整,则披露“暂未发现贵单位会计利润存在需要调整的事项”)。[纳税人如果是汇总纳税总机构,需逐户列出总机构、二级分支机构的收入、成本和利润,详见附件一(1)]

(备注栏按有发生的项目排序编号,并按参考格式的要求依序进行说明)

如果执行非企业类会计制度的纳税人,应当采用相应的会计收支报表格式参照上表的“列”名称进行披露。

1.营业收入的审核

1.1主营业务收入的审核

(1)主营业务收入

贵单位本纳税年度账面确认主营业务收入XXXXXXX元,其中:出口销售收入XXXXXXX元,占销售收入的 %。其中汇总纳税的总机构所属分支机构主营业务收入XXXXXX元。

(2)审核调整事项

贵单位本纳税年度依照财务会计的相关规定,应调增/调减主营业务收入XXXXXXX元。

(提示:要求分别说明本纳税年度应计未计、多计销售商品收入/提供劳务收入/让渡资产使用权收入/建造合同收入等具体调整内容及金额)如果有跨年度的建造合同收入,应当注明确认收入实现时间的方法

1.2其他业务收入的审核

贵单位本纳税年度依照财务会计的相关规定,应调增/调减其他业务收入XXXXXXX元。

(提示:要求分别说明本纳税年度应计未计、多计材料销售收入/代购代销手续费收入/包装物出租收入/过期未退包装物没收的押金等具体调整内容及金额)

2.营业成本的审核

2.1主营业务成本的审核

(1)成本核算方法说明

贵单位账面确认主营业务成本XXXXXXX元,其中汇总纳税的总机构所属分支机构主营业务成本XXXXXX元。

(2)审核调整事项

贵单位本纳税年度依照财务会计的相关规定,应调增/调减主营业务成本XXXXXXX元。

(提示:要求分别说明本纳税年度应计未计、多计销售商品成本/提供劳务成本/让渡资产使用权成本/建造合同成本/在建工程试运行成本等具体调整内容及金额)

2.2其他业务支出的审核

贵单位本纳税年度依照财务会计的相关规定,应调增/调减其他业务支出XXXXXXX元。

(提示:要求分别说明本纳税年度应计未计、多计材料销售成本/代购代销费用/包装物出租成本/相关税金及附加等具体调整内容及金额)

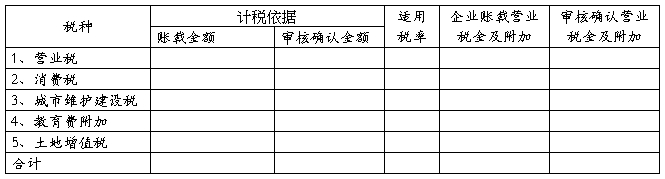

3.营业税金及附加的审核(按照财务会计制度审核确认口径计算填写)

注:营业税的审核(若营业额与营业收入有差异的,建议增加文字说明)

3.1城市维护建设税、教育费附加计税依据说明

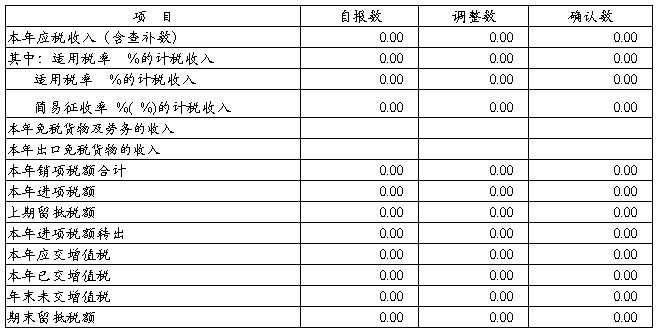

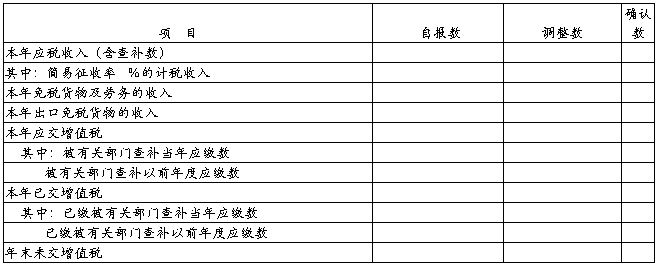

贵单位本纳税年度城市维护建设税、教育费附加的计税依据为本纳税年度实际应缴纳的流转税和当期免抵税额,其中:营业税XXX元、消费税XXX元、增值税XXX元。贵单位增值税的申报缴纳情况如下:

注:实行免抵退税的生产企业,以国税部门审核的《生产企业出口货物免抵退税申报汇总表》中的“当期免抵税额”作为城市维护建设税和教育费附加的计税(费)依据,分别计征城建税、教育费附加。纳税人、中介机构执业人员要给予充分关注。

增值税(增值税小规模纳税人)

审核调整说明:

3.2审核调整事项

贵单位本纳税年度依照财务会计的相关规定,应调增/调减主营业务税金及附加XXX元。

(提示:要求分别说明本纳税年度应计未计、多计销售(营业)收入、视同销售收入按规定应补缴的消费税、营业税、城建税、教育费附加、堤围防护费,以及根据税收法规规定应补计的资源税、土地增值税等具体调整内容及金额)

4.销售费用的审核

贵单位本纳税年度依照财务会计的相关规定,应调增/调减销售费用XXX元。

5.管理费用的审核

贵单位本纳税年度依照财务会计的相关规定,应调增/调减管理费用XXX元。其中:房产税XXX元,土地使用税XXX元,堤围防护费XXX元。

6.财务费用的审核

贵单位本纳税年度依照财务会计的相关规定,应调增/调减财务费用XXX元。注意审核利息资本化与财务费用的分配是否符合规定,尤其是未实行新会计准则的建筑企业、大型机器制造企业、造船企业、房地产开发企业的会计核算与税收的差异。

7。资产减值损失的审核

贵单位本纳税年度依照财务会计的相关规定,应调增/调减资产减值损失XXX元。

8.公允价值变动净收益(执行新企业会计准则的企业)

贵单位本纳税年度依照财务会计的相关规定,应调增/调减公允价值变动净收益XXX元。

9.投资收益的审核

贵单位本纳税年度依照财务会计的相关规定,应调增/调减投资持有收益XXX元。

10.营业外收入的审核

贵单位本纳税年度依照财务会计的相关规定,应调增/调减营业外收入XXX元

11.营业外支出的审核

贵单位本纳税年度依照财务会计的相关规定,应调增/调减补营业外支出XXX元。

(二) 纳税调整后所得额的审核

贵单位账面利润总额为XXXXXX元,经上述审核确认利润总额为XXXXXX元。根据税收法规规定的标准审核,核实本纳税年度纳税调整增加额XXXXXXXXX元,纳税调整减少额XXXXXXXXX元,境外应税所得弥补境内亏损XXXXXX元,纳税调整后所得额XXXXXXXXX元。纳税调整事项如下:

1. 纳税调整增加、减少额的审核(详见附件一(2)纳税调整项目审核确认明细表)

1.1. 收入类调整项目的审核

(1)视同销售收入的审核(区分执行新企业会计准则和企业会计制度企业)

贵单位本纳税年度存在视同销售行为,(列示视同销售列明经济业务的内容及金额,如:非货币性资产交换或将/货物/财产/劳务用于捐赠/偿债/赞助/集资/广告/样品/职工福利/利润分配等,同时应披露视同销售采用的方法:如同类交易价格、成本加成等),应做视同销售收入处理,应确认视同销售收入XXX元,贵单位自报纳税调整增加XXXXXX元,纳税调整增加经审核确认为XXXXXX元。

(2)接受捐赠收入的审核(执行新会计会计准则以外的企业列示)

贵单位本纳税年度接受捐赠纳入资本公积核算应进行调整的收入税收金额XXXXXX元,贵单位自报纳税调整增加XXXXXX元,纳税调整增加经审核确认为XXXXXX元。

(3)不符合税收规定的销售折扣和折让的审核(所有单位)

贵单位本纳税年度发生销售折扣和折让账载金额 XXXXXX元,按照税收法律、法规规定可以税前扣除的销售折扣和折让税收金额XXXXXX元,贵单位自报纳税调整增加XXXXXX元,纳税调整增加经审核确认为XXXXXX元。

(4)未按权责发生制原则确认的收入的审核

贵单位本纳税年度发生分期收款销售商品业务按照权责发生制原则确认的销售收入账载金额XXXXXX元,持续时间超过12个月的业务销售收入、利息收入、租金收入等按照权责发生制原则确认的收入账载金额XXXXX元,上述业务收入账载金额合计XXXXXX元,根据《条例》第九条之规定,应按收付实现制原则确认收入的税收金额XXXXXX元,贵单位自报纳税调整增加(减少)XXXXXX元,纳税调整增加(减少)经审核确认为XXXXXX元。

(5)按权益法核算长期股权投资对初始投资成本调整确认收益的审核(执行新会计会计准则的企业列示)

贵单位本纳税年度在权益法核算下,初始投资成本小于取得投资时应享有被投资单位可辨认净资产公允价值分额,两者之间的差额计入取得投资当期的营业外收入的金额为 XXXXXX元。根据税收法律法规的规定,应按长期股权投资的原始成本确认投资成本,贵单位自报纳税调整减少XXXXXX元,纳税调整减少经审核确认为XXXXXX元。

(6)按权益法核算的长期股权投资持有期间的投资损益的审核(所有单位)

贵单位本纳税年度按权益法核算的长期股权投资持有期间的投资收益/损失金额XXXXXX元,被投资方已(未)作出利润分配决定,分得的投资收益不属于(属于)07年12月31日前需补税的投资收益,根据税收法律法规的规定,不应确认投资收益/损失,贵单位自报纳税调整增加(减少)XXXXXX元,纳税调整增加(减少)经审核确认为XXXXXX元。

(7)特殊重组的审核(执行新会计会计准则的企业列示)

贵单位本纳税年度进行非同一控制下的企业合并、免税改组产生的资产账面价值会计核算账载金额 XXXXXX元,按公允价值确认收入的税收金额 XXXXXX元,贵单位自报纳税调整增加(减少)XXXXXX元,纳税调整增加(减少)经审核确认为XXXXXX元。

(8)一般重组的审核(执行新会计会计准则的企业列示)

贵单位本纳税年度进行同一控制下的应税合并,资产账面价值会计核算账载金额XXXXXX元,按公允价值确认收入的税收金额 XXXXXX元,贵单位自报纳税调整增加(减少)XXXXXX元,纳税调整增加(减少)经审核确认为XXXXXX元。(因视同销售、非货币性资产交换、同一控制的企业合并等方式取得的资产,其资产的计税成本为资产的公允价值和支付的相关税费,往往高于其会计成本,如果企业根据会计准则的要求,按账面的会计成本计提折旧或摊销,则会造成因多计算应纳税所得额而多缴了所得税。)

(9)公允价值变动净收益的审核(执行新会计会计准则的企业列示)

贵单位本纳税年度按《企业会计准则》确认的资产公允价值变动收益XXXXXX元,资产公允价值变动损失 XXXXXX元,根据《实施条例》第五十六条规定的资产以历史成本为计税基础的原则,贵单位自报纳税调整增加(减少)XXXXXX元,纳税调整增加(减少)经审核确认为XXXXXX元。

(10)确认为递延收益的政府补助的审核

贵单位本纳税年度收到不属于税收规定的不征税收入、免税收入以外的其他政府补助收入账载金额XXXXXX元,根据税收法律法规的规定,应在收到政府补助款项时确认收入的税收金额XXXXXX元,贵单位自报纳税调整增加(减少)XXXXXX元,纳税调整增加(减少)经审核确认为XXXXXX元。

(11)境外应税所得的审核

贵单位本纳税年度取得来自境外的收入总额XXXXXX元(包括生产经营所得XXXXXX元和其他所得XXXXXX元),扣除按税收规定允许扣除的境外发生的成本费用后的金额XXXXXXX元,其中弥补境外投资以前年度亏损XXXXXXX元,免税所得XXXXXXX元,合计本纳税年度取得境外应纳税所得额XXXXXXX元。贵单位自报纳税调整减少XXXXXX元,纳税调整减少经审核确认为XXXXXX元。

(12)不允许扣除的境外投资损失的审核

贵单位本纳税年度境外投资除合并、撤消、依法清算外形成的损失XXXXXX元,根据税收法律法规的规定,不允许在税前扣除,贵单位自报纳税调整增加XXXXXX元,纳税调整增加经审核确认为XXXXXX元。

(13)不征税收入的审核[如果有此项目的发生,必须填写扣除类调整项目的审核(18)不征税收入用于支出所形成的费用的审核]

贵单位本纳税年度共取得不征税收入XXXXXXX元,其中:财政拨款收入XXXXXXX元,行政事业性收费收入XXXXXXX元,政府性基金收入XXXXXXX元,其他收入XXXXXXX元。根据《条例》第二十六条的规定,贵单位取得上述收入为企业所得税的不征税收入,贵单位自报纳税调整减少XXXXXX元,纳税调整减少经审核确认为XXXXXX元。

(14)免税收入的审核

贵单位本纳税年度共取得免税收入XXXXXXX元,其中:取得国债利息收入XXXXXXX元,符合条件的居民企业之间的股息、红利等权益性投资收益XXXXXXX元(不包括连续持有居民企业公开发行并上市流通的股票不足12个月取得的投资收益),在中国境内设立机构、场所的非居民企业从居民企业取得与该机构、场所有实际联系的股息、红利等权益性投资收益XXXXXXX元,符合条件的非营利组织的收入XXXXXXX元(不包括从事营利性活动取得的收入),其他收入XXXXXXX元(符合国务院根据税法授权制定的其他免税收入税收优惠政策)。根据税收规定,属于企业所得税免税收入,贵单位自报纳税调整减少XXXXXX元,纳税调整减少经审核确认为XXXXXX元。

(15)减计收入的审核

贵单位本纳税年度以《资源综合利用企业所得税优惠目录(20##年版)》内的资源作为主要原材料,生产非国家限定并符合国家和行业相关标准的产品所取得的收入XXXXXX元,根据《条例》第九十七条的规定,对该类收入应减按90%计入收入总额,减计收入XXXXXX元;其他收入XXXXXXX元(符合国务院根据税法授权制定的其他减计收入税收优惠政策),减计收入XXXXXX元。贵单位自报纳税调整减少XXXXXX元,纳税调整减少经审核确认为XXXXXX元。

(16)减、免税项目所得的审核[如果有此项目的发生,必须填写扣除类调整项目的审核(20)享受企业所得税优惠的项目特定支出的审核]

贵单位本纳税年度共取得减免税项目所得额XXXXXXX元,包括:

①免税所得XXXXXXX元,其中:种植蔬菜、谷物、薯类、油料、豆类、棉花、麻类、糖料、水果、坚果所得额XXXXXX元,从事农作物新品种的选育所得额XXXXXX元,从事中药材的种植所得额XXXXXX元,从事林木的培育和种植所得额XXXXXX元,从事牲畜、家禽的饲养所得额XXXXXX元,从事林产品的采集所得额XXXXXX元,从事灌溉、农产品初加工、兽医、农技推广、农机作业和维修等农、林、牧、渔服务业项目所得额XXXXXX元,从事远洋捕捞所得额XXXXXX元,从事其他项目(符合国务院根据税法授权制定的其他免税所得税收优惠政策)所得额XXXXXX元;

②减税所得XXXXXX元,其中:从事花卉、茶以及其他饮料作物和香料作物的种植所得额XXXXXX元,从事海水养殖、内陆养殖所得额XXXXXX元,从事其他项目(符合国务院根据税法授权制定的其他减税所得税收优惠政策)所得额XXXXXX元;

③取得从事《公共基础设施项目企业所得税优惠目录》规定的港口码头、机场、铁路、公路、城市公共交通、电力、水利等项目的投资经营的所得XXXXXXX元(不包括企业承包经营、承包建设和内部自建自用该项目的所得);

④取得从事公共污水处理、公共垃圾处理、沼气综合开发利用、节能减排技术改造、海水淡化等项目所得XXXXXX元;

⑤取得居民企业技术转让所得XXXXXX元(技术转让所得不超过500万元的部分,免征企业所得税;超过500万元的部分,减半征收企业所得税);

⑥取得从事其他项目(符合国务院根据税法授权制定的其他税收优惠政策)所得XXXXXX元。

根据《条例》第八十六条的规定,属免征或减征企业所得税的收入。贵单位自报纳税调整减少XXXXXX元,纳税调整减少经审核确认为XXXXXX元。

(17)抵扣应纳税所得额的审核

贵单位属于按《创业投资企业管理暂行办法》设立的创业投资企业,已在有关管理部门办理备案登记。贵单位采用股权投资方式投资于未上市的中小高新技术企业,其中于本年满2年的投资额XXXXXXX元,按《条例》第九十七条之规定,可在满2年当年按照投资额的70%抵扣应纳税所得额XXXXXXX元,其中本年抵扣应纳税所得额XXXXXXX元,结转以后年度抵扣的应纳税所得额XXXXXXX元。贵单位自报纳税调整减少XXXXXX元,纳税调整减少经审核确认为XXXXXX元。(创业投资企业按投资额的一定比例抵扣当年应纳所得税额,当年不足抵扣部分,可在以后纳税年度无限期结转抵扣。)

(18)其他的审核

会计与税收有差异需要纳税调整的其他收入类项目金额。

贵单位本纳税年度发生转让、处置持有5年以上的股权投资所得、非货币性资产投资转让所得、债务重组所得和捐赠所得账载金额XXXXXXX元,按国税函[2008]264号规定,上述所得占当年应纳税所得50%及以上的,可在不超过5年的期间内均匀计入各年度的应纳税所得额,则税收金额为XXXXXXX元,贵单位自报纳税调整减少XXXXXX元,纳税调整减少经审核确认为XXXXXX元。

以前年度取得股权处置收入/接受非货币捐赠收入/债务重组/合并分立,按照税法允许分5年确认所得的,本年度应分配的收入,也应在此披露

例如,向劳动部门支付一次性移交社会的退休人员费用,按照规定分X年往以后年度结转扣除而形成的纳税调整

1.2. 扣除类调整项目的审核

(1)视同销售成本的审核

贵单位本纳税年度发生**业务已根据《实施条例》第二十五条的规定,作视同销售处理,该视同销售业务涉及的存货、财产、劳务的成本金额XXXXXXX元,贵单位自报纳税调整减少XXXXXX元,纳税调整减少经审核确认为XXXXXX元。

(2)工资薪金支出的审核

贵单位本纳税年度工资薪金支出账载金额 XXXXXX元(包括计入“应付职工薪酬”和直接计入成本费用的职工工资、奖金、津贴和补贴),按税收规定允许扣除工资薪金的税收金额XXXXXX元(工效挂钩企业是当年实际发放的职工薪酬中应计入当年的部分,非工效挂钩企业为已经实际支付给职工账载金额。本数据作为计算职工福利费、职工教育经费、工会经费的基数),贵单位自报纳税调整增加(减少)XXXXXX元,纳税调整增加(减少)经审核确认为XXXXXX元。(工效挂钩企业本年度动用以前年度工资节余部分,因以前年度工资基金已作调增处理,故本年应作纳税调减处理。)

(3)职工福利费支出的审核

贵单位本纳税年度可税前扣除的工资薪金总额XXX元,按14%的比例计算可税前扣除的职工福利支出限额为XXX元。账载职工福利费支出金额XXX元,职工福利费08年初贷方余额XXXXXX元(区分会计口径和税收口径结余),按照税收规定允许扣除职工福利费的税收金额XXXXXX元,贵单位自报纳税调整增加(减少)XXXXXX元,纳税调整增加(减少)经审核确认为XXXXXX元。(执行新《企业财务通则》的企业从20##年起不再预提职工福利费,20##年度起凡是职工福利费08年初有贷方余额的,应当先使用原预提的职工福利费,使用完毕才允许按照实际使用数和扣除比例在税前扣除职工福利费。)

(4)职工教育经费支出的审核

贵单位本纳税年度税前实际列支职工教育经费支出XXXXXXX元,其中不允许扣除的职工教育经费支出XXXXXXX元;按税收法规规定允许税前扣除职工教育经费支出XXXXXXX元,〔提示:税前扣除的工资薪金总额XXX元×税收法规规定的扣除率〕,贵单位自报纳税调整增加(减少)XXXXXX元,纳税调整增加(减少)经审核确认为XXXXXX元。(提示:以前年度结转在本纳税年度扣除的职工教育经费支出),累计结转以后年度扣除额XXXXXXX元。(超过工资、薪金2.5%的教育费未抵扣部分,可在以后纳税年度结转抵扣。)

(5)工会经费支出的审核

贵单位已经依法成立了工会组织,本纳税年度经审核确认的工资薪金总额XXX元,按2%的比例计算可税前扣除的工会经费支出限额为XXX元。贵公司本年度按照有关规定拨缴并索取专用凭证的工会经费金额为 元,按照税收规定允许税前扣除的税收金额XXXXXX元,贵单位自报纳税调整增加(减少)XXXXXX元,纳税调整增加(减少)经审核确认为XXXXXX元。

(6)业务招待费支出的审核

贵单位本纳税年度实际发生业务招待费账载金额XXXXXXX元,按实际发生的业务招待费支出60%的比例计算可税前扣除的限额为XXX元;本纳税年度销售(营业)收入XXX元,按销售(营业)收入5‰的比例计算可税前扣除的业务招待费限额为XXX元,取其低者为允许税前扣除的税收金额XXXXXX元,贵单位自报纳税调整增加XXXXXX元,纳税调整增加经审核确认为XXXXXX元。

(7)广告费和业务宣传费支出的审核

贵单位本纳税年度税前实际列支广告费和业务宣传费XXXXXXX元,其中不允许扣除的广告费和业务宣传费支出XXXXXXX元;按税收法规规定允许税前扣除广告费和业务宣传费支出XXXXXXX元,〔提示:销售(营业)收入×税收法规规定的扣除率〕,贵单位自报纳税调整增加(减少)XXXXXX元,纳税调整增加(减少)经审核确认为XXXXXX元。(提示:以前年度结转在本纳税年度扣除的广告费支出),累计结转以后年度扣除额XXXXXXX元。(企业发生的符合条件的广告费、业务宣传费,除国务院、税务主管部门另有规定外,不超过当年营业收入15%的部分,准予扣除,超过部分准予在以后纳税无限期结转扣除。)

贵单位属新开办房地产开发企业,在取得第一笔开发产品实际销售收入之前本纳税年度发生的,与建造、销售开发产品有关的广告费XXXXXX元,业务宣传费 XXXXXX元,业务招待费 XXXXXX元,可以向后年度结转,按税收规定的标准扣除,但结转期限最长不得超过3个纳税年度的广告费XXXXXX元,业务宣传费 XXXXXX元,业务招待费 XXXXXX元。

(8)捐赠支出的审核

贵单位本纳税年度税前实际列支捐赠支出账载金额XXXXXX元,依据税法规定属于全额扣除的公益性捐赠支出XXXXXX元,属于限额扣除的公益性捐赠支出XXXXXX元〔提示:贵单位本纳税年度经审核确认的年度会计利润总额×税收法规规定的扣除率〕,税前允许扣除的捐赠支出税收金额XXXXX元,贵单位自报纳税调整增加XXXXXX元,纳税调整增加经审核确认为XXXXXX元。

(9)利息支出的审核

贵单位本纳税年度计入财务费用的利息支出账载金额XXXXXX元,计入成本、在建工程的利息支出XXXXXX元,按税收法规规定计算的税前扣除利息支出税收金额XXXXXX元,其中纳税人从关联方取得的借款,符合税收规定债权性投资和和权益性投资比例的,再根据金融企业同期同类贷款利率计算的税前扣除利息支出税收金额XXXXXX元。贵单位自报纳税调整增加(减少)XXXXXX元,纳税调整增加(减少)经审核确认为XXXXXX元。

(10)住房公积金的审核

贵单位本纳税年度税前实际列支职工住房公积金账载金额XXXXXXX元,按税收规定的缴付标准计算允许税前扣除的职工住房公积金税收金额XXXXXX元,贵单位自报纳税调整增加XXXXXX元,纳税调整增加经审核确认为XXXXXX元。

(11)罚金、罚款和被没收财物的损失的审核

贵单位本纳税年度实际发生罚金、罚款和被没收财物的损失支出账载金额XXXXXX元(不包括纳税人根据经济合同支付的违约金、银行罚息和诉讼费),上述支出不得税前扣除,贵单位自报纳税调整增加XXXXXX元,纳税调整增加经审核确认为XXXXXX元。

(12)税收滞纳金的审核

贵单位本纳税年度实际发生税收滞纳金支出账载金额XXXXXX元,其中:增值税滞纳金XXXXX元、营业税滞纳金XXXXX元,(根据企业的实际情况列举主要的支出项目),上述支出不得税前扣除,贵单位自报纳税调整增加XXXXXX元,纳税调整增加经审核确认为XXXXXX元。

(13)赞助支出的审核

贵单位本纳税年度实际发生,且不符合税收规定的公益性捐赠范围的捐赠的账载金额XXXXXXXXX元(包括直接向受赠人的捐赠、各种赞助支出),上述支出不允许税前扣除,贵单位自报纳税调整增加XXXXXX元,纳税调整增加经审核确认为XXXXXX元。

(14)各类基本社会保障性缴款的审核

贵单位本纳税年度实际发生的各类基本社会保障性缴款支出的账载金额XXX元(包括基本养老保险、基本医疗保险、失业保险费、工伤保险费、生育保险费),依照税收法律、法规的相关规定可在本纳税年度扣除的各类基本社会保障性税收金额XXXXXX元,经审核纳税调整增加 XXXXXX元。贵单位会计核算中未列入当期费用(如医疗保险在福利费中列支),按税收规定允许当期扣除,贵单位自报纳税调整减少XXXXXX元,纳税调整减少经审核确认为XXXXXX元。

(15)补充养老保险、补充医疗保险的审核

贵单位本纳税年度实际发生的补充养老保险、补充医疗保险支出的账载金额XXXXXXX元,依照税收法律、法规的相关规定可在本纳税年度扣除的补充养老保险、补充医疗保险税收金额XXXXX元,经审核纳税调整增加 XXXXXX元。贵单位会计核算中未列入当期费用(如补充医疗保险在福利费中列支),按税收规定允许当期扣除,贵单位自报纳税调整减少XXXXXX元,纳税调整减少经审核确认为XXXXXX元。

(16)与未实现融资收益相关在当期确认的财务费用的审核

贵单位本纳税年度采用分期收款销售商品,按会计准则规定应收的合同或协议价款与其公允价值之间的差额,分期摊销冲减财务费用的账载金额XXXXXX元,贵单位自报纳税调整增加(减少)XXXXXX元,纳税调整增加(减少)经审核确认为XXXXXX元。

(17)与收入无关的支出的审核

贵单位本纳税年度共发生与取得收入无关的支出账载金额XXX元,其中:企业投资者个人消费支出XXX元(应列举与收入无关的支出的主要项目及其金额),上述支出不得税前扣除,贵单位自报纳税调整增加XXXXXX元,纳税调整增加经审核确认为XXXXXX元。

(18)不征税收入用于支出所形成的费用的审核

贵单位本纳税年度实际发生的与不征税收入相关的支出账载金额XXX元,(详见不征税收入明细),其中:直接费用化的支出XXX元、形成财产的折旧及摊销XXX元,上述支出不得税前扣除,贵单位自报纳税调整增加XXXXXX元,纳税调整增加经审核确认为XXXXXX元。

(19)加计扣除的审核

贵单位本纳税年度加计扣除额合计为XXXXXX元,其中:

①开发新技术、新产品、新工艺发生的研究开发费用XXXXXXX元[详见附件一(5)**研发项目可加计扣除研究开发费用情况归集表(已计入无形资产的费用除外)],按税收法规规定本纳税年度应加计扣除的金额XXXXXXX元(研究开发费用×50%)(企业的研究开发费按照实际发生额的50%加计扣除,形成无形资产的按照无形资产成本的150%摊销);

②贵单位安置残疾人员,支付给残疾职工工资据实扣除金额XXXXXXX元,按税收法规规定本纳税年度应加计扣除的金额XXXXXXX元(支付给残疾职工工资金额×100%);

③贵单位安置国家鼓励安置的其他就业人员支付的工资XXXXXX元(符合国务院根据税法授权制定的其他就业人员支付工资优惠政策),按税收法规规定本纳税年度应加计扣除的金额XXXXXXX元;

④其他(符合国务院根据税法授权制定的其他加计扣除税收优惠政策)费用XXXXXXX元,按税收法规规定本纳税年度应加计扣除的金额XXXXXXX元。

贵单位自报纳税调整减少XXXXXX元,纳税调整减少经审核确认为XXXXXX元。

(20)享受企业所得税优惠的项目特定支出的审核

根据《条例》第102条,享受企业所得税优惠的项目,其成本及应合理分摊的期间费用不得在应税所得税前扣除,应做纳税调整增加处理。除非纳税人放弃享受该优惠。

(21)其他的审核

会计与税收有差异需要纳税调整的其他扣除类项目金额,如分期收款销售方式下应结转的存货成本,一般重组和特殊重组的相关扣除项目调整。

以前年度发生的或有事项和预提性质的费用如预计的产品维修费、债务重组等,因以前年度已作费用处理,如果以前年度已经做了纳税调整增加的,本年度实际发生时,仅是冲减预计负债、其他应付款等,应对以前年度调增部分作调减处理。

1.3. 资产类调整项目的审核

(1)财产损失的审核

贵单位本纳税年度实际发生的财产损失账载金额XXXXXXX元,其中:需报税务机关审批的财产损失XXXXXXX元,以及固定资产、无形资产转让、处置所得(损失)和金融资产转让、处置所得等损失金额XXXXXXX元;按照税收规定可税前扣除的财产损失税收金额XXXXXXX元,其中:经税务关审批(备案)的本纳税年度财产损失税收金额XXXXXXX元,以及按照税收规定计算的固定资产、无形资产转让、处置所得(损失)和金融资产转让、处置所得等损失税收金额XXXXXXX元(长期股权投资除外)。贵单位自报纳税调整增加(减少)XXXXXX元,纳税调整增加(减少)经审核确认为XXXXXX元。

(2)固定资产折旧的审核

贵单位本纳税年度计提固定资产折旧XXXXXX元(不含与不征税收入相关的固定资产折旧XXX元),其中,计入期间费用XXX元,计入成本项目XXX元,计入其他项目XXX元。贵单位固定资产的折旧方法\折旧年限不符合税法规定(应说明与税法的差异),依照税收法规的规定可税前扣除的固定资产折旧XXXX元,贵单位自报纳税调整增加(减少)XXXXXX元,纳税调整增加(减少)经审核确认为XXXXXX元。

(说明:对于固定资产的账面原值和计税基础不一致的,应在此说明不一致的原因(包括减值准备的提取。对于采用公允价值确认的投资性房地产,应同时披露其公允价值、计税基础和公允价值变动损益。同时对于固定资产的账面原值和计税基础不一致的而造成多扣除折旧的,也应提出审核意见,其他资产的摊销,同理。)

(3)生产性生物资产折旧的审核

贵单位本纳税年度计提生产性生物资产折旧XXX元,其中,计入期间费用XXX元,计入成本项目XXX元,计入其他项目XXX元。贵单位生产性生物资产的折旧方法\折旧年限不符合税法规定(应说明与税法的差异),依照税收法律、法规的规定可税前扣除折旧额为XXX元,贵单位自报纳税调整增加(减少)XXXXXX元,纳税调整增加(减少)经审核确认为XXXXXX元。

(4)长期待摊费用的摊销的审核

贵单位本纳税年度长期待摊费用摊销额为XXX元,依照税收法律、法规的规定允许税前扣除的摊销额为XXX元,贵单位自报纳税调整增加(减少)XXXXXX元,纳税调整增加(减少)经审核确认为XXXXXX元。

(5)无形资产摊销的审核

贵单位本纳税年度进行摊销的无形资产计税原值XXXXXXX元(其中土地使用权XXXXXXX元,专利权、商标权等知识产权XXXXXXX元,单独入账的计算机软件XXXXXXX元,其他无形资产 XXXXXXX元),当年共摊销XXXXXXX元,根据《实施条例》第六十七条之规定,可在企业所得税前扣除的无形资产摊销XXXXXXX元,贵单位自报纳税调整增加(减少)XXXXXX元,纳税调整增加(减少)经审核确认为XXXXXX元。

(说明:对于无形资产的账面原值和计税基础不一致的,应在此说明不一致的原因(依据《实施条例》第六十六条之规定,包括减值准备的提取。对于计算机软件缩短摊销年限的,应注明其实际摊销年限及是否已报主管税务机关核准。)

(6)投资转让、处置所得的审核

贵单位本纳税年度发生股权投资损失XXXXXXX元(其中:股权投资转让损失XXXXXXX元,经XX税务局200X号文批准的永久或实质性损害的投资损失XXXXXXXX元);本纳税年度股权投资收益和所得XXXXXXX元(其中:股权投资收益XXXXXXX元、股权投资转让所得XXXXXXX元),核实本纳税年度股权投资转让损失税前扣除限额XXXXXXX元;贵单位自报纳税调整增加(减少)XXXXXX元,纳税调整增加(减少)经审核确认为XXXXXX元。(其中:以前年度结转在本纳税年度税前扣除的股权投资转让损失XXXXXXX元),股权投资转让净损失结转以后年度累计扣除金额XXXXXXX元。

(7)油气勘探投资的审核

贵单位本纳税年度油气勘探投资折耗额为XXX元,依照税收法律、法规的规定允许税前扣除的折耗额为XXX元,贵单位自报纳税调整增加(减少)XXXXXX元,纳税调整增加(减少)经审核确认为XXXXXX元。

(8)油气开发投资的审核

贵单位本纳税年度油气开发投资折耗额为XXX元,依照税收法律、法规的规定允许税前扣除的折耗额为XXX元,贵单位自报纳税调整增加(减少)XXXXXX元,纳税调整增加(减少)经审核确认为XXXXXX元。

(9)其他的审核

会计与税收有差异需要纳税调整的其他资产类项目金额。

1.4. 准备金调整项目的审核

(1)坏(呆)账准备的审核(所有企业)

贵单位本纳税年度按照会计制度、会计准则等核算的坏(呆)账准备金期初账载金额XXXXXXX元,因价值恢复、资产转让等原因转回的准备金本期转回数XXXXXXX元,因坏(呆)账减值发生的准备金税前增提/减提XXXXXXX元,本纳税年度按税收法规规定允许税前扣除增提/减提坏账准备金XXXXXXX元,贵单位自报纳税调整增加(减少)XXXXXX元,纳税调整增加(减少)经审核确认为XXXXXX元。本纳税年度税前核销坏账损失XXXXXXX元经XXXX税务局〔XXXX(200X)X号〕文批准。

(2) 存货跌价准备的审核(所有企业)

贵单位本纳税年度按照会计制度、会计准则等核算的存货跌价准备金期初账载金额XXXXXXX元,因价值恢复、资产转让等原因转回的准备金本期转回数XXXXXXX元,因存货减值发生的准备金税前增提XXXXXXX元,本纳税年度按税收法规规定允许税前扣除增提/减提存货跌价准备金XXXXXXX元,贵单位自报纳税调整增加(减少)XXXXXX元,纳税调整增加(减少)经审核确认为XXXXXX元。本纳税年度税前核销存货损失XXXXXXX元经XXXX税务局〔XXXX(200X)X号〕文批准。

(3)持有至到期投资减值准备的审核(执行新会计准则企业专用)

贵单位本纳税年度按照会计准则核算的持有至到期投资减值准备金期初账载金额XXXXXXX元,因资产处置、出售、对外投资等原因转回的准备金本期转回数XXXXXXX元,因持有至到期投资减值发生的准备金税前增提XXXXXXX元,贵单位自报纳税调整增加(减少)XXXXXX元,纳税调整增加(减少)经审核确认为XXXXXX元。本纳税年度税前核销持有至到期投资损失XXXXXXX元经XXXX税务局〔XXXX(200X)X号〕文批准。

(4)可供出售金融资产减值的审核(执行新会计准则企业专用)

贵单位本纳税年度按照会计准则核算的可供出售金融资产减值准备金期初账载金额XXXXXXX元,因资产处置、出售、对外投资等原因转回的准备金本期转回数XXXXXXX元,因可供出售金融资产发生减值时,减值额扣除原直接计入所有者权益中的因公允价值上升的变动增值额后,计入当期损益的数额XXXXXXX元,本纳税年度按税收法规规定允许税前扣除增提/减提可供出售金融资产准备金XXXXXXX元,贵单位自报纳税调整增加(减少)XXXXXX元,纳税调整增加(减少)经审核确认为XXXXXX元。本纳税年度税前核销可供出售金融资产损失XXXXXXX元经XXXX税务局〔XXXX(200X)X号〕文批准。

(5)短期投资跌价准备的审核(执行企业会计制度、小企业会计制度的企业专用)

贵单位本纳税年度按照会计制度等核算的短期投资跌价准备金期初账载金额XXXXXXX元,因资产处置、出售、对外投资等原因转回的准备金本期转回数XXXXXXX元,因短期投资减值发生的准备金税前增提XXXXXXX元,本纳税年度按税收法规规定允许税前扣除增提/减提短期投资跌价准备金XXXXXXX元,贵单位自报纳税调整增加(减少)XXXXXX元,纳税调整增加(减少)经审核确认为XXXXXX元。本纳税年度税前核销短期投资损失XXXXXXX元经XXXX税务局〔XXXX(200X)X号〕文批准。

(6)长期股权投资减值准备的审核(所有企业)

贵单位本纳税年度按照会计制度、会计准则等核算的长期股权投资减值准备金期初账载金额XXXXXXX元,因资产处置、出售、对外投资等原因转回的准备金本期转回数XXXXXXX元,因长期股权投资减值发生的准备金税前增提XXXXXXX元,本纳税年度按税收法规规定允许税前扣除增提/减提长期股权投资减值准备金XXXXXXX元,贵单位自报纳税调整增加(减少)XXXXXX元,纳税调整增加(减少)经审核确认为XXXXXX元。本纳税年度税前核销长期股权投资损失XXXXXXX元经XXXX税务局〔XXXX(200X)X号〕文批准。

(7)投资性房地产减值准备的审核(执行新会计准则企业专用)

贵单位本纳税年度按照会计准则核算的投资性房地产减值准备金期初账载金额XXXXXXX元,因资产处置、出售、对外投资等原因转回的准备金本期转回数XXXXXXX元,因投资性房地产减值发生的准备金税前增提XXXXXXX元,本纳税年度按税收法规规定允许税前扣除增提/减提投资性房地产准备金XXXXXXX元,贵单位自报纳税调整增加(减少)XXXXXX元,纳税调整增加(减少)经审核确认为XXXXXX元。本纳税年度税前核销投资性房地产损失XXXXXXX元经XXXX税务局〔XXXX(200X)X号〕文批准。

(8)固定资产减值准备的审核(所有企业)

贵单位本纳税年度按照会计制度、会计准则等核算的固定资产减值准备金期初账载金额XXXXXXX元,因资产处置、出售、对外投资等原因转回的准备金本期转回数XXXXXXX元,因固定资产减值发生的准备金税前增提XXXXXXX元,贵单位自报纳税调整增加(减少)XXXXXX元,纳税调整增加(减少)经审核确认为XXXXXX元。本纳税年度税前核销固定资产损失XXXXXXX元经XXXX税务局〔XXXX(200X)X号〕文批准。

(9)在建工程(工程物资)减值准备的审核(所有企业)

贵单位本纳税年度按照会计制度、会计准则等核算的在建工程(工程物资)减值准备金期初账载金额XXXXXXX元,因资产处置、出售、对外投资等原因转回的准备金本期转回数XXXXXXX元,因在建工程(工程物资)减值发生的准备金税前增提XXXXXXX元,本纳税年度按税收法规规定允许税前扣除增提/减提固定资产减值准备金XXXXXXX元,贵单位自报纳税调整增加(减少)XXXXXX元,纳税调整增加(减少)经审核确认为XXXXXX元。本纳税年度税前核销在建工程(工程物资)损失XXXXXXX元经XXXX税务局〔XXXX(200X)X号〕文批准。

(10)生产性生物资产减值准备的审核(执行新会计准则企业专用)

贵单位本纳税年度按照会计准则核算的生产性生物资产减值准备金期初账载金额XXXXXXX元,因资产处置、出售、对外投资等原因转回的准备金本期转回数XXXXXXX元,因生产性生物资产减值发生的准备金税前增提XXXXXXX元,本纳税年度按税收法规规定允许税前扣除增提/减提生产性生物资产准备金XXXXXXX元,贵单位自报纳税调整增加(减少)XXXXXX元,纳税调整增加(减少)经审核确认为XXXXXX元。本纳税年度税前核销生产性生物资产损失XXXXXXX元经XXXX税务局〔XXXX(200X)X号〕文批准。

(11)无形资产减值准备的审核(所有企业)

贵单位本纳税年度按照会计制度、会计准则等核算的无形资产减值准备金期初账载金额XXXXXXX元,因资产处置、出售、对外投资等原因转回的准备金本期转回数XXXXXXX元,因无形资产减值发生的准备金税前增提XXXXXXX元,贵单位自报纳税调整增加(减少)XXXXXX元,纳税调整增加(减少)经审核确认为XXXXXX元。本纳税年度税前核销无形资产损失XXXXXXX元经XXXX税务局〔XXXX(200X)X号〕文批准。

(12)商誉减值准备的审核(所有企业)

贵单位本纳税年度按照会计制度、会计准则等核算的商誉期初账载金额XXXXXXX元,因资产处置、出售、对外投资等原因转回的准备金本期转回数XXXXXXX元,因商誉减值发生的准备金税前增提计入当期损益XXXXXXX元,贵单位自报纳税调整增加(减少)XXXXXX元,纳税调整增加(减少)经审核确认为XXXXXX元。本纳税年度税前核销商誉损失XXXXXXX元经XXXX税务局〔XXXX(200X)X号〕文批准。

(13)贷款损失准备的审核(所有企业)

贵单位本纳税年度按照会计制度、会计准则等核算的贷款损失准备期初账载金额XXXXXXX元,因价值恢复、资产转让等原因转回的准备本期转回数XXXXXXX元,因贷款损失准备金税前增提/减提XXXXXXX元,本纳税年度按税收法规规定允许税前扣除增提/减提坏账准备金XXXXXXX元,贵单位自报纳税调整增加(减少)XXXXXX元,纳税调整增加(减少)经审核确认为XXXXXX元。本纳税年度税前核销贷款损失XXXXXXX元经XXXX税务局〔XXXX(200X)X号〕文批准。

(14)矿区权益减值的审核(所有企业)

贵单位本纳税年度按照会计制度、会计准则等核算的矿区权益减值准备期初账载金额XXXXXXX元,因资产处置、出售、对外投资等原因转回的准备金本期转回数XXXXXXX元,因矿区权益减值发生的准备金税前增提计入当期损益XXXXXXX元,贵单位自报纳税调整增加(减少)XXXXXX元,纳税调整增加(减少)经审核确认为XXXXXX元。本纳税年度税前核销矿区权益损失XXXXXXX元经XXXX税务局〔XXXX(200X)X号〕文批准。

(15)其他的审核

1.5. 房地产企业预售收入计算的预计利润的审核

贵单位本纳税年度XX未完工开发项目,预售收入按预计计税毛利率计算的预计利润XXXXXX元.

贵单位以前年度XX未完工开发项目,已按预计利润XXXXXXX元计入当年纳税所得,本纳税年度该开发项目完工,该预计利润转回数XXXXXXX元,根据税收法规规定,经审核纳税调整减少XXXXXXX元。(从事房地产业务的纳税人本期将预售收入转为销售收入,其结转的预售收入已按税收规定的预征率计算的预计利润,应作调减处理。)

贵单位自报纳税调整增加(减少)XXXXXX元,纳税调整增加(减少)经审核确认为XXXXXX元。

1.6. 特别纳税调整应税所得的审核

贵单位本纳税年度按特别纳税调整规定,自行调增应税所得XXXXXX元,纳税调整增加经审核确认为XXXXXX元。

1.7. 其他项目的审核

其他会计与税收存在差异的项目的审核

2. 境外应税所得弥补境内亏损的审核

贵单位本纳税年度当(“利润总额”+“纳税调整增加”-“纳税调整减少”)<0,则贵单位本年度来源于中国境外的应税所得,依据《境外所得计征企业所得税暂行管理办法》的规定,贵单位境外营业机构的盈利可以弥补境内营业机构的亏损XXXXXXX元,但最大不得超过贵单位当年的全部境外应税所得。

贵单位本纳税年度当(“利润总额”+“纳税调整增加”-“纳税调整减少”)≥0,则贵单位本年度来源于中国境外的应税所得不需要用于弥补当年度亏损。

(三)应纳税所得额的审核

上述审核确认贵单位本纳税年度纳税调整后所得为XXXXXX元,经对弥补以前年度亏损项目进行审核,弥补以前年度亏损XXXXXXX元,确认贵单位本纳税年度应纳税所得额为XXXXXXXXX元。

弥补以前年度亏损的审核

贵单位在五年内可弥补的亏损XXXXXX元(提示:须注明该亏损额有没有在税务部门备案,如果没有备案,应同时说明),本纳税年度按规定用核实的纳税调整后所得弥补以前年度亏损XXXXXXXXX元,可结转下一年度弥补的亏损额XXXXXX元。(如果属于合并承接被合并企业亏损的,须详细将计算过程反映。另外汇总纳税的企业须将各分支机构的亏损数列明,特别是新税法前未弥补的亏损额和剩余的弥补年限,格式见附件一(3))

(四)应纳税额的审核

经上述审核贵单位本纳税年度应纳所得税额为XXXXXX元(本纳税年度应纳税所得额为XXXXXXXXX元×税率),经对下列项目进行审查,确认减免所得税额为XXXXXXXXX元、抵免所得税额为XXXXXXXXX元、境外所得应纳所得税额为XXXXXXXXX元、境外所得抵免所得税额为XXXXXXXXX元,本年累计实际已预缴的所得税额为XXXXXXXXX元,核实贵单位本纳税年度应补(退)的所得税额为XXXXXXXXX元。

(1)减免所得税额的审核

贵单位本纳税年度从事国家非限制和禁止行业并符合规定条件的小型微利企业享受优惠税率减征的企业所得税税额为XXXXXXXXX元;[小型微利企业条件:工业企业,年度应纳税所得额不(已)超过30万元,企业全年平均从业人数不(已)超过100人,企业年初和年末的资产总额平均不(已)超过3000万元;其他企业,年度应纳税所得额不(已)超过30万元,企业全年平均从业人数不(已)超过80人,企业年初和年末的资产总额平均不(已)超过1000万元。]

从事国家需要重点扶持拥有核心自主知识产权等条件的高新技术企业享受减征的企业所得税税额为XXXXXXXXX元;经民族自治地方所在省、自治区、直辖市人民政府批准,减征或免征民族自治地方的企业缴纳的企业所得税中属于地方分享的企业所得税税额为XXXXXXXXX元;符合国务院规定以及国务院批准给予过渡期税收优惠政策部分享受减征的企业所得税税额为XXXXXXXXX元;其他符合国务院根据税法授权制定的其他税收优惠政策享受减征的企业所得税税额为XXXXXXXXX元。

(2)抵免所得税额的审核

贵单位本纳税年度购置并实际使用《环境保护专用设备企业所得税优惠目录》、《节能节水专用设备企业所得税优惠目录》和《安全生产专用设备企业所得税优惠目录》规定的环境保护、节能节水、安全生产等专用设备的,投资额的10%从企业当年的应纳税额中抵免的企业所得税额为XXXXXXXXX元。当年不足抵免的,可以在以后5个纳税年度结转抵免金额为XXXXXXXXX元。其他符合国务院根据税法授权制定的其他税收优惠政策享受从企业当年的应纳税额中抵免的企业所得税额为XXXXXXXXX元。(国家税务总局《关于停止执行企业购买国产设备投资抵免企业所得税政策问题的通知》(国税发〔2008〕52号)规定,自20##年1月1日起,停止执行企业购买国产设备投资抵免企业所得税的政策。但未抵扣完的部分可从企业改造项目设备购置当年比前一年新增的企业所得税中抵免,抵免期限最长不超过5年。企业所得税法规定,购置环保节能节水、安全生产等专用设备的投资额的10%可从当年应纳税额中抵扣,不足部分可在以后纳税年度结转抵扣。)

(3)境外所得应纳所得税额的审核

贵单位本纳税年度来源于中国境外的应纳税所得额(如分得的所得为税后利润应还原计算),按税法规定的税率(居民企业25%)计算的应纳所得税额为XXXXXXXXX元。

(4)境外所得抵免所得税额的审核

贵单位本纳税年度来源于中国境外的所得,依照税法规定计算的应纳所得税额,即抵免限额。如果贵单位已在境外缴纳的所得税额,小于抵免限额的,“境外所得抵免所得税额”等于其已在境外实际缴纳的所得税额为XXXXXXXXX元;大于抵免限额的,“境外所得抵免所得税额”等于抵免限额为XXXXXXXXX元,超过抵免限额的部分,可以在以后五个年度内,用每年度抵免限额抵免当年应抵税额后的余额进行抵补。(境外已纳税超过抵免限额的部分,可以在以后5个纳税年度内,用每年度的抵免限额抵免当年应抵税额后的余额进行抵免。)

(可用境外所得弥补境内亏损的纳税人,其境外所得应纳税额公式中“境外应纳税所得额”项目和境外所得税税款扣除限额公式中“来源于某外国的所得”项目,外境外所得,不含弥补境内亏损部分。)

(5)本年累计实际已预缴的所得税额的审核

贵单位本年累计实际已预缴的所得税额XXX元,其中汇总纳税的总机构分摊预缴的税额XXX元/汇总纳税的总机构财政调库预缴的税额XXX元/汇总纳税的总机构所属分支机构分摊的预缴税额XXX元/合并纳税企业(母子单位体制)就地预缴的所得税额XXX元,以前年度多缴的所得税额在本年抵减额XXX元。

(6)本年应补(退)的所得税额的审核

贵单位本年应补(退)的所得税额XXXXXX元(实际应纳所得税额XXXXXX元减本年累计实际已预缴的所得税额XXXXXX元)。

五、 其他事项说明

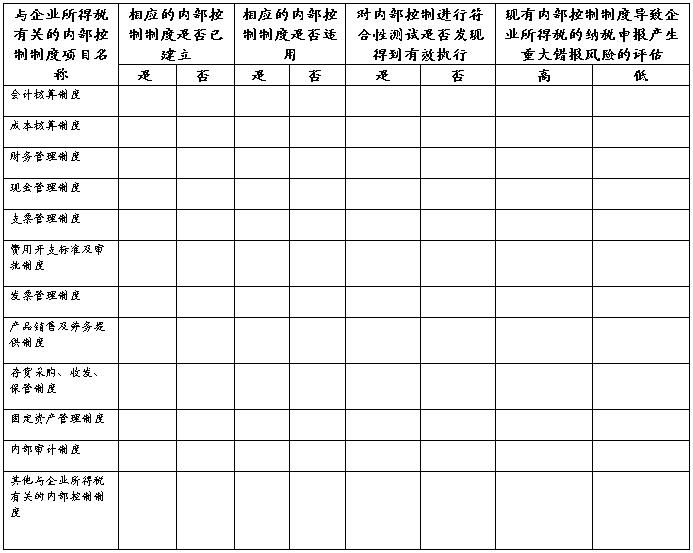

(一) 与企业所得税有关的内部控制及其有效性的审核说明

贵单位本纳税年度仅限于与企业所得税有关的内部控制情况如下:

注意:上述评述应与出具鉴证报告的类型一致,如果评述现有内部控制制度导致企业所得税的纳税申报产生重大错报风险高,不得出具无保留意见的鉴证报告;要特别重视对“长亏不倒”客户以及税负偏低客户与企业所得税有关的内部控制制度的评述

(如全面的内控符合性测试是不经济的,是没有鉴证效率的,而主要采用实质性测试,则采用披露方式二)

贵单位本纳税年度企业所得税采用查账征收的模式,与企业所得税相关的收入、扣除项目金额的确认很大程度依赖于贵单位内部控制相关的会计系统的合理性、有效性,因此,我们重点关注了贵单位与企业所得税相关的会计核算系统,以及其他相关的内部控制流程,以评价贵单位是否能够对贵单位与收入、扣除项目相关的交易事项能否被恰当的进行会计、税务确认、计量和核算。

(二) 关联方及其交易[详见《企业年度关联业务往来报告表》]

贵单位本纳税年度纳税申报表所包括的关联关系、关联交易按账载金额填列,按企业自报数填报特别纳税调整应税所得调增额,对关联交易可能涉及的收入、成本、费用与公允价值的差异未进行调整。

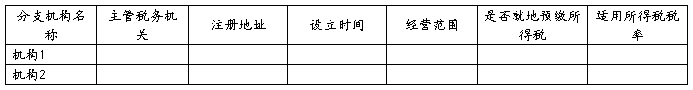

(三) 总分机构汇总纳税审核说明

1、 分支机构清单(只列示二级分支机构)

2、总分机构分摊税款审核[详见附件一(3)]

贵单位本纳税年度纳税申报表所包括的分支机构相关纳税申报数据、信息,仅按单位账载金额填列。

(四) 重大经营事项

[对被审核单位在本纳税年度发生的股权投资、合并、分立、改组改制、债务重组、重大非货币交易、股权(产权)转让等重大经营情况的涉税问题,以及其税务处理是否符合税收政策规定进行披露。特殊重组或一般重组]

(五) 支付给非居民企业的利润、利息、费用及其他所得情况

贵单位本纳税年度支付给非居民企业 单位的各项所得为:(按实际发生的支付项目逐项列示。如利润、利息、租金、担保费、特许权使用权用费或其他所得,并说明是否已代扣代缴营业税、预提所得税、印花税等各项税款。若无发生,则不必列示。)。

(六) 董事会费支付情况

贵单位本纳税年度支付董事会费XXXXXX元,董事费XXXXXX元,均在管理费用中列示,已分别按 (请填税目),缴纳个人所得税 XXXXXX元。(如无发生,则填“0”元)

(七) 外籍人员工资支付情况

贵单位在华工作外籍人员共XXXXXX人,本纳税年度支付工资XXXXXXX元,代扣缴个人所得税XXXXXXX元。(个人所得税的代扣代缴情况应在此说明。)

(八) 采用查实征收方式的外国企业驻华代表机构列支总机构管理费情况

贵单位为境外的 (总机构名称)在中国设立的机构,本纳税年度向总机构支付的与本机构、场所有关的管理费共 XXXXXX元,其用途为 。

(要说明管理费列支的依据、管理发生期和实际支付期是否一致,以及实际列支额是否符合税法规定等情况。如属于外国银行分行列支的总机构管理费,还应说明按税法计算摊列总行管理费的方法。)

(九) 企业非货币资产投资收益情况

贵单位于XXXXXX年以 (实物、无形资产、其他非货币资产)形式向 单位进行投资。XXXXXX年实现净收益XXXXXX万元。

因净收益数额较大,贵单位当期纳税有困难,报经 主管税务机关备案(受理号为: ),将其平均在XXXXXX年至XXXXXX年内进行收益结转,本年的收益结转额为XXXXXX万元。(注:执行新的企业所得税法后,是否可分期纳税尚待明确)

(在企业非货币资产投资收益的说明中,应同时说明实现的净收益占实现收益当年销售收入的比例。如需要分期进行收益结转并在以前年度已分摊的,应说明历年分摊的金额。)

(十) 企业接受捐赠大额非货币资产情况:

贵单位XXXXXX年接受 单位捐赠的非货币资产 (资产名称),价值XXXXXX元。

因贵单位接受的捐赠数额较大,一次性纳税有困难,报经 主管税务机关备案(受理号为: ),将其平均在XXXXXX年至XXXXXX年内进行收益结转,本年的收益结转额为XXXXXX元。(注:执行新的企业所得税法后,是否可分期纳税尚待明确)

(同时说明接受捐赠的资产占接受捐赠当年销售收入的比例。如需要分期进行收益结转并在以前年度已分摊的,应说明历年分摊的金额。)

(十一) 涉税备案(审批)事项

(对企业涉及应备案(审批)的重要事项进行披露)

(十二)境外投资情况

(十三)母子公司间提供服务或收取管理费情况

贵单位本纳税年度以管理费形式支付给母公司管理费XXXXXX元,不得在税前扣除XXXXXX元;与母公司签订了服务合同或者协议等,并明确规定提供服务的内容、收费标准及金额等,同时按照独立企业之间公平交易原则确定服务的价格,而向母公司支付的服务费用XXXXXX元,税前扣除XXXXXX元。

(十三)其他需说明事项

(其他需说明的事项主要披露事项:注册税务师在审核过程中对被审核单位存在问题的重要性作出专业判断,并考虑进行披露的其他事项)

-

4.企业所得税汇算清缴纳税申报鉴证报告(参考范本)

索引号Z102企业所得税汇算清缴纳税申报鉴证报告无保留意见参考范本XXXXXX公司我们接受委托对贵公司XX年度的企业所得税汇算清缴…

-

企业所得税汇算清缴纳税申报鉴证报告格式20xx版

企业所得税汇算清缴纳税申报鉴证报告报告文号20xx第号备案号20xx0有限公司我们接受委托对贵单位20xx年度的企业所得税纳税申报…

-

企业所得税汇算清缴鉴证报告

有限公司20xx年度企业所得税汇算清缴鉴证报告随霖瑞税鉴字20xx第20xx0001号目录一鉴证报告书二鉴证报告书附件1企业基本情…

-

企业所得税汇算清缴纳税申报鉴证报告(无保留)-表格

企业所得税汇算清缴纳税申报鉴证报告鲁X税鉴字201001号山东XXXX有限公司我们接受委托对贵公司20xx年度的企业所得税汇算清缴…

-

企业所得税汇算清缴纳税申报鉴证报告及审核事项说明

企业所得税汇算清缴纳税申报鉴证报告报告文号备案号XXXX我们接受委托涉税鉴证业务约定书编号XXXX对贵单位税款所属期间XXXX年X…

-

20xx年企业所得税汇算清缴实务操作与政策要点

20xx年企业所得税汇算清缴实务操作与政策要点张玉林20xx年企业所得税汇算清缴知识大全20xx年企业所得税汇算清缴又要开始了提醒…

-

所得税汇算清缴签证报告文档

附件3企业所得税汇算清缴纳税申报鉴证报告适用于保留意见的鉴证报告编号公司我们接受委托对贵单位XX年度的企业所得税汇算清缴纳税申报进…

-

如何做好20xx企业所得税汇算清缴

如何做好20xx企业所得税汇算清缴企业所得税是对我国境内的居民企业和非居民企业以及其他取得收入的组织的生产经营所得和其他所得征收的…

-

20xx年企业所得税汇算清缴知识大全

企业所得税是对我国境内的居民企业和非居民企业以及其他取得收入的组织的生产经营所得和其他所得征收的所得税通常以纯所得为征税对象以经过…

-

企业所得税汇算清缴鉴证报告

有限公司20xx年度企业所得税汇算清缴鉴证报告随霖瑞税鉴字20xx第20xx0001号目录一鉴证报告书二鉴证报告书附件1企业基本情…

-

20xx年企业所得税汇算清缴报告正文(模板)

一鉴证报告二企业所得税年度纳税申报审核表主表三企业所得税年度纳税申报审核表附表四本所执业许可证及营业执照复印件XX税务师事务所中介…