国际结算实习报告

国际结算模拟实习报告

一、实验时间:20##年6月27日——20##年7月1日

二、实验地点:经济与管理学院机房

三、实验内容:利用智胜国际结算模拟系统对远期信用证开立、即期信用证开立、远期信用证议付、托收业务和汇款业务的汇出行和汇入行业务等操作进行模拟。

四、实验目的:通过对智胜国际结算模拟系统的操作,熟悉一些在国际结算中有关信用证、托收和汇款的相关业务,并且能够较好的运用到实践中去。

五、实验内容:

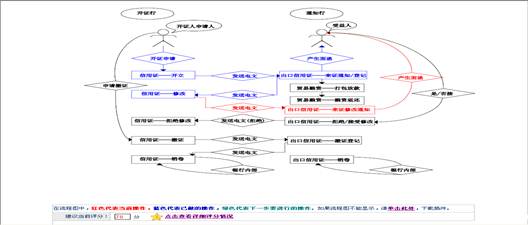

1、远期信用证的开立,(基本流程如下图所示)。

(1)申请人进入经办角色(开证行)进行开证申请,根据案例内容,填写开证申请书,并添加相应的面函及电文;进入复核角色(开证行)对信用证申请书进行复核;进入授权角色(开证行)进行最后的确认,经过授权角色(开证行)的确认开证申请书生效。

(2)选择通知行,通知行在收到代理行的信用证后,核对印鉴、密押,登记信用证的主要内容,打印出通知面函,系统在收到境外开来的信用证时,分行押汇中心柜员做录入登记,并产生通知面函。同样经过相应的复核角色的复核和授权角色的最终确认。

(3)开出信用证后,开证申请人因为金额,货运方式等内容需要变动向开证行提出修改申请,填写信用证修改通知书,添加电文和面函等,最后经过复核角色的复核和授权角色的最终确定。

(4)通知行在收到信用证修改书后,押汇中心柜员做录入登记,并产生修改通知面函,然后经过复核角色的复核和授权角色的最终确定,通知受益人。

(5)通知行告知客户信用证修改书,客户可以接受修改,也可以拒绝修改,并作本次交易的登记标识。如果作拒绝标识,可以恢复改证前的信用证内容。

(6)受益人收到通知行后选择是否接受修改信用证,并生成电文发往开证行。

(7)开证行收到通知行的拒绝信用证修改的电文后,登记拒绝内容。

2、即期信用证的开立,(基本流程如下图所示)。

即期信用证的开立和远期信用证的开立在步骤上基本一样,故在此不在赘述,只需根据远期信用证的开立步骤,并根据即期信用证的案例对其进行适当的修改就可以了。

3、远期信用证议付,(基本流程如下图所示)。

(1)进入议付行,进行出口寄单登记,填写信用证议付/委托收款申请书和信用证议付登记薄,备齐信用证要求的各种单据,并生成相应的面函和电文。经过议付行复核角色的复核和授权角色的最终确认。

(2)回到开证行,在进口来单/来单登记项下对单据进行业务录入,填写相关内容生成面函,并经过开征行复核角色的复核和授权角色的最终确定。

(3)结束来单登记后,开证行需要进行承兑,在进口来单/承兑项下填写相关的内容并生成电文通知议付行,并经开证行复核角色的复核和授权角色的最终确定。

(4)进入议付行进行承兑登记,并经议付行复核角色的复核和授权角色的最终确定。

(5)进入开证行,选择进口来单/付款填写相关的内容并生成电文,并经开证行复核角色的复核和授权角色的最终确定。

(6)进入议付行,选择收汇解付进行业务录入并经议付行复核角色的复核和授权角色的最终确定。远期信用证议付流程结束。

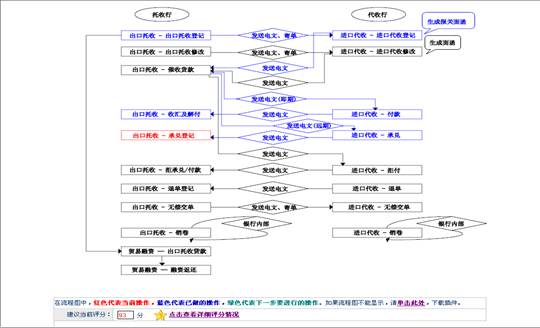

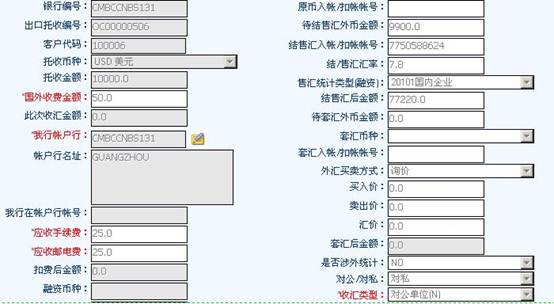

4、远期托收,(基本流程如下图所示)。

(1)进入托收行,进行出口托收登记(业务启动),根据案例内容填写发出到托收登记薄,并经托收行复核角色的复核和授权角色的最终确定。

(2)进入代收行,进行进口代收登记,填写相关内容并生成电文和面函,并经代收行复核角色的复核和授权角色的最终确定。

(3)代收行进行登记之后需要进行承兑操作,并生成电文,经代收行复核角色的复核和授权角色的最终确定。

(4)代收行在进行承兑操作之后要进行付款操作,并生成电文,经代收行复核角色的复核和授权角色的最终确定。

(5)由代收行转入托收行直接进行收汇及解付操作,选择业务录入,填写相关的内容并经托收行复核角色的复核和授权角色的最终确定。

(6)收汇和解付操作之后是承兑登记操作,进行业务录入填写相关的内容并经托收行复核角色的复核和授权角色的最终确定。远期托收流程结束。

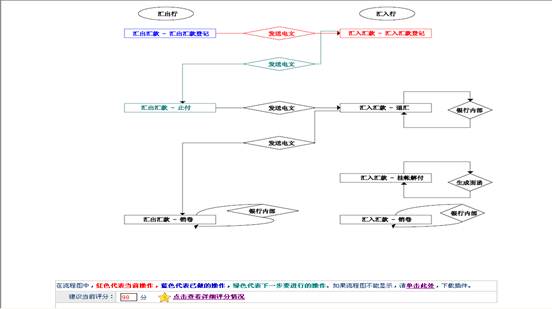

5、汇入行汇出行业务操作,(基本流程如下图所示)。

(1)选择汇出行,进行会出汇款登记根据案例填写相关内容,生成电文和面函。经汇出行复核角色的复核和授权角色的最终确定。

(1)选择汇出行,进行会出汇款登记根据案例填写相关内容,生成电文和面函。经汇出行复核角色的复核和授权角色的最终确定。

(2)进入汇入行,选择汇入汇款登记,进行业务录入填写相关内容并生成电文,经汇入行复核角色的复核和授权角色的最终确定。汇入行汇出行业务操作流程结束。

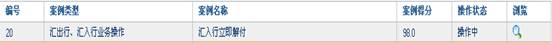

六、实验成果(如下图所示)

七、实习心得:

通过这次对智胜国际结算模拟系统的使用,使我进一步的了解了国际结算中最常见的三种结算方式——信用证、托收和汇款。虽说以前对这三种结算方式有一定的了解,但是还远远停留在理论的认识上,仅仅知道一些相关的概念,适用范围和他们各自的优缺点。并没有与亲身的实践相结合,以至于一直对这几种结算方式的操作比较模糊。在这次实习中,我们虽说没有参与真正的过节结算中,但是由于这个软件为我们提供了与这几种结算方式有关的相关当事人、相关的需求材料、相关的案例演示等。使我们可以根据案例的要求和演示的内容,自己亲自把远期信用证的开立、即期信用证的开立、远期信用证的议付、托收业务、汇款业务的各个步骤亲自作了一遍,做完之后真的感觉受益匪浅。不仅完善了以前的理论知识,而且在理论的基础上还有了进一步的收获,以前我只知道相关的参与人,通过这次学习,我知道了相关参与人在不同的位置还充当着不同的角色;以前只知道这些业务只需要填写一些表格、申请书之类的就可以了,现在我知道,在这些内容的填写中还要付出多大的辛劳,它并不像我想像的那么简单,它时时刻刻都要求有一个严谨的态度和认真负责的精神,要保证这些结算方式的每一步都完全正确等等,总之,这次的实习我感觉自己真的学会到了很多!

但是,这次实习也存在着不足,首先是实习内容,由于时间的关系,我们并没有做完信用证、托收和汇款的每一项内容,我们只选择了几种最常见的,还有很多需要我们去接触,去深入学习,这不能不说是一种遗憾。其次,最然在实习中我严格的要求自己,做到认真对待,但是,仍然出现了一部分错误,有些错误时由于对软件的操作不熟,有些错误则是由于自己的粗心大意,我想,这对我来说应该是一个警示,提醒我今后在做相关的业务是更要严谨、细心、负责任。

这一次的实习告一段落,我殷切的期望下一次的实习,使我能学到更多的内容,真正做到理论与实践的结合。

第二篇:国际结算模拟实习报告

1 引言

实习是专业教育的一个重要实践性教育环节,也给我们提供了一个走入社会、认识社会、认识自己、评估自己的机会,通过实习熟悉国际结算的具体操作,增强感性认识和社会适应能力,进一步巩固、 深化已学过的理论知识,提高综合运用所学知识发现问题、解决问题的能力。

国际结算模拟教学软件从高校国际结算教学的实际需求出发,主要从汇付、托收、信用证三种不同类型的结算方式,逼真地模拟了出口商、进口商、汇入行、汇出行等角色的办事流程。在各种结算方式的操作过程中,系统提供了直观的流程图和具体流程,让学生可以方便地掌握国际结算的流程和操作。此外,案例分析的使用,可以使学生更加熟悉国际结算的相关操作。教师可对学生的操作结果进行评分,软件评分功能的使用既让学生得到了自我锻炼的目的,初步理解所学课程在现实中的应用,同时也减轻了教师的工作负担。

2 实习目的

国际结算业务是现代商业银行的新增主营业务之一,从国际结算到外汇市场、离岸金融市场等,商业银行始终是最重要的参与者,所以未来国际结算业务将会是银行的主要利润来源。学生通过对本系统的实际操作可以完全掌握国际结算业务的全部业务流程,熟悉国际银行的具体业务,使学生从枯燥的理论学习中解脱出来,通过动手操作和实践,加深学生对理论知识的理解,从而提高学生的综合素质和实际工作能力,使其毕业后能更快地适应工作需要。

3 实习安排

实习时间:20##年12月27日——20##年12月31日

实习地点:淮海工学院通灌校区主楼809、813

实习任务:在实习期间应尽可能的多做业务,熟练掌握结算业务相关环节的主要流程及操作技巧。必须完成以下任务:

(1)信用证:至少完成即期和远期信用证业务各一笔。

(2)托收:至少一笔跟单托收业务。

(3)汇付:至少完成一笔电汇业务。

4 实习内容

本次实习历时一周,主要采用学生各自上机操作和指导老师随堂帮助解答相结合的实习模式,在体验国际结算的乐趣与风险的同时学到了很多宝贵的东西,是一次新颖有趣还深刻的学习过程。在为期一周的实习中,我一共做四笔业务,结算方式从信用证、托收到汇付。通过实习我不仅巩固了几学期来所学的知识,而且通过单据的填写,实际的结算流程演示,使更近一层次地加深了对国际贸易交易的整个过程的理解,增强了我对这个专业的实践性。

4.1信用证

信用证支付方式是随着国际贸易的发展、银行参与国际贸易结算的过程中逐步形成的。在国际贸易中进出口双方当事人身居不同国家,彼此之间互不了解,难以完全信任。作为进口商,希望能在收到货物后才付款,而出口商却愿意收到货款后才发货,只就成为发展国际贸易的一大障碍。在国际市场竞争激烈、世界经济形势变化剧烈的情况下,这种矛盾就更加突出,仅仅依靠商业信用已不能解决这种矛盾。于是银行信用开始介入,并与代表物权的货运单据相结合,产生了以单据买卖为对象、以银行信用为特征的跟单信用制度,为国际贸易的顺利发展创造了有利条件。

信用证支付方式结算流程如下:

⑴进出口商签订买卖合同并预定以信用证进行结算

⑵进口商向所在地银行申请开立信用证,填写信用证申请书

⑵进口商向所在地银行申请开立信用证,填写信用证申请书

⑶开证行开出信用证

⑷通知行将信用证通知给受益人

⑸出口商接受信用证后,货交承运人,并取得相关单据

⑹出口商备齐信用证规定的单据和汇票向议付行提示,要求议付

⑺议付行审核无误后,垫付贷款给出口商

⑻议付行议付后,将单据和汇票寄给开证行索汇

⑼开证行收到与信用证相符的单据后,对议付行进行偿付

⑽开证行通知进口商备款赎单

⑾进口商审核单证相符后,付清所欠款项

⑾进口商审核单证相符后,付清所欠款项

⑿进口商凭单据向承运人提货

信用证结算的优点是出口商收款风险较小。由于信用证结算的信用基础是银行信用,银行(开证行、保兑行)取代进口商成为第一性付款人,只要出口商能履行合同并提供与信用证规定相符的单据,那么开证行一般会付款。这是信用证结算被普遍采用的最主要原因。另一个优点是融资较方便。信用证结算与贸易融资的关系十分密切,贸易融资已成为信用证结算的重要组成部分,进、出口商在他们与银行打交道时每一个环节都可以从银行得到资金融资,并且融资手续比较简单。贸易融资在很大程度上解决了贸易双方的资金周转困难,对出口商的作用尤为明显。

4.2托收

托收是出口商开立汇票,委托银行代收款项,向国外进口商收取货款或劳务款项的一种结算方式。托收方式有跟单托收和光票托收,此次模拟实习我用的是跟单托收。跟单托收是汇票连同商业单据向进口行收取款项的一种托收方式,有时为了避免印花税,也有不开汇票,只拿商业单据委托银行代收。

跟单托收又分为付款交单和承兑交单。即期付款交单指单据寄到进口方所在地代收行后,由代收行向进口商提示,进口商审单无误后立即付款赎单。其收付程序如下:

⑴出口商发货

⑵出口商填写托收申请书,开立即期汇票,连同货运单据交托收行,委托其代收货款

⑶托收行根据托收申请书缮制托收委托书,连同报单汇票交进口地银行委托代收

⑶托收行根据托收申请书缮制托收委托书,连同报单汇票交进口地银行委托代收

⑷代收行按委托书的指示向向进口商提示跟单汇票

⑷代收行按委托书的指示向向进口商提示跟单汇票

⑸进口商付款

⑹代收行交单

⑺进口商提货

⑻代收行办理转账手续,并通知托收行款已收妥

⑼托收行向出口商交款

4.3汇付

在汇付这种结算方式中,我选择了电汇。电汇是指汇出行以加押电讯文件的方式将P.O.发送给汇入行,授权其借记我帐,或声明以借记他帐,或告知其头寸已通过某一银行拨付,或要其自行向某银行所偿等,并指示将此款交付给P.O.上指定的收款人。现在银行常用的电传或SWIFT文件等电讯方式,电报方式因费用高、易发生错漏等原因而逐渐被淘汰。电汇方式的优点是速度最快,且安全可靠。现在,由于SWIFT系统的普及,费用大大降低,安全系数更高,因此电汇是目前普遍使用的汇款方式。

电汇的业务流程是:

⑴汇款人电汇申请书并交款付费给汇出行

⑴汇款人电汇申请书并交款付费给汇出行

⑵汇出行拍加押电报或电传给汇入行

⑶汇入行给收款人电汇通知书

⑷收款人接到通知后去银行兑付

⑷收款人接到通知后去银行兑付

⑸汇入行进行解付,解付完毕发出借记通知书给汇出行

⑹汇出行给汇款人电汇回执

5 实习总结

在此次国际结算模拟实习中我们在趣味的实践中学到了很多宝贵的知识。这是在课堂讲学中无法得到的收获,这将是日后工作中的财富。同时也归纳了三点:1、在交易业务的填表中要注重核心单据在流程中的重要性,要使它准确、系统、完整。填表要以“单单一致”、“单证一致”为原则。熟悉各单证之间的相互联系。

2、要把握专业知识与实习操作的关系。这是非常重要的一点,这次实习是实践操作与理论相结合的实习,从中锻炼的是我们的综合运用能力。实习中的各类单证如信用证、汇款申请书、面函、等等都是我们专业知识的凝聚和承载。因此,认真地履行实习要求,努力完成实习,不仅有利于我们巩固所学到的国际结算专业知识,更利于我们预先观察日后工作中的主要内容、方法以及各种困难,利于我们察觉到自身存在的不足和缺陷,以便我们更好地进行学习和工作,利于我们更快地把所思所学转化为实践动手的能力,把专业知识和技能转变成工作能力和实际经验。

3、商务英语的重要性。进出口贸易、国际结算中的各项单证中都是英文单证,若英语基础弱的话对业务工作是种阻碍,减低了工作效率。阅读能力弱往往会导致错误若是实际交易则会引发纠纷,所以说英语能力在国际结算中是十分重要的。如果商务英语知识掌握不好,就很难胜任工作,甚至会影响业务的顺利进行。因此,在实习中要求我们加强商务英语的学习,掌握结算专业术语,才能在结算业务中得心应手。

这次实验虽然只有短短的一个星期,但是实验内容特别丰富,而且通过这个实验我们都得到了知识上的复习和结算能力上的提高。国际结算作为一门科学,是以国际贸易学和国际金融学的理论、原则为指导,着重研究国际间债权债务的清偿形式和方法,以及有关信用证、资金融通理论和方法一般规律的学科。因此,国际结算既是一门实务性很强的学科,又是一门理论较深的学问。将理论和实践相结合,运用理论知识指导国际结算的实务操作和处理所遇到的国际结算纠纷,是学习本学科的基本目的。本次国际结算模拟实习正是从实践中学习把我们的理论与实践结合,对我们理解和熟悉国际结算操作有非常大的帮助,也为未来工作的需要奠定了很好的基础。

感谢学校能够给我们这次宝贵的实习经历。

-

国际结算实习报告

国际结算模拟实习报告实习地点经济与管理学院2号机房实习时间6月27日7月8日实习目的1了解和掌握有关国际结算的规则和操作技能2掌握…

-

国际结算实习报告

国际结算模拟实习报告一实验时间20xx年6月27日20xx年7月1日二实验地点经济与管理学院机房三实验内容利用智胜国际结算模拟系统…

-

国际结算实训报告

国际结算实训报告实训时间20xx年11月15号11月24日实训地点腾飞楼A座经济管理系机房实训目的和意义国际结算作为一门科学是以国…

-

国际结算实习报告

08金融吴时茂0865147144国际结算模拟实习报告一、引言随着中国在国际贸易的地位的不断上升,学习金融专业的我们要掌握有关于国…

-

国际结算实训报告书

实训报告课程:国际计算专姓名(组员):年级班级:指导教师:20xx年x月x日[实训项目]*国际贸易结算方式操作及有关票据填写[实训…

-

国际结算实训报告书

实训报告课程:国际计算专姓名(组员):年级班级:指导教师:20xx年x月x日[实训项目]*国际贸易结算方式操作及有关票据填写[实训…

-

国际结算实习报告

08金融吴时茂0865147144国际结算模拟实习报告一、引言随着中国在国际贸易的地位的不断上升,学习金融专业的我们要掌握有关于国…

-

国际结算实验报告

德州学院实验报告课程名称国际结算实验项目数6实验报告份数1学生姓名宋召燕学生学号20xx11806025专业班级20xx级国贸专科…

-

金融学国际结算实训报告

国际结算实训报告年级班级姓名一实训概况国际结算Internationsettlemen是对国际间债权债务进行了结和清算的一种经济行…

-

国际结算报告

国际结算模拟实习1引言本课程从实际需求出发主要从信用证托收汇付三种不同类型的结算方式逼真地模拟了出口商进口商汇入行汇出行等角色的办…

-

《国际结算实训》报告

《国际结算业务实训》实验报告专业:班级:学号:姓名:指导老师:1引言实习是专业教育的一个重要实践性教育环节,也给我们提供了一个走入…