税审

税审 一、企业所得税汇算清缴审计的条件是什么?

1、20xx年当年企业亏损10万以上

2、连续三年亏损

3、20xx年(企业当年)销售收入超过3000万

4、房地产企业

二、税审时间?什么时候做税审?

所得税审计审计和申报时间:20xx年1月-5月底,过期税务局会罚款。按以往的经验越早越好,一是企业和税务师事务所时间都充裕,和税务师事务所还能谈价格,倒后来事务所所得税审计压多了,审计人员做不过来,有可能报告质量有折扣,价格更没得谈了。

三、什么中介机构可以出具税审报告?

北京是有国税、地税备案的北京税务师事务所,各区税局企业所得税审计都认可,如:北京京审税务师事务所。注意事项:北京会计师事务所不能出所得税审计报告。

四、企业所得税汇算清缴审计收费标准和审计报告的价格

收费标准和所得税审计报告的价格是按20xx年资产总额*0。03%,再打一定折扣,最低收费为:2000元左右

五、企业所得税汇算清缴审计企业要准备什么资料?

企业所得税汇算清缴资料清单

六、税务师事务所的审计服务流程

以上说的原则,每年各区会有自己政策,如:不管企业亏损多少,都要聘请税务师事务所审计,并向税务局提交审计报告。各地税务要求有所不同。因此,是否需要审计,要看企业所在地税务局的要求。

税审也就是我们平时说的所得税清算,主要是征对所得税是查账征收的企业,每个季度预缴,年终清缴。对于所得税的征收,分为二种,一种是查账征收的,一种是核定征收的,查账征收就是前面讲的,每个季度预缴,年终清缴,核定征收是核定每月固定缴多少,或者按收入的多少计算所得税的,所以是不用清缴的,也就是不用出具所得税清算报告即税审报告。这里主要说一下查账征收的税审报告,税审主要目的是审查你的所得税是否按照所得税法去计算和缴纳的所得税的,这跟平时缴纳税所得有关,税务局为了方便企业缴纳税所得税,采取这种季度预缴,年缴清算的方式,如果不采取这种征收方式的话,那完全没有必要进行汇算清缴了。因为我们平时做的时候是按照会计法去做账的,而会计法跟税法是有差别的,所以要

求税审。

税审主要是谁在做,其实按照正常来讲的话,税审应由税务局来做的,可是我们现在说的税审是由会计师事务所的有签字权的注册会计师出具的税审报告,税务部门以这份报告为准,对于企业有少缴所得税的要补缴,有多缴的可以抵扣今年的所得税。

(呵呵,以目前的行情来说这个报告是企业请会计师事务查账后出具的,也就是要花钱的,这里就会有一个问题了,我出钱请你查账,你不可能把结果做的太差,是吧,太差了我不要最多换过另一家,)

年终请会计师事务所查账,要出具两个报告,一个是查账报告,一个是所得税清算报告,对于查账报告一般会计师事务所出具的报告结果为三种:一种是无保留意见,一种是持保留意见,另一种是不给意见,大概的意思是一是这个做的很好,事务所的意见跟企业是一致的,这样的结果一般很少出,一个是对于企业做账的方式,会计师事务所持有意见的,但是大体还是一致的。大多企业是这种结果的,另一种是不给意见,就是说企业账太烂了不给意见,但所得税清算报告都差不多,只是清算你的所得税。

税审是指年度企业所得税汇算清缴的审计,依据是税收法律法规,需要税务师事务所完成审计,出具报告。税审不仅是税务师事务所查审税务方面是否合理避税,有无偷漏税,它主要的任务是把结果向税务局报告。

税审需要提供的资料:

1.营业执照及企业章程

2.税务登记证(国、地税)

3.执行的会计制度及有关政策

4.执行的税种、税率和销售税收优惠政策批件

5.总账、明细账、会计凭证及有关原始记录

6.会计报表(含资产负载表、利润表及利润分配表、现金流量表、所有者权益增减变动表及编表说明等)

7.纳税申报表及有关纳税资料(如税单、增值税#5@p等)

8.报经主管税务机关批准的税前扣除项目有关文件

9.重要的经营合同及协议(如投资合同、承包合同、借款合同、财产转让协议等)

10.长期投资及关联企业名单(含被投资单位名称、地址、投资额及所占比例、会计核算办法等)

11.弥补亏损企业还需提供以前年度亏损额报备表及中介机构鉴证报告

12.注销税务登记还需要提供前三年会计报表、纳税申报表及纳税情况、会计账册、凭证和#5@p申购、试用。结存情况)

13.重大经营决策的股东会决议及实施情况

14.企业管理当局声明书

15.年末银行对账单

16.其它相关资料(如各种损失的证据资料等)

第二篇:新版税审底稿(改)

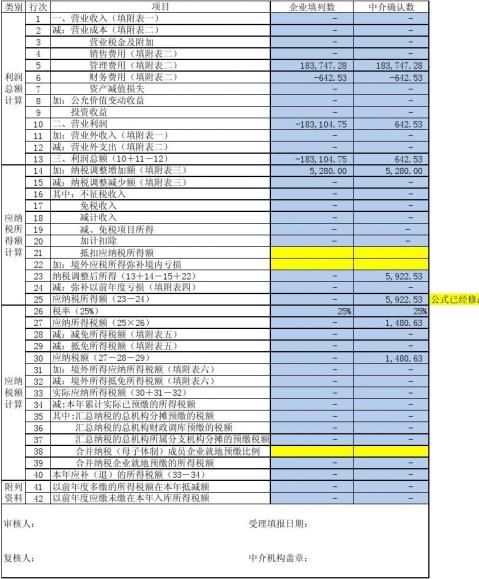

中华人民共和国企业所得税年度纳税申报表(A类)

税款所属期间:200 年01月01日至200 年12月31日

纳税人名称:

修改

-

税审报告封面

XXXX公司企业所得税年度纳税申报鉴证报告鉴字20xx第XXX号目录一鉴证报告二鉴证报告附件1企业基本情况表2企业所得税年度纳税申…

-

税审报告格式(国税)

企业所得税审核报告编号委托单位名称我们接受委托对贵单位年度及其情况进行了查证我们查证的依据是中华人民共和国企业所得税暂行条例及其实…

-

最新税审报告

企业所得税审核报告编号广东天博税务师事务所httpwwwgdtbcpaicoccc我们接受委托对贵单位年度及其情况进行了查证我们查…

-

税审报告20xx

企业所得税汇算清缴纳税申报鉴证报告20xx年度报告文号金玉税审字20xx000号备案号有限公司我们接受委托涉税鉴证业务约定书编号0…

- 审计、税审报告资料清单模板

-

自我评价及安全总结

自我评价我叫葛彦君,是机械二队的一名安全员,我于19xx年x月份参加工作,并于20xx年x月开始从事安全管理工作,在公司领导的指导…

-

专职安全员年度个人工作总结

安全员个人工作总结20xx年度安全工作已经结束。围绕“安全第一、预防为主、综合治理”的安全生产方针,在公司安委会和潘部长的领导下加…

-

安全员个人工作总结

做一名合格的安全员是我现行本职工作的追求目标,自肩负安全员这个重任以来,我始终保持清醒的头脑,勤勤恳恳、踏踏实实的态度来对待我的工…

-

安全员个人工作总结

本人自****年**月份以专职安全员身份参加工作以来,一直以做一名合格的安全员做为现行本职工作的追求目标。自肩负这个重任以来,我始…

-

安全员个人总结

本人自20xx年x月工作以来,一直以“做一名合格的安全员”作为现行本职工作的追求目标。在现行岗位上任职七年来,我始终保持清醒的头脑…