锂电池行业报告

锂电池行业报告

目 录

一、行业和政策研究

1.行业前景

2.政策支持

1 P3 ??

二、关键技术 ??P4

1.正极材料 2.负极材料 3.电解液; 4.隔膜

三、产业链分析 ??P5

1.锂电池的产业链

2.上下游的产业链

四、竞争优势分析 ??P6

1.锂电池的特性;

2.各种电池性能比较;

五、市场和成本分析 ??P7

1.市场份额

2.需求预测

3.成本构成

六、公司分析 ??P8

1.相关公司

2.公司财务

3.相关公司业务与投入

4.推荐公司

一、行业和政策研究

1.行业前景

(1)概述:锂离子电池(Lithium Ion Battery,缩写为LIB),又称锂电池。锂电池分为液态锂离子电池(LIB)和聚合物锂离子电池(PLB)两类。其中,液态锂离子电池是指Li+嵌入化合物为正、负极的二次电池。正极采用锂化合物LiCoO2或LiMn2O4,负极采用锂-碳层间化合物。锂电池是迄今所有商业化使用的二次化学电源中性能最为优秀的电池,这也是促进锂 2

电池用于电动助力车的一个关键因素。

锂电行业是一个新兴的产业,世界各国都很重视,尤其是动力锂电池更是备受关注。锂离子电池是目前理想的新一代绿色能源,具有储能比能量高、循环寿命长、不会产生污染等优点。随着手机、笔记本电脑、数码相机等的消费和便携式电子产品的持续走强,锂离子电池的市场需求一直保持相当高的增长速度,市场对于锂离子电池的巨大需求也引导锂电池行业的继续走强。

锂离子电池以其特有的性能优势已在便携式电器如手提电脑、摄像机、移动通讯中得到普遍应用。目前开发的大容量锂离子电池已在电动汽车中开始试用,预计将成为21世纪电动汽车的主要动力电源之一,并将在人造卫星、航空航天和储能方面得到应用。随着能源的紧缺和世界的环保方面的压力。锂电现在被广泛应用于电动车行业,特别是磷酸铁锂材料电池的出现,更推动了锂电池产业的发展和应用。

(2)国内现状:我国锂离子电池产量全球第一,生产量占世界总量的三分之一以上,100多家锂电生产企业对锂离子电池材料需求殷切,不少厂商都计划在今后两年内把产量大幅提高。目前,中国锂电制造企业形成了液态锂电以比亚迪为首,聚合物锂电以TCL电池为首的两大巨头。TCL电池完成了聚合物锂离子电芯从技术研发到大规模生产的全过程,并且迅速走到了这项技术的最前沿。TCL生产的聚合物锂电芯在电池电化学阻抗、能量密度、高低温放电等方面均已跻身世界一流行列,比亚迪是液态锂离子电池的老大,而TCL则是新一代聚合物锂离子电池的老大,聚合物锂电比液态锂电具有优势。

目前,我国锂电产业是以手机和笔记本电脑等小型电器上使用的锂电为主,而电动汽车、电动摩托车驱动电源等引领锂电大动力电器的产业基地还没有涌现。近年我国锂电产业迅速发展得益于价格低廉和丰富的劳动力资源,可以使用人力密集型的半自动化生产线,采取低成本的竞争策略。依靠这一策略,本土品牌的锂离子电池已经在国内手机厂商的电池采购单上占据首要位置。而汽车动力电池这类高功率电池技术发展还不成熟,但这也是公司以后的发展方向。

(3)全球形势:日本丰田汽车、富士重工业、三菱汽车已经决定开始在乘用车上采用锂离子充电电池,德国奥迪、美国通用汽车也准备在20xx年采用。美国奥巴马政府最近投资24亿美元用于电动汽车的研发,并将其中15亿美元用于锂离子电池的研发。美国很多专家认为,未来锂离子动力电池将如同今天的石油一样具有重要的战略意义。

综上所述,锂电池行业的前景是十分光明的,具有投资价值。

2.政策支持

在863计划的推动下,我国锂离子电池技术取得了很大的进展。我国自主研发的各类电动汽车已在20xx年北京奥运会、2009夏季达沃斯论坛等大型活动中得到了很好的应用。20xx年在上海举行的世博会还将有上千辆电动汽车投入使用,运行时间长达半年,这将是对电动汽车的相关技术更全面的检验。

“完善电动车扶持政策 锂电池是重点”,汽车产业调整和振兴规划提出,政府将在新能源汽车领域投入100亿元,这也为锂离子电池提供了发展机遇。

3

二、关键技术

1.正极材料

锂电池根据正极材料不同,可分为磷酸钴锂、磷酸锰锂、磷酸铁锂三种。磷酸钴锂由于钴价高昂而被放弃;磷酸锰锂相较于磷酸铁锂,在安全性和使用寿命方面不高;在可预见的将来,磷酸铁锂将成为锂电池的主要正极材料。通用的Volt和比亚迪的F3DM都采用磷酸铁锂电池。随着锰酸锂和磷酸铁锂等极具发展前途的正极材料的技术进步,其在动力电池领域也开始了扩张的步伐。

2.负极材料

目前业界对负极材料的研究相对较少,其实负极与正极对锂离子电池具有同等的重要性。在正、负极材料的选择上,正极材料必须选择高电位的嵌锂化合物,负极材料必须选择低电位的嵌锂化合物。

目前,开发和使用的锂离子电池负极材料主要有石墨、软碳(sOft Carbon)、硬碳(Hard Caobon)等。在石墨中有天然石墨、人造石墨、石墨碳纤维。在软碳中常见的有石油焦、针状焦、碳纤维、中间相碳微球(Mesocarbon Microbends,缩写MCMB)等。硬碳是指高分子聚合物的热解碳。常见的有树脂碳、有机聚合物热解碳、碳黑等。

目前除石墨材料外,其他各类材料都还存在一些尚未解决的难题,目前还不能应用于LIB的生产。例如无序炭尽管放电容量很大,但不可逆容量也很大,而且电位滞后现象严重一一即Li?嵌入的电位接近0V而Li?脱出的电位接近1V,与无序炭类似。B-C-N系化合物和C-Si-O系化合物的放电曲线为——“斜坡”,不象石墨材料那样在低电位处有一个电位平台。过渡金属氧化物用作LIB负极活性材料时的主要问题是不可逆容量大和充、放电电位平台高。锂一过渡金属氮化物则由于其对空气湿度的敏感,因此实际应用仍受到限制。至于锂合金材料则因在合金化过程中体积膨胀率太大,致使电极材料在反复充、放电时粉化、导电网络中断,因此循环性能很差。对这些问题还有待进一步的研究,以求获得更新更好的负极材料。

3.电解液

电解液是锂电池四大关键材料之一,号称锂电池的“血液”,是锂电池获得高电压、高比能等优点的保证;作为锂离子电池必需的关键材料,锂离子电池电解液的发展取决于锂离子电池的发展。锂电池电解液是由六氟磷酸锂(LiPF6)加上有机溶剂配成,六氟磷酸锂由五氯化磷和溶解在无水氟化氢中的氟化锂反应结晶而成。其供货商主要在国外,如德国Merck公司和日本Stella公司,且质量较好。我国是继日本之后成为全球第二个产业化六氟磷酸锂的国家,国内有金光高科有限公司、天津化工设计研究院、山东肥城市兴泰化工厂等企业能生产。

据估算每辆新型动力汽车需碳酸锂约为0.03吨,假设09年起全球新增1%的乘用车使用锂电池,此后逐年递增1%。按20xx年全球产销规模约5000万辆为基数,依此推算,每年新增碳酸锂需求将达数万吨。目前全球碳酸锂供需基本平衡,如因新型动力电池而出现需求的跳跃式增长,碳酸锂的供需平衡将被彻底打破,市场规模的急剧扩大,将给现有碳酸锂生产企业带来革命性变化。

4

4.隔膜

锂电池隔膜起着隔离正极与负极的作用,对电池的安全性有很大影响。 隔膜材料占锂离子电池成本的三分之一左右。锂离子电池隔离膜一般采用聚丙烯(PP)、聚乙烯(PE)单层微孔膜,以及由PP和PE复合的多层微孔膜作为隔离膜,以聚丙烯为例,其原料成本约8千元/吨,而将其加工成隔膜后,其价值可达到300万元/吨,大幅升值几百倍。目前国内尚无企业将隔膜制造产业化,市场主要由 Ashai Kasei、Celgard、Tonen等国外厂商垄断。

三、产业链分析

1.锂电池产业链

锂离子电池的优越性基本上可归纳为:工作电压高、比能量大、体积小、质量轻、循环寿命长、自放电率低、无记忆效应、无污染等。

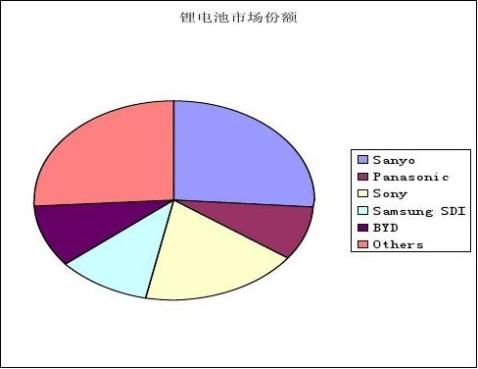

由于目前动力锂离子电池尚未产业化,锂离子电池目前应用仍局限于消费电子,主要集中在笔记本电脑和手机。Sanyo、Sony、Samsung 占据全球市场份额前三,分别占 26%、17%、13%。比亚迪约占 10%的市场份额,但主要面向手机市场。

2.上下游产业链

1.锂电池的特性

(1)高能量密度:锂离子电池的重量是相同容量的镍镉或镍氢电池的一半,体积是镍镉的20-30%,

镍氢的35-50%。

(2)高电压:一个锂离子电池单体的工作电压为3.7V(

平均值),相当于三个串联的镍镉或镍氢电池。

5

(3)无污染:锂离子电池不含有诸如镉、铅、汞之类的有害金属物质。

(4)不含金属锂:锂离子电池不含金属锂,因而不受飞机运输关于禁止在客机携带锂电池等规定的限制。 (5)循环寿命高:在正常条件下,锂离子电池的充放电周期可超过500次,磷酸亚铁锂(以下称磷铁)则可以达到2000次。

(6)无记忆效应:记忆效应是指镍镉电池在充放电循环过程中,电池的容量减少的现象。锂离子电池不存在这种效应。

(7)快速充电:使用额定电压为4.2V的恒流恒压充电器,可以使锂离子电池在1.5--2.5个小时内就充满电;而新开发的磷铁锂电,已经可以在35分钟内充满电。

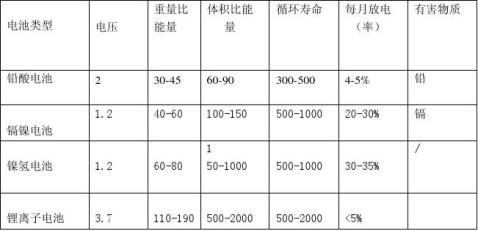

2.各种电池性能比较

主要的新能源电池产品有镍氢电池、铅酸电池和锂电池等品种。铅酸电池是目前应用最广泛、技术最成熟,唯一大批量生产和应用的动力电池,主要用于汽车和电动自行车。镍氢电池已成功应用于丰田 Prius 混合动力汽车,目前应用较为成熟的动力电池,搭载镍氢电池的混合动力汽车全球销量已超过 170 万辆。离子电池具有重量轻、储能容量大、功率大、无污染、寿命长、自放电系数小、温度适应范围广等优点,已开始逐渐取代酸铅和镍氢电池,成为目前世界上大多数汽车企业的首选目标和主攻方向,全球已有 20 余家主流企业进行车载锂离子动力电池研发,如富士重工、三洋电机、NEC、东芝、美国江森自控公司等。

镍氢电池以其成本优势占据了电池容量要求不高的混合动力电池市场,能量密度小、续航能力差。锂离子单体电池已经完全达到实用水平,但成组应用技术尚不成熟,导致动力电池成本高,寿命较短。我们认为镍氢电池是未来 2~3 年过渡产品,最终目标是锂电池和燃料电池。具备优越性能的锂电池材料已经面世,但由于制造工艺和设备的限制,成品率较低,若成品率达到 80%,成本即可降低 30%~50%。未来 2~3 年锂离子动力电池实现规模化生产,成本大幅降低之时,就是镍氢电池和铅酸电池被淘汰之日。

6

五、市场和成本分析

1.市场份额

2.市场预测

可以看出,未来锂电池的需求量成几何级数递增, 非常具有发展前景。

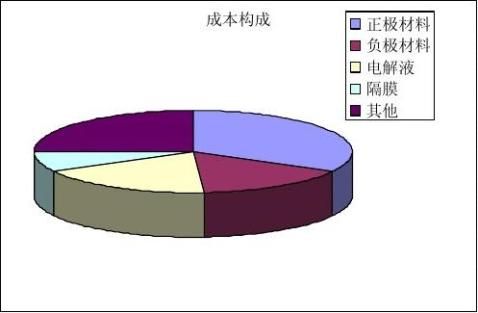

3.成本构成

锂离子电池四种主要的原材料包括:正极、负极、电解液、隔膜。正极由于材料的不同,约占制造成本的 30~40%,负极材料约占 15~20%,隔膜占 15~20%,电解液占 5~10%,其他成本占 25%左右。

7

六、公司分析

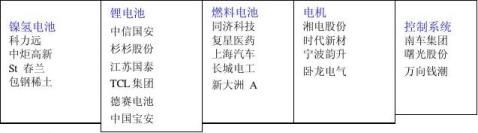

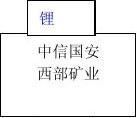

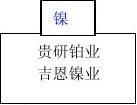

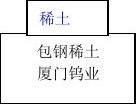

1.相关公司:

全球车用锂电池市场将呈爆发式增长,众多上市公司争相抢食。有预测称,到20xx年,汽车用锂电池市场的规模将暴升至248亿美元,比20xx年增长214倍。面对如此盛宴,投资抢占先机成为共识:整车企业纷纷延伸产业链至动力电池,动力电池生产企业则反向与整车厂家进行战略合作,而新涉足企业也想在锂电池饕餮盛宴中寻求合资合作来分杯美羹。

目前,涉足锂电池或有其概念的上市公司主要有:中信国安,德赛电池,杉杉股份,西藏矿业,江苏国泰,科力远,中国宝安,维科精华,风帆股份,风华高科,新大洲A,同济科技,佛塑股份,金瑞科技,孚日股份等。

2.公司财务:

(1)财务比率

代码 名称 速动比现金股东资产存货主营应收

率 比率 权益负债周转利润帐款市净

比率 比率 率 率 周转率

率

SH600076 *ST华

光 27.62 0.03 14.96 85.04 1.48 47.17 1.06 90.91

SH600152 维科精

华 49.69 0.3 24.39 75.61 2.34 7.89 10.12 2.53

SH600166 福田汽

车 54.76 0.36 23.07 76.93 16.27 10.72 60.69 4.54

8 市盈(动) 亏损 660.17 17.86

SH600206

SH600215

SH600336

SH600478

SH600482 有研硅股 长春经开 澳柯玛 科力远 风帆股67.62 0.2 67.08 32.92 3.26 6.79 3.28 3.74 亏损 315.83 0.07 73.27 26.73 6.69 10.15 3.49 1.37 226.27 54.09 0.21 20.74 79.26 11.51 24.2 14.72 5.67 56.69 89.31 0.34 40.28 59.72 22.67 8.81 6.88 7.77 276.67 55.63 0.2 41.64 58.36 5.86 12 8.34 5.17 141.82 份

SH600550 天威保

变 100.72 0.51 25.62 74.38 3.34 20.35 2.44 8.26

SH600746 江苏索

普 68.77 0.06 69.75 30.25 25.13 9.85 19.95 8.31

SH600872 中炬高

新 121.7 0.76 68.13 31.87 1.21 25.5 16.55 4.88

SH600884 杉杉股

份 84.93 0.39 53.93 46.07 6.2 20.35 4.78 2.45

SZ000009 中国宝

安 111.23 0.53 26.27 73.73 1.42 30.02 8.14 6.62

SZ000049 德赛电

池 81.29 0.12 17.76 82.24 11.86 9.8 2.09 16.87

SZ000100 TCL 集

团 92.52 0.5 17.51 82.49 11.32 15.11 7.72 3.02

SZ000541 佛山照

明 461.99 3.36 88.56 11.44 7.14 21.94 5.14 4.69

SZ000571 新大洲

A 139.41 0.66 63.35 36.65 10.37 39.15 14.29 4.48

SZ002083 孚日股

份 25.96 0.13 38.76 61.24 3.08 16.55 6.91 3.72

SZ300014 亿纬锂

能 123.44 0.34 66.78 33.22 4.18 27.05 2.67 5.71

分析:A从速动比率来看,长春经开,天威保变,中炬高新,中国宝安,佛山照明,亿纬锂

能比率较高,说明这些公司的短期偿债能力较强,但长春经开,佛山照明速动比率过高则不

利于资金的高效周转和增值;

B从现金比率来看,佛山照明比率过高,说明企业的资金使用效果不佳,分布不合理,因为

现金往往是企业中收益率最低的资产;

C从股东权益比率来看,有研硅股,长春经开,江苏索普,终局高新,佛山照明,新大洲A,

亿纬锂能比率较高,说明这些公司股东投入较多,净资产实力雄厚,但同时也表明未能充分

利用负债的杠杆效应,领导层和业务开拓较保守;*ST华光,德赛电池,TCL集团比率较

低,说明公司领导层有魄力,负债经营的理念较强,但是可能面临经营危机,偿债能力不强,

可能面临清偿危机;

D资产负债率同上互补;

E从存货周转率来看,福田汽车,科力远,江苏索普比率较高,说明企业存货的占用水平低,

流动能力强存货转换为现金或应收账款的速度快;

9 48.38 92.11 89.98 48.84 亏损 34.05 67.6 45.56 75.19 86.14 158.82

F从主营利润率来看,*ST华光,澳柯玛,中炬高新,杉杉股份,中国宝安,新大洲A,亿纬锂能,佛山照明比率较高,说明企业的主营业务突出,切受益率较高; G应收账款周转率同E;

H从市净率来看,维科精华,杉杉股份,长春经开,TCL集团,佛山照明比率较低,说明股票的投资价值较高,股价的支撑有保证,其价值被低估;

I从市盈率来看,维科精华,长春经开,科力远,风帆股份,江苏索普比率过高,表明市场对公司的未来十分看好,但在每股收益确定的情况下,风险较大。

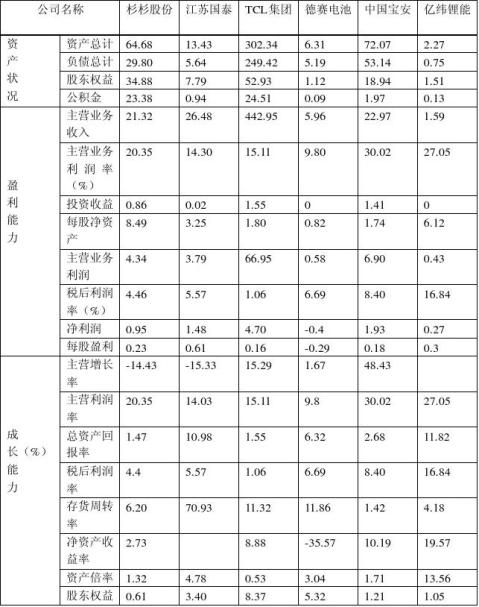

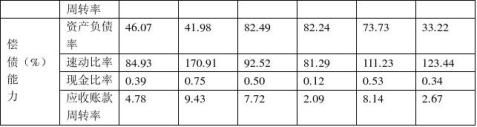

(3)主要公司比较:

10

分析:(1)从资产状况来看,TCL集团的实力最为雄厚,但其资产负债比率高达82.49%,负债经营能力强,可能面临较重的偿债危机(同样适合高负债的德赛电池和中国宝安);杉杉股份的公积金所占比重最高,说明企业留存大量待分配利润,投资者可获较丰厚的分红;江苏国泰,亿纬锂能净资产充足,但经营能力稍逊。

(2)从盈利能力来看,中国宝安,亿纬锂能和杉杉股份主营业务利润率较高,说明这些公司的主营业务突出,且是其收益的重要组成部分;税后利润率较高的中国宝安和亿纬锂能综合盈利能力较强,德赛电池则是业务亏损。

(3)从成长能力来看,主营业务利润率和税后利润较高的是亿纬锂能和中国国安,未来收益能高速增长;存货周转率较高的是江苏国泰,企业企业存货的占用水平低,流动能力强存货转换为现金或应收账款的速度快;TCL集团和德赛电池较高的股东权益周转率说明该公司自有资本流动性较强,换手率较高。

(4)从偿债能力来看,江苏国泰,亿纬锂能速动比率较高说明公司的短期偿债能力较强,无经营危机;应收账款周转率较低的杉杉股份和德赛电池可能面临资金周转慢,资金链的断裂,必须做好大量的坏账准备。

3.相关公司业务与投入:

风帆股份:国内铅酸蓄电池的龙头企业,占国内市场约 25%的市场份额,国内最高档的盒子轿车大多配套公司的产品;锂电池产品目前已钴酸锂为主,主要用于手机、笔记本等产品,目前年产能 3000 万只公司的磷酸铁锂电池产品目前已通过中试,相关生产设备、技术储备都已经可以支持磷酸铁锂电池产业化。

中信国安:与日本丰田就碳酸锂及锂盐系列的下游产品,尤其是新能源应用方面的合作签署了《合作意向书》。中信国安指定日方为在日本的独家代理,且向日方每年提供不低于一定数量的碳酸锂产品。 佛塑股份:为提高在锂离子电池隔膜市场的地位和水平,决定携手比亚迪对有着稳定市场需求和广阔市场发展前景的佛山金辉高科公司增资,以扩建锂离子电池隔膜项目,从而提升公司的综合竞争力。

此外,上海汽车牵手美国A123投资锂电池、华芳纺织开发磷酸铁锂动力电池、福田汽车与北大先行设立新能源电池公司,佛山照明进军新能源 1.6亿收购锂电池公司?

4.公司推荐

基于锂电池的关键技术的突破和拥有以及财务指标,我们推荐杉杉股份,江苏国泰和

中国宝安这三家公司。

(1)杉杉股份

杉杉股份通过技术合作掌握了锂离子电池原材料核心竞争力。锂离子电池碳负极材料技

11

术源自于1999 年与冶金工业部鞍山热能研究院有国家 863 科技项目的对接。正极材料技术源于 2003 年收购的中南大学李新海教授为主要股东的长沙锂新发展有限公司。2005 年 2 月,杉杉科技收购了年产 500 吨电解液的东莞市锦泰电池材料有限公司,并以此为基础组建了东莞市杉杉电池材料有限公司。

杉杉股份通过与户田工业合作确立正极材料的技术优势。正极材料是锂离子电池的关键原材料,对电池的主要指标起决定作用,动力电池储能比、电池寿命及成本等瓶颈的突破都有赖于正极材料的技术进步。2010 年 2 月 10 日,公司公告计划与户田工业和伊藤忠开展在锂电池正极材料业务和资本层面的合作。户田工业是唯一一家获得美国下一代电动汽车电池技术补贴的日本企业(根据补贴方案,2010 年公司将获得 3500 万美元的补贴在

Michigan 建设一家新工厂)。户田工业主要生产锂离子电池正极材料,2009 年约占全球市场 5%的份额,目前户田工业为索尼和三星提供原材料。

杉杉股份通过与 Heron 合作确立正极材料的成本优势。2009 年 5 月 28 日,公司与 Heron ResourcesLimited 签署了关于 Yerilla 镍钴矿项目的框架合作协议,共同开发位于澳大利亚西部的 Yerilla 镍钴矿。10 月 2 日,公司以每股 0.225 澳元的发行价认购 Heron 公司4.99%的普通股。镍钴是正极材料的重要原料,公司通过纵向整合可以化解贵金属价格剧烈波动的风险,有利于更好管理生产成本。

公司目前产能情况:湖南杉杉正极材料钴酸锂年产能 4000 吨,负极材料年产能 5000 吨,电解液年产能 2000 吨。目前锂离子电池及镍氢电池的年市场规模约为 5-6Gwh,按照电动汽车单车 5-10 kwh 的电池容量计算,目前市场规模相当于 50-100 万辆电动汽车的需求。

(2)江苏国泰

国泰华荣对公司收入贡献度向上弹性充足。2009 年 1-3 季度江苏国泰收入 19.38 亿元,归属于母公司所有者净利润 1.08 亿元。控股子公司国泰华荣生产锂离子电池电解液和有机硅,收入约占江苏国泰总收入的 10%,利润贡献度约为 8%。华荣公司在电解液领域占据高端,产品的质量、技术、规模等都有明显竞争优势,利润率较高,近几年毛利率都在 30%以上,目前已进入索尼、三星等大型电子、电器企业的供应链系统。华荣 1-3 季度分别生产电解液 420、700、768 吨,第 2、3 季度基本满负荷生产。2010 年 1 月华荣新建 3000 吨/年电解液项目实施试生产,产能瓶颈得以解决,收入有望较快增长。

六氟磷酸锂项目是公司的未来亮点。六氟磷酸锂是锂电池电解液最为核心的原料,占到电解液生产成本 60%左右。由于生产技术难度非常高,日本企业基本垄断了国际市场,主要生产商为日本森田、关东电化、桥本。高门槛决定了该产品的高盈利,估计六氟磷酸锂的毛利率在 60%以上。江苏国泰持股 71.5%的亚源公司计划投产年产 300 吨六氟磷酸锂产品项目,目前正在进行六氟磷酸锂中试设备的调试。六氟磷酸锂工业化生产难度非常高,亚源公司能否顺利完成中试仍有待观察。

中期来看,锂离子电池会在电动汽车得到更广泛的应用,动力电池对电解液的要求更高,华荣电解液的质量优势将使公司产品需求快于市场的平均增长。

(3)中国宝安

公司高新技术产业越来越集中于锂电池正负极材料。已经初步打造成完整的产业链,在锂电池正负极材料上拥有绝对的行业话语权。

公司控股75%的天骄公司主营的三元正极材料08 年销量居国内第一,市占率30-40%,技术优势国内遥遥领先。同时公司产业化的负极材料钛酸锂也已开始盈利,技术优势国内领先。目前天骄公司销售额快速增长自于在通讯电子类、笔记本等下游产品中对传统高成本的钴酸锂的代替。预计10 年开始有爆发性增长机会。

公司控股55%的贝特瑞公司是锂电池碳负极材料和磷酸铁锂正极材料的龙头,前者国内第一,市占率80%,全球第二;后者国内第一。08 年贝特瑞收购天津铁诚公司后,碳负极材料成本下降30%,成本优势显著。同时,贝特瑞公司也是国内唯一的锂电池碳负极材料标准制定者;也是国内唯一的锂电池磷酸铁锂正极材料标准制定者。磷酸铁锂正极材料采用固 12

相法、火热合成法,每吨成本降低到13 万,大幅下降后成本只有国际上的一半。毛利率在60%以上。

通过哈尔滨宝安公司贝特瑞拥有近10 亿吨适合于锂离子二次电池用的优质石墨矿产资源,可确保原料的稳定供给。同时,贝特瑞管理层表示将在适当时候继续向上下游产业链延伸。贝特瑞研发团队力量雄厚,在国内已经拥有40 多项锂电池正负极材料专利。公司研发还涉及纳米新能源材料,特殊石墨化,人造石墨,镍锰酸锂、层状氧化物、钛酸锂等动力电池配套材料。

参考资料:

1.屈伟平 《锂电池的广泛前景及发展障碍》

2.太平洋证券 《动力锂离子电池研究》

3.东莞证券 《新能源汽车扛起低碳时代经济增长大旗》

13

-

20xx锂电池制造行业分析报告

锂电池制造行业分析报告傅晓一锂电池制造行业监管体制一行业监管体制电池制造业的主管部门为工业和信息化部主要职责包括提出新型工业化发展…

-

20xx年锂离子电池行业市场调研精品报告

原文档共130页如需获取请百度婷婷书库20xx年锂离子电池行业市场调研报告20xx年锂离子电池行业市场调研报告20xx年锂离子电池…

-

锂离子电池行业分析

锂离子电池行业分析一锂离子电池是新一代的电池桂冠电池作为一种将化学能直接转变为电能的装置在国民经济和国防工业中的地位十分重要近年来…

-

锂电池行业分析报告

锂电池行业分析报告摘要作为第三代电池技术锂电池凭借着储能比能量高循环寿命长无污染等优点已经在电子产品领域取得了广泛的应用同时随着电…

-

锂电池行业——上游锂资源研究报告

锂电池行业之上游锂资源概述锂是地壳中含量比较多的元素丰富度排位在27位目前获取锂资源的方法主要有盐湖提取和矿石提取世界上目前三大锂…

-

20xx锂电池制造行业分析报告

锂电池制造行业分析报告傅晓一锂电池制造行业监管体制一行业监管体制电池制造业的主管部门为工业和信息化部主要职责包括提出新型工业化发展…

-

20xx-20xx年中国锂电池材料市场发展现状及投资战略研究报告

20xx20xx年中国锂电池材料市场发展现状及投资战略研究报告艾凯咨询网艾凯咨询网什么是行业研究报告行业研究是通过深入研究某一行业…

-

20xx年锂离子电池行业市场调研精品报告

原文档共130页如需获取请百度婷婷书库20xx年锂离子电池行业市场调研报告20xx年锂离子电池行业市场调研报告20xx年锂离子电池…

-

锂离子电池产业技术报告

锂电产业技术报告第一章国际锂电池产业技术前沿一全球锂电池产业发展情况分析锂电池自19xx年由索尼公司产业化以来全球锂电池市场基本由…

-

锂电池行业——上游锂资源研究报告

锂电池行业之上游锂资源概述锂是地壳中含量比较多的元素丰富度排位在27位目前获取锂资源的方法主要有盐湖提取和矿石提取世界上目前三大锂…

-

中国电池行业运营态势与竞争战略分析报告(20xx-20xx)

中国电池行业运营态势与竞争战略分析报告20xx20xx出版时间20xx年正文观研天下InsightampInfoConsultin…