《监守自盗》观后感

《监守自盗》观后感

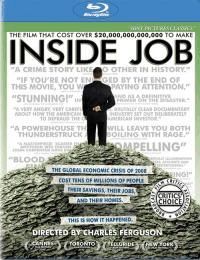

《监守自盗》是一部探讨20xx年美国金

融危机爆发原因的纪录片。 本片主要是

通过采访华尔街金融精英、经济学家、

政府要员、金融消费者等和展示客观真实的数据材料,给观众呈现出了金融危机爆发的诸多原因。

人们本片开始先讲述了冰岛在20xx年前的国家政治、能源状况和人们的经济、生活情况。并由其优越的自然资源引发了不可收拾的局面。由此展开此次经济危机的进一步探讨。

由于引起本次金融危机的直接原因是“利益”,这和谈判有着本质的联系。本人仅仅从谈判的角度来评价这部电影。所谓谈判,是在社会生活中,人们为满足各自需要和维护自身利益,双方为妥协地解决某一问题而进行的协商,是双方或多方为取得一致谋求共同利益或契约利益而相互磋商的行为和过程。

说到谈判,我们不得不讲它的目的,因为谈判本身就具有一定的目的性。丘吉尔的“没有永远的朋友,只有永远的利益”最能说明谈判的意义所在。而《监守自盗》则把这一点表达地淋漓尽致。

这次金融危机使无数人倾家荡产,同时又使Jon Asgeir Johannesson 这样的年轻人平步青云。这其中无不笼罩谈判的阴影。 从采访中我们不难看出各种角色的不同表情、不同回答。但不管是哪种角色无不站在自己的立场、自己利益最大的方向来辩解。 按照本片的主要内容,我们可以将其分两个部分来讨论:

第一

部分:原因、后果、责反思。 08年金融危机追本溯源,我们可以发现那些打上“3A”标志的次债是一切问题的根源。“3A”是谁给的,当然是美国的评级机构。我记得影片中对冲基金经理说:“有价证券没有评级机构的认定就买不出去”。由此可以看出信用评级机构的重要性,在整个金融交易链条中,评级对于投资者而言就是向标和导向。但是美国的三大评级机构穆迪、标普、惠誉却没有尽好自己的责任。一方面评级更新比较滞后,另一方面美国的评级机构评级与评级费用呈正相关,评级越高,评级费用也就越多。穆迪作为最大的评级机构,其利润从20xx年到20xx年番四了倍。于是“3A”证书也就成百上千的发放出去,每年都有上千亿美元的投资被评级,甚至五大投资银行在破灭前其评级仍至少是A级。美国证券交易委员会对于评级机构的贪婪行为并没有采取措施,这也助长了评级机构进行虚假评级。如果对美国的信用评议制度进行规范化和立法化,把它作为金融监管体系的一部分,那么次债的破坏程度就不会那么深,次债危机的影响也会减少。可以说疏于监管的评级机构发出的引导投资者投资的“3A”次债是此次危机爆发的重要原因。

危机并不是凭空发生的,而是由某个行业失控引起的,某个行业就是金融行业,而金融行业的失控的主要责任在于监管的失职。19xx年里根政府实行的是金融监管宽松政策,放宽了对储蓄贷款公司的限制,允许贷款公司动用储蓄存款进行风险投资,这最终导致了80年代末上百家储蓄贷款公司倒闭,直接经济损失1240亿美元,无数人

损失了一生积蓄。在这场储贷危机中,OTS并没有很好地履行自己的职责,进行有效监管。OTS是不是应该存续存款公司的存款进行核计,是不是该对风险投资进行有效的督查和监控,进而限制储蓄存款风险投资。在90年代末发生的危机中,针对投资银行对因特网泡沫的股票投资崩溃导致5万亿美元凭空蒸发的事实,证券交易委员会对此毫无作为。这些只是监管不力的具体表现,对于影片中所展示的金融监管失职远不于此。

在的讲演中,他说:“为了经济振兴,必须把贸易繁荣置于国家利益的最顶端。”经济成为一个国家的支柱,经济学家同时掌握着政治大权。这其中就隐藏着某种隐患---“市场本身就是不稳定”。金融的繁荣使那些变得富的更富,变得穷的更穷。从头到尾充斥着虚伪和欺诈。对于那些明知无前途的因特网公司,分析家们按照吸引生意的数量获得薪酬---这其中当然也隐藏着分析学家们的谈判技巧和谈判智慧。但他们当面说一套,背地里说的却是另一套,他们以损害别人的利益为代价来谋求自己的利益。却不得不使我们反思一下谈判的手段---只看重自己的利益?这难道就是所有谈判的终极目标吗?我们是不是需要对谈判作一些必要的规范和规定呢?一味地追求谈判的胜利来谋求利益是不是是变相的“欺诈”呢?为了谈判的公平合理我们可以做些什么呢?但同时我们也要看到另一面:那些被蒙蔽的人,他们是不是在谈判的过程中忽略了一些东西,抑或是为了一些“虚浮”的利益而被蒙蔽了双眼?所以这也提醒我们:在谈判中,保护自身的利益,只有外部的保障是远远不够的,我们要看到表面下的本质。

没有一个谈判者是白白来为我们送利的,只有擦亮自己的眼睛,才是

唯一正确的选择;只有知己知彼,才能在谈判中百战百胜。当然他们

自己也应该知道自己的行为有违道德--正如金融服务圆桌会议组织

的首席谈判代表Scott Talbott所说:“非法交易行为当前是绝对不

能接受的”还有投资银行的辩护者所说:“不是‘你错了’,而是大

家都这么做,大家也都知道最后会怎样,根本不应该信任这些分析

家” 。 金融企业高管为了获得更高的利润,推出次贷、CDO等金融衍

生品。一些金融银行明知一些企业或者个人无法偿还贷款,信用评级

为低,而向他们发放贷款;一些企业实际信用评级低,但信用评级公

司仍给其评为3A,为的也是自己获取好处。但是金融银行难道不怕

企业无法偿还贷款而导致自己的破产吗?我想怕肯定是怕的,但是根

据微观经济学风险论内容,高风险必定意味着高回报,那么这些风险

爱好者为了在其在职期间捞取更多油水,于是便乐意给他们贷款。

自从监督放宽之后,这些世界一流的金融企业,就被发现一次又

一次地从事洗钱、敲诈客户、做假账。这些有违道德和法律的手段一

度成为一些经济学家致富的主要手段。这也反映了“单纯”谈判所带

来的弊端以及我们的深刻反思:谈判只是仅仅为了协商的最后胜利而

可以抛弃一切利益之外的诸如道德的约束而不择手段吗?一切向“利”

看,这本身就是一种错误和潜在危机。从中我们是不是应该考虑在谈

判的定义中加上一个“本着诚实的道德”的前提呢?否则谈判就会变

成一种欺诈--“那些不是收入,只是账目上的数目而已。”人们对这

样的经济还会再有信任心吗?一切的一切,都是为了追求个人利益最大化:金融高层明知此举犯法,仍阔步向前;经济学家明知这是泡沫经济,仍高唱赞歌;政府人员明知这应刑事起诉,仍迟迟未果。人的本性是自私的,而欲望这个东西更是得到愈多愈难满足。“那么市场就是一个充满欺诈的世界。”而这一切所带来的后果就是一些暴发户的荒淫无度。

在片中一个实验吸引了我的注意力:在实验中,实验者发现:以“获得金钱”为奖励时,当被试者赢得金钱时,大脑中兴奋的部位和摄入可卡因时的兴奋部位是一样的。这不得不使每一个渴望金钱等利益的我们反省:“利益”很重要,但利益是唯一吗?--单一地追求利益,只会使我们像吸毒一样无法自拔,而与此同时我们也会失去诸如自制力、对社会的信任度等宝贵的东西。

当然,这一切的后果不仅是造就了一些“暴发户”,更多的是经济的萧条和危机。

此次危机的导火线是美国银行利润上涨以及房地产价格下降带来的资金断裂,这其中监管失职负主要责任。业主公平保护法案广泛授权联邦储备委员会对抵押贷款行业进行规范,但是格林斯潘拒绝使用,抵押贷款行业处于放任自由的状态。一些金融机构为了更快更多的发放次级贷款,有意放松对贷款人基本贷款资质和条件的审查,由于过度竞争一些机构和开发商达成“默契”,部分借贷人购房时可以是“零首付”。每个人都可以申请抵押贷款,借款人用高额的次贷置地,房价和对房的需求急剧增加,形成了历史上最大的经济泡沫,证

券交易委员会在泡沫期间没有对投资银行进行任何调查。疏于监管的抵押贷款行业发放巨额得到贷款并且获得巨额利润,全国信贷公司放出970亿的贷款从中获利110亿美元。在次贷证券化的链条中,风险巨大在于消费者的还款能力是个未知数,当消费者还不起次贷时,次级债就欠款,进而使得银行或者信托倒闭,接着联储调控,从而信贷紧缩,之后带来一系列的资金断裂短缺。

这部电影也告诉我们不管是生活还是谈判,我们不仅要讲利益,而且要讲求道德。否则一切带来的可能只是危机和“泡沫”。

-

监守自盗观后感

监守自盗观后感看完了这部纪录片之后给我带来的震撼是非常大的那些所谓的华尔街精英竟然为了自己的利益将全美乃至世界的经济置于危机之中纪…

-

《监守自盗》观后感

监守自盗观后感重庆大学会计学TYH丘吉尔在二战结束后的铁幕演说里曾经说过没有永远的朋友只有永远的利益或许这句话用在金融界用在这部美…

-

监守自盗观后感

监守自盗观后感在老师的推荐下我利用课余时间观看了由尼莫洛德安塔尔导演拍摄的监守自盗影片看完了电影感觉还是蛮有意思的大概剧情就是讲了…

-

《监守自盗》观后感

监守自盗观后感监守自盗是一部探讨20xx年美国金融危机爆发原因的纪录片本片主要是通过采访华尔街金融精英经济学家政府要员金融消费者等…

-

监守自盗(Inside Job)观后感

影片监守自盗观后感Insidejob翻译成中文监守自盗很巧妙的翻译该电影是探究20xx年金融危机爆发原因的纪录片本片主要是通过采访…

-

监守自盗(Inside Job)观后感

影片监守自盗观后感Insidejob翻译成中文监守自盗很巧妙的翻译该电影是探究20xx年金融危机爆发原因的纪录片本片主要是通过采访…

-

监守自盗观后感

监守自盗观后感看完了这部纪录片之后给我带来的震撼是非常大的那些所谓的华尔街精英竟然为了自己的利益将全美乃至世界的经济置于危机之中纪…

-

《监守自盗》观后感

监守自盗观后感重庆大学会计学TYH丘吉尔在二战结束后的铁幕演说里曾经说过没有永远的朋友只有永远的利益或许这句话用在金融界用在这部美…

-

监守自盗观后感

监守自盗观后感120xx年起一场兴于美国次贷危机的金融危机席卷全球地域上从美国迅速扩展到全球产业领域上从金融领域扩展到实体经济领域…

-

监守自盗观后感

监守自盗观后感看美国次贷危机财经学院国贸091班刘庆云20xx0180303620xx514下午老师给我们看了一部纪录片监守自盗影…

-

inside Job 监守自盗 英文版观后感

NameContent1ThebriefviewofInsideJob2SpeculationsandCDSinsideofFinancialsect…