光大银行财务分析报告

光大银行财务分析报告

评级观点:

20XX年,中国光大银行股份有限公司公司治理、内控与风险管理水平逐步提升、业务发展速度较快,资产质量、财务实力明显增.将中国光大银行股份有限公司主体长期信用等级为 AAA,次级债券信用等级为AA+,评级展望为稳定.

优势:

1.主营业务发展速度较快,盈利能力较强;

2.拨备覆盖率明显提高,资产质量持续改善;

3.战略投资者的引进提高了其资本充足率,未来上市成功后资本充足性将得到进一步提高。

一、主体概况

中国光大银行股份有限公司,简称中国光大银行,是中国大陆的一家股份制商业银行,成立于1992年8月,总部位于北京,隶属于光大集团。1997年1月完成股份制改造,成为中国第一家国有控股并有国际金融组织参股的全国性股份制商业银行。中国光大银行曾获得“十佳中资银行”、“年度最具创新银行”等奖项荣誉;招牌业务阳光理财连续被评为“百姓最认可的理财品牌”、“最受欢迎的理财产品”.2007年11月30日,中央汇金投资有限责任公司向中国光大银行注资200亿元人民币等值美元,成为中国光大银行的第一大股东。2010年8月,中国光大银行在上海上市,发行价为3.1元人民币,募集资金217亿于2014年1月15日,本行部分行使超额配售选择权按每股面值人民币1。00元超额发行402,305,000股H股股票,发行价格为每股港币 3。98元,募集资金人民币12.48亿元。20XX年12月31日,公司总发行股份的数目为46,276,790,000股,包括39,850,590,000股A股及6,426,200,000股H股,前五大股东及持股比例为:中央汇金投资有限责任公司持股41。66%,香港中央结算(代理人)有限公司持股13.87%,中国光大(集团)总公司4.44%,中国光大控股有限公司持股3.65%,中国再保险(集团)股份有限公司持股2。0 %。截至20XX年末,光大银行资产总额24150.86亿元,其中贷款和垫款净额11421.38亿元,负债总额22620。34亿元,其中存款余额16052。78亿元,股东权益1530.52亿元;资本充足率10.57%,核心资本充足率9.11%,不良贷款率0.86%,拨备覆盖率241。02%.20XX年,13。27%亿元,增长267。54亿元,净利润达到344。21实现税前利润。

二、营运环境分析

报告期内,国内外经济形势依然严峻,主要经济体复苏动力不足,国内金融改革不断深入,利率市场化加速推进,资金流动性紧张引发市场利率上升,约束规范商业银行理财及同业业务的政策不断推出,行业及区域信贷风险有所显现,资产质量压力明显加大。面对上述挑战,光大银行采取有效措施积极应对,战略执行情况良好,完成了既定的经营计划,取得了较好的经营业绩,资产规模平稳增长,结构调整力度不断加大,中间业务快速增长,盈利水平持续提升,风险状况总体可控,资本充足水平明显提高。

(一)业务规模平稳增长,结构调整力度加大

报告期末,光大银行资产总额为24150。86亿元,比上年末增加1357.91亿元,增长5。96%;负债总额22620。34亿元,增长4.48%;客户存款总额16052。78亿元,比上年末增加1783。37亿元,增长12。50%;贷款和垫款总额11663。10亿元,比上年末增加亿元1431。23,增长13.99%;严格控制在监管要求内。

(二)营业收入持续增长,收入结构不断优化

报告期内,光大银行实现营业收入653.06亿元,比上年增加53.90亿元,增长9。00%;发生营业支出310.21亿元,比上年增加26。16亿,增长9.21%,与营业收入增幅基本持平;实现税前利润344。21亿元,比上年增加28。31亿元,增长8。96%;净利润267。54亿元,比上年增加31.34亿元,增长13。27%。

光大银行实现手续费及佣金净收入149.52亿元,同比增加54。73亿元,增长57。74%,成为营业收入增长的主要驱动因素手续费及佣金净收入在营业收入中的占比达22.90%,同比上升7。08个百分点,收入结构有所优化。

(三)资产质量基本稳定,风险状况总体可控

报告期末,光大银行不良贷款余额100。29亿元,比上年末增加24.16亿元;不良贷款率0.86%,比上年末上升0.12个百分点;信贷拨备覆盖率241。02%,比上年末下降98。61个百分点。

(四)成功实现H股上市融资,资本充足水平明显提升

报告期末,光大银行资本充足率达10。57%,比6月末上升0.90个百分点;核心一级资本充足率及一级资本充足率9.11%,比6月末上升1.34个百分点。

三、公司治理与内部控制体系

(一)公司治理

20XX年末,光大银行董事会成员共15名,其中执行董事2名,非执行董事8名,独立董事5名;监事会成员共11名,其中股权监事5名,外部监事2名、职工监事4名,各董事及监事均能勤勉尽职。报告期内,监事会按照公司《章程》和议事规则的相关规定,召开监事会会议6次,其中现场会议5次,书面传签会议1次,审议议案13项,听取报告11项,涉及银行定期报告、对董事会和高管层的履职评价报告、内控自我评价报告、利润分配方案等事项,并就相关议案发表了明确意见。公司报告期内各次监事会会议决议登载于上交所网站和公司网站。

报告期内,公司共召集股东大会4次,召开董事会会议14次。监事会出席了全部股东大会并列席了全部董事会会议,对股东大会和董事会会议召开的合法合规性、投票表决程序及董事出席会议、发言和表决情况进行了监督。

总体看,20XX年光大银行股东大会、董事会和监事会运作正常。

(二)发展战略

光大银行的发展目标是成为具有较强综合竞争力的全国性股份制商业银行。光大银行的市场定位是以中高端市场为基本定位,在此基础上,逐年增加中小企业客户占比,扩大财富客户群体。20XX年是光大银行正式实施《20XX-2016年发展战略》的开局之年,光大银行坚持“稳中求进,内涵发展"的指导思想,在巩固传统优势的基础上,重点推进小企业业务发展,快速发展小微金融业务,大力发展电子银行业务,打造新的利润增长点。

2014年,公司将继续优化业务结构,深化机制体制改革,增强内生动力;提高风险防控能力,确保银行经营的安全稳定;加大创新力度,强化科技支撑,努力打造国内最具创新能力的银行,实现更有内涵的发展。

(三)内部控制

公司内部控制制度体系以公司《章程》为纲,形成了总体制度(内部控制管理制度)、具体制度(内部控制细则)和评价制度三个层次。制度体系包括对公、对私、资金、风险、业务支持、公司治理、管理保障及审计条线管理七大板块,内容涵盖了一线业务管理,中后台风险管控及监督评价各个方面。20XX年公司开展了制度重检,制定了一批新的规章制度,并对现有制度进行修订完善,汇编成册后供全行执行。通过实施内控规范及合规管理落地咨询项目,对相关外部监管规定进行梳理,建立外规库和外规风险点库,进一步修订完善内控管理手册、内控评价手册和风险控制矩阵,提升内控管理能力.

四、业务经营分析

20XX年,公司突出发展零售业务,大力发展小微金融,积极发展电子银行业务,努力扩大中间业务收入,业务转型取得了新的进展.设立第一家境外分行-香港分行、第二家村镇银行—淮安村镇银行,新设二级分行8家、营业网点70家,网点布局日趋完善。

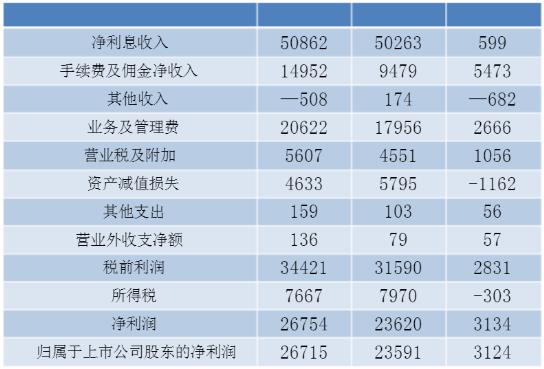

利润表主要项目分析(单位:人民币百万元 )

(一)营业收入

报告期内,光大银行实现营业收入653。06亿元,比上年增加53。90亿元,增长9.00%,主要来源于手续费及佣金净收入的增长。报告期 内手续费及佣金净收入占比为22。90%,同比上升7。08个百分点;净利息收入占比77.88%,比上年下降6.01个百分点。

(二)净利息收入

报告期内,光大银行净利息收入508。62亿元,同比增加5.99亿元,增长1.19%,主要是净利息收益率收窄,部分抵销了业务规模增长的影响。本集团净利差为1。96%,同比下降38个基点,净利息收益率2。16%,同比下降38个基点。主要原因:一是上年央行降息影响全面释放;二是利率市场化进程加速推进,存款利率普遍上浮;三是国内金融市场出现流动性紧张,同业负债成本攀升.

(三)利息收入

报告期内,光大银行实现利息收入1,200.82亿元,同比增加161.11亿元,增长15。50%,主要是贷款和垫款利息收入.

(1)贷款和垫款利息收入报告期内,本集团实现贷款和垫款利息收入706。08亿元,同比增加50.88亿元,增长7。77%,主要原因:一是业务平稳发展,贷款和垫款规模提高;二是降息因素全面释放,部分抵销了规模增长的影响。

(2)投资利息收入

光大银行投资利息收入273.49亿元,同比增加136。60亿元,增长99。79%。

(3)拆借、存放同业和其他金融机构款项利息收入

光大银行拆借、存放同业和其他金融机构款项利息收入175.9亿元,同比减少32.71亿元,下降15.68%。

(四)利息支出

本集团利息支出为692.20亿元,同比增加155。12亿元,增长28。88%,主要是客户存款利息支出。

(1)客户存款利息支出

报告期内,客户存款利息支出376.17亿元,同比增加58。67亿元, 增长18.48%。主要原因:一是业务平稳发展,客户存款规模同比增长;二是利率市场化进程加速推进,存款利率普遍上浮,存款定期化、理财化加剧,拉高存款成本.

(2)发行债券利息支出

本集团发行债券利息支出20.95亿元,同比增加1。42亿元,增长7.27%。

(3)手续费及佣金净收入

报告期内,本集团手续费及佣金净收入149。52亿元,同比增加54。73亿元,增长57.74%,主要是银行卡手续费和理财服务手续费均有较大增长。其中:由于信用卡业务收入增长,银行卡手续费收入同比增加37.24亿元,增长110.83%;由于理财业务规模扩大,理财服务手续费收入同比增加7。38亿元,增长47.71%。公司各项代理业务(不含托管业务)累计实现手续费收入7。87亿元,其中代理证券及信托业务手续费收入4。17亿元,占比52.99%;代理保险手续费收入1.23亿元,占比15.63%;代理贵金属业务手续费收入1.01亿元,占比12。83%.

(4)业务及管理费

报告期内,光大银行业务及管理费206.22亿元,同比增加26。66亿元,增长14.85%。成本收入比为31。58%,同比上升1.61个百分点。职工薪酬费用是构成业务及管理费中的最大组成部分,报告期为116。90亿元,同比增加12。89亿元,增长12。39%,主要是由于机构网点和员工人数增加,其中员工人数同比增长13。52%。

(5)资产减值损失

报告期内,资产减值损失为46。33亿元,同比减少11.62亿元,下降20。05%。

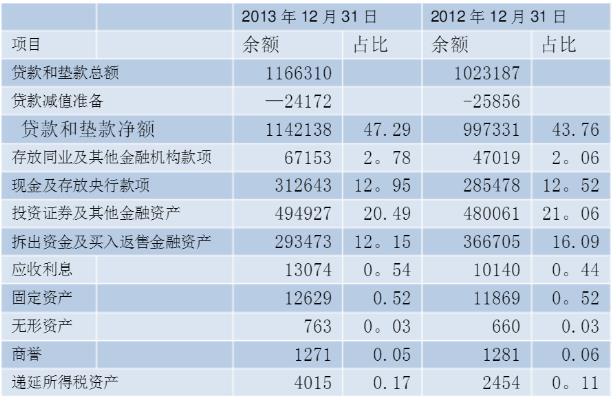

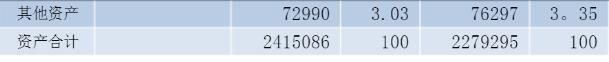

资产负债表主要项目分析

单位:人民币百万、%

1。贷款和垫款

报告期末,光大银行贷款和垫款总额11,663。10亿元,比上年末增加1,431.23亿元,增长13.99%;贷款和垫款净值在资产总额中占比为47。29%,比上年末上升3.53个百分点,占比上升的主要原因是贷款持续增长、同业业务规模适度压缩。同时,贷款结构明显优化,企业贷款和贴现占比下降,零售贷款占比提高。

(2)投资证券及其他金融资产

报告期末,本集团投资证券以及其他金融资产4,949。27亿元,比上年末增加148。66亿元,在资产总额中占比20。49%,比上年末下降0.57个百分点。

(3)商誉

本集团商誉成本为60。19亿元,报告期末,商誉减值准备47。38亿元,账面价值12。81亿元,与上年末相比未发生变动。

2.负债

报告期末,本集团负债总额达到22,620.34亿元,比上年末增加970。61亿元,增长4。48%,主要是客户存款等项目的增长。

报告期末,本集团客户存款余额达到16052.78亿元,比上年末增加1,783。37亿元,增长12。50%;客户存款结构进一步优化,零售存款占比有所提高。

3.股东权益

报告期末,本集团归属于上市公司股东权益1,528.39亿元,比上年末增加386。61亿元,主要原因:一是当期实现归属上市公司股东净利润增加股东权益267。15亿元;二是当期H股上市融资增加股东权益178。26亿元(不含行使超额配股权扣除发行费用后);三是当期发放2012年度股利减少股东权益23.45亿元。

4.资产负债表外项目

本集团的资产负债表外项目主要是信贷承诺,包括贷款及信用卡承诺、承兑汇票、保函、信用证及担保.报告期末,信贷承诺合计7,525.38亿元,比上年末增加764.17亿元,其中,承兑汇票增加624。11亿元,开出信用证增加153。58亿元.

5。现金流量表分析

本集团经营活动产生的现金净流出6.97亿元.其中,现金流入4134.45亿元,比上年减少2082.61亿元,下降33。50%,主要是同业及其他金融机构存放款项和卖出回购金融资产款项减少;现金流出4141。42亿元,比上年末增加644.41亿元,增长18.43%,主要是存放同业及其他金融机构款项增加以及付息负债规模的增长相应发生的利息、手续费增加。

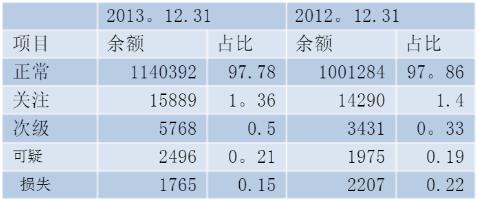

五、风险管理分析

1、信用风险管理

报告期内,光大银行继续坚持金融服务实体经济的原则,推进信贷结构调整,改进风险管理组织架构,完善信用风险管理政策,推进风险管理技术的开发和运用,强化授信后管理,全面提升信用风险管理水平。一是:动态调整信贷政策,推进信贷结构调整。二是改进风险管理组织架构,强化授信后管理。三是:完善信用风险管理政策,优化管理流程四是:推进风险管理技术的开发和应用,深化新资本协议合规工作。报告期,光大银行共处置各类存量不良资产86。32亿元,其中清收现金23.01亿元,债权转让39.11亿元.报告期末,光大银行累计核销呆账贷款64,272户、本金余额22.40 亿元。20XX年末,光大银行不良贷款余额100。29亿元,较上年末增加24.16亿元;不良贷款率0.86%,较上年末增加0.12个百分点.与同类银行相比,光大银行不良贷款率仍处于较高水。

光大银行不良贷款分类情况表单位:亿元/%

2。市场风险管理

光大银行形成了较为完善的利率风险监测计量体系,并建立了利率风险定期报告制度,按月汇报利率风险头寸。光大银行利率风险分析主要包括缺口分析、持续期分析、敏感性分析、情景模拟、压力测试、三因素分析等方法。报告期内,光大银行对市场风险管理政策、市场交易类业务管理办法进行重检;优化市场风险限额结构,依据市场变动与业务发展情况合理设定限额水平,对风险限额进行独立监控与报告;加强市场分析与研究,强化市场风险的主动管理,对新产品风险进行独立审核并纳入限额管理。市场风险管理系统支持各类基础金融产品与复杂结构衍生品的定价与风险计量,并编制了市场风险资产计算与市场风险限额监

控的各类报表,公司对市场风险计量、监控与管理水平进一步提升。

20XX 年,光大银行不断加强汇率风险管理,定期进行外汇风险敞口监测,主动调整外币资产结构以强化资产负债币种结构的匹配;同时严格控制结售汇敞口头寸,并适当运用货币掉期和远期合约等汇率金融衍生工具转移和对冲汇率风险。

1.流动性风险管理

公司继续坚持审慎稳健的流动性风险管理政策,流动性维持平稳态势。主要措施包括:发布流动性风险管理政策指引,多角度细化流动性风险管理;通过合理确定和灵活调整内部资金转移定价,对流动性进行前瞻性引导和集中统一协调;加大对理财、同业产品等市场类业务的动态监控,按日频度监控流动性风险限额,定期进行流动性压力测试,做好预防性安排;审慎设置流动性限额,关注央行货币政策微调、数量型货币政策工具使用、准备金调整及差别准备金政策实施对市场流动性影响,前瞻性地做好流动性安排;依据银监会新的《商业银行流动性风险管理办法》,重检流动性风险政策,确保 BASELⅢ流动性指标达标,关注资产负债结构调整对流动性指标的影响;通过负债多元化等表内业务调整降低流动性风险,使用货币掉期等衍生金融工具调整流动性余缺.

六、财务分析

1.资产质量

截至20XX年末,光大银行发放贷款和垫款净额为112.88亿元,同比增长14。73%,增长速度较快。20XX年,光大银行核销不良贷款22.40亿元,计提贷款损失准备23。85亿元,013年末,光大银行不良贷款余额100。29亿元,较上年末增加24.16亿元;不良贷款率0.86%,光大银行资产质量持续提高,但与同业银行相比拨备覆盖率处于中等水平。

2.资金来源分析

截至20XX年末, 光大银行负债总额22620.34亿元,同比增长4.49%。其中客户存款余额16052.78 亿元,同比增长12。50%,在负债总额中的占比为70。97%,较上年略有上降。

3.经营效率与盈利能力

20XX年,光大银行实现营业收入653.06亿元,报告期内,光大银行净利息收入508。62亿元,同比增加5。99亿元,增长1。19%,主要是净利息收益率收窄,部分抵销了业务规模增长的影响。本集团净利差为1。96%,同比下降38个基点,净利息收益率2。16%,同比下降38个基点.

-

宁波银行财务分析报告

宁波银行财务报告分析20xx20xx20xx年一公司介绍二主要会计数据三财务能力分析四财务趋势分析五财务综合分析班级学号姓名一公司…

-

中国银行财务报告分析

中国银行财务报表分析20xx20xx学年第二学期金融企业会计课程分析报告一中国银行的基本情况法定中文名称中国银行股份有限公司法定英…

-

中国工商银行财务分析报告

中国工商银行股份有限公司财务分析报告一中国工商银行概况中国工商银行是中国最大的商业银行中国四大国有商业银行之一世界五百强企业之一上…

-

中国工商银行财务分析报告

中国工商银行财务分析报告陶勇目一工行基本情况二公司简要历史三工行业务四股本情况五工行资产权属情况六工行控股股东的基本情况七财务会计…

-

中国建设银行财务分析报告

x大学学院班级姓名学号期财务分析课程设计报告x学院xxx年4月25日1日20xx财务分析课程设计报告评阅表评阅教师x2中国建设银行…

-

对中国工商银行股份有限公司财务报表分析 毕业论文(设计)开题报告

广州大学松田学院毕业论文(设计)开题报告题目_对中国工商银行股份有限公司财务报表分析姓名学号专业会计学指导教师开题报告填写要求1、…

-

招行银行财务分析报告

招商银行财务报表分析一招商银行基本情况介绍19xx年招商银行作为中国第一家由企业创办的商业银行以及中国政府推动金融改革的试点银行在…

-

中国建设银行财务分析报告

x大学学院班级姓名学号期财务分析课程设计报告x学院xxx年4月25日1日20xx财务分析课程设计报告评阅表评阅教师x2中国建设银行…

-

中国工商银行财务分析报告

中国工商银行财务分析报告陶勇目一工行基本情况二公司简要历史三工行业务四股本情况五工行资产权属情况六工行控股股东的基本情况七财务会计…

-

宁波银行财务分析报告

宁波银行财务报告分析20xx20xx20xx年一公司介绍二主要会计数据三财务能力分析四财务趋势分析五财务综合分析班级学号姓名一公司…

-

公司财务分析报告模板

《公司财务分析报告》范文20xx-05-1312:42一,总体评述(一)总体财务绩效水平根据xxxx公开发布的数据,运用xxxx系…