怎样做财务分析报告

怎样做财务报告的静态分析?

刘姝威 20xx年5月20日北京青年报

财务分析有三种基本方法:静态分析、趋势分析和同业比较。其中,静态分析是趋势分析和同业比较的基础。

静态分析是指对一家上市公司一定时期或时点的财务数据和财务指标进行分析。通过静态分析,我们寻找上市公司会计报表存在的问题和风险,或者说,寻找调查分析的重点。

一些财务指标的经济含义

作为普通投资者,在买进股票前,我们应该知道以下财务指标的计算方法和经济含义:

流动比率=流动性资产总额/流动性负债总额

流动资产是指可以在一年或者超过一年的一个营业周期内变现或者耗用的资产,包括存款、短期投资、应收帐款、存货等。流动负债是指可以在一年或者超过一年的一个营业周期内偿还的债务。流动性比率是最常用的财务指标,它测量企业偿还短期债务的能力。在正常情况下,流动比率应该大于1。一般来说,流动比率越高,企业偿还短期债务的能力越强。

速动比率=(流动性资产总额--存货)/流动性负债总额

存货是指企业在生产经营过程中为销售或者耗用而储存的各种自从,包括商品、产成品、半成品、在产品以及原材料等。速动比率测量企业不依靠销售存货而偿还全部短期债务的能力。速动比率小于1,意味着企业不卖出存货就不能偿还其短期债务。

净营运资金=流动性资产总额--流动性负债总额

净营运资金测量按照面值将流动性资产转换成现金清偿全部流动性负债后,剩余的货币量。净营运资金越多,意味着企业偿还短期债务的可能性越大。

债务资本比率=负债合计/股东权益合计

负债是企业所承担的能够以货币计量、需要以资产或者劳务偿付的债务。股东权益是股东对企业净资产的所有权,包括股东对企业的投入资本以及形成的资本公积、盈余公积金和未分配利润等。企业的债务资本比率不应该大于1.5。若债务资本比率大于1.5,说明企业的债务负担过重,已经超过资本基础的承受能力。

按照上面的计算公式,我们分别对ST生态(原股票简称:蓝田股份)20xx年和20xx年的几项财务指标进行静态分析。

ST生态20xx年财务指标静态分析:

流动比率= 0.77

速动比率= 0.35

净营运资金=-127,606,680.11元

债务资本比率= 0.30

蓝田股份的流动比率小于1,意味着其短期可转换成现金的流动资产不足以偿还到期流动负债,偿还短期债务能力弱。一旦蓝田股份不能通过借款或变卖固定资产等取得现金,用于偿还到期债务,蓝田股份立即会遭遇一连串的债务危机。

蓝田股份的速动比率只有0.35,意味着,扣除存货后,蓝田股份的流动资产只能偿还35%的到期流动负债。

蓝田股份20xx年净营运资金是负数,有1.3亿元的净营运资金缺口。这意味着蓝田股份将不能按时偿还1.3亿元的到期流动负债。

虽然20xx年蓝田股份的债务资本比率只有0.30,明显小于预警值1.5,但是它的流动比率、速动比率和净营运资金已经明显超过了预警值。这个分析结果应

该引起投资者的警觉。

今年4月30日,ST生态发表20xx年报,公司对20xx年、19xx年的财务报表进行了追溯调整,纠正了以前年度财务报告中的虚假成分。根据ST生态20xx年报经过追溯调整的20xx年财务数据,我们重新计算蓝田股份的财务指标。根据ST生态20xx年报计算的财务指标与根据20xx年报经过追溯调整的20xx年财务数据计算的财务指标,我们进行静态分析结果的比较。

我们发现,根据20xx年报经过追溯调整的20xx年财务数据计算的流动比率已经由0.77下降到0.45,净营运资金由-1亿元下降到-5亿元。更可怕的是,债务资本比率由0.3上升到8.0。实际上,在20xx年,蓝田股份已经至少不能按时偿还5亿元短期债务,债务负担已经到了崩溃的极限。

根据ST生态20xx年报,我们计算它的20xx年财务指标,进行20xx年的静态分析。

虽然ST生态流动比率和速动比率上升到1以上,净营运资金上升到1.3亿元,但是,我们看到了一个可怕的结果,它的负债上升了50%,将近16亿元,而股东权益却是-4600万元。ST生态20xx年报称:“公司濒临破产边缘”。

主要财务项目之间的关系

除了主要的财务比率外,在买进股票前,投资者还应该知道主要财务项目之间的关系。例如,现金流量表分为三部分:经营活动产生的现金流量、投资活动产生的现金流量和筹资活动产生的现金流量。现金流量是指现金的流入和流出。

经营活动产生的现金流量包括:销售商品、提供劳务收到的现金,购买商品、接受劳务支付的现金,等等。

投资活动产生的现金流量包括:收回投资本金和投资收益、分得股利或利润所收到的现金、处置固定资产或无形资产和其他长期资产而收回的现金净额的现金、购置固定资产或无形资产和其他长期资产而支付的现金、权益性投资所支付的现金等。

筹资活动产生的现金流量包括:吸收权益性投资所收到的现金、发行债券所收到的现金、借款所收到的现金、偿还债务所支付的现金、分配股利或利润所支付的现金、偿付利息所支付的现金等。

现金流量表的最后一项“现金及现金等价物净增加额”等于“经营活动产生的现金流量净额”、“投资活动产生的现金流量净额”和“筹资活动产生的现金流量净额”之和。

分析现金流量表时,我们应该关注现金流量的来源和结构。在企业正常经营的情况下,企业的经营活动产生的现金流量净额应该是正数。如果经营活动产生的现金流量净额是负数,这说明公司通过经营活动创造现金流量的能力下降,而依靠出售固定资产或外部融资等弥补经营活动产生的现金流量缺口。

例如,根据ST生态20xx年财务报告,它的经营活动产生的现金流量净额是-14,656万元,投资活动产生的现金流量净额是-16,844万元,筹资活动产生的现金流量净额是38,225万元,现金及现金等价物净增加额是6,726万元。而筹资活动产生的现金流量净额主要来自于20xx年借款所收到的现金6.93亿元。20xx年它购建固定资产、无形资产和其他长期资产所支付的现金1.58亿元以及投资所支付的现金1000多万元来自于借款。它的经营活动产生的现金流入是2.28亿元,现金流出是3.74亿元,经营活动支出的现金中有1.4亿多元来自于借款。它偿还债务所支付的现金2.86亿元以及分配股利、利润或偿付利息所支付的现金2440万元也来自于借款。这说明它维持生存的资金来源是借款,并且用拆东墙补西墙的方法支付借款的本金和利息。

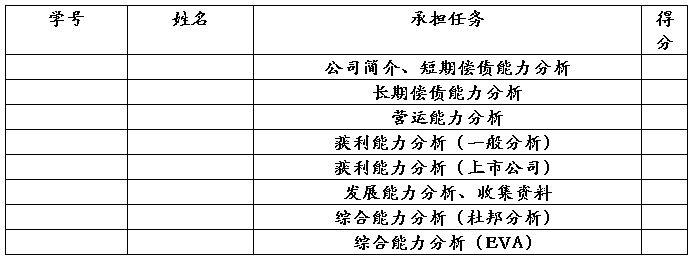

第二篇:财务分析报告 格式

赣南师范学院

赣南师范学院

20##–20##学年第一学期期末考试

开课学院商学院 课程名称:财务报表分析 考试形式:撰写财务分析报告

一、短期偿债能力分析

1. 指标选取及原因:指标选取是否合理,是否有原因解释,解释原因是否合理;(10分)

2. 数据调整及指标计算:是否进行了数据调整,调整是否合理,是否按照调整后的数据计算指标;(10分)

3. 趋势分析:时间序列长度是否合理,趋势图是否清晰,趋势分析的指标是否全面,据趋势分析得出的结论是否合理;(15分)

4. 行业分析:行业选择是否合理,行业分析的指标是否全面,行业对比图是否清晰,据行业分析得出的结论是否合理;(15分)

5. 因素分析:方法是否得当,是否找出最大的影响因素或者计算出每个因素的影响程度,是否对结果进行阐述,是否对结果作出合理解释;(20分)

6. 存在的优势与不足及建议:是否明确指出优势与不足并进行解释,提出的建议是否可行。(15分)

7、报告内容的完整性。(10分)

8、报告书写格式规范、整洁清楚(5分)。

二、长期偿债能力分析

1. 指标选取及原因:指标选取是否合理,是否有原因解释,解释原因是否合理;(10分)

2. 数据调整及指标计算:是否进行了数据调整,调整是否合理,是否按照调整后的数据计算指标;(10分)

3. 趋势分析:时间序列长度是否合理,趋势图是否清晰,趋势分析的指标是否全面,据趋势分析得出的结论是否合理;(15分)

4. 行业分析:行业选择是否合理,行业分析的指标是否全面,行业对比图是否清晰,据行业分析得出的结论是否合理;(15分)

5.因素分析:方法是否得当,是否找出最大的影响因素或者计算出每个因素的影响程度,是否对结果进行阐述,是否对结果作出合理解释;(20分)

6.存在的优势与不足及建议:是否明确指出优势与不足并进行解释,提出的建议是否可行。(15分)

7、报告内容的完整性。(10分)

8、报告书写格式规范、整洁清楚(5分)。

三、营运能力分析

1. 指标选取及原因:指标选取是否合理,是否有原因解释,解释原因是否合理;(10分)

2. 数据调整及指标计算:是否进行了数据调整,调整是否合理,是否按照调整后的数据计算指标;(10分)

3. 趋势分析:时间序列长度是否合理,趋势图是否清晰,趋势分析的指标是否全面,据趋势分析得出的结论是否合理;(15分)

4. 行业分析:行业选择是否合理,行业分析的指标是否全面,行业对比图是否清晰,据行业分析得出的结论是否合理;(15分)

5.因素分析:方法是否得当,是否找出最大的影响因素或者计算出每个因素的影响程度,是否对结果进行阐述,是否对结果作出合理解释;(20分)

6.存在的优势与不足及建议:是否明确指出优势与不足并进行解释,提出的建议是否可行。(15分)

7、报告内容的完整性。(10分)

8、报告书写格式规范、整洁清楚(5分)。

8、报告书写格式规范、整洁清楚(5分)。

四、获利能力分析(一般分析)

1. 指标选取及原因:指标选取是否合理,是否有原因解释,解释原因是否合理;(10分)

2. 数据调整及指标计算:是否进行了数据调整,调整是否合理,是否按照调整后的数据计算指标;(10分)

3. 趋势分析:时间序列长度是否合理,趋势图是否清晰,趋势分析的指标是否全面,据趋势分析得出的结论是否合理;(15分)

4. 行业分析:行业选择是否合理,行业分析的指标是否全面,行业对比图是否清晰,据行业分析得出的结论是否合理;(15分)

5.因素分析:方法是否得当,是否找出最大的影响因素或者计算出每个因素的影响程度,是否对结果进行阐述,是否对结果作出合理解释;(20分)

6.存在的优势与不足及建议:是否明确指出优势与不足并进行解释,提出的建议是否可行。(15分)

7、报告内容的完整性。(10分)

8、报告书写格式规范、整洁清楚(5分)。

五、获利能力分析(上市公司)

1. 指标选取及原因:指标选取是否合理,是否有原因解释,解释原因是否合理;(10分)

2. 数据调整及指标计算:是否进行了数据调整,调整是否合理,是否按照调整后的数据计算指标;(10分)

3. 趋势分析:时间序列长度是否合理,趋势图是否清晰,趋势分析的指标是否全面,据趋势分析得出的结论是否合理;(15分)

4. 行业分析:行业选择是否合理,行业分析的指标是否全面,行业对比图是否清晰,据行业分析得出的结论是否合理;(15分)

5.因素分析:方法是否得当,是否找出最大的影响因素或者计算出每个因素的影响程度,是否对结果进行阐述,是否对结果作出合理解释;(20分)

6.存在的优势与不足及建议:是否明确指出优势与不足并进行解释,提出的建议是否可行。(15分)

7、报告内容的完整性。(10分)

8、报告书写格式规范、整洁清楚(5分)。

六、发展能力分析

1. 指标选取及原因:指标选取是否合理,是否有原因解释,解释原因是否合理;(10分)

2. 数据调整及指标计算:是否进行了数据调整,调整是否合理,是否按照调整后的数据计算指标;(10分)

3. 趋势分析:时间序列长度是否合理,趋势图是否清晰,趋势分析的指标是否全面,据趋势分析得出的结论是否合理;(15分)

4. 行业分析:行业选择是否合理,行业分析的指标是否全面,行业对比图是否清晰,据行业分析得出的结论是否合理;(15分)

5.因素分析:方法是否得当,是否找出最大的影响因素或者计算出每个因素的影响程度,是否对结果进行阐述,是否对结果作出合理解释;(20分)

6.存在的优势与不足及建议:是否明确指出优势与不足并进行解释,提出的建议是否可行。(15分)

7、报告内容的完整性。(10分)

8、报告书写格式规范、整洁清楚(5分)。

七、综合能力分析(杜邦分析)

八、综合能力分析(EVA)

-

财务报表怎么做

财务报表怎么做财务报表作为企业的密码一个企业的财务壮观关系着企业的生死存亡在报表中富含许多的企业信息当中蕴含了许多的商业机密若无法…

-

怎样做财务分析报告

怎样做财务报告的静态分析刘姝威20xx年5月20日北京青年报财务分析有三种基本方法静态分析趋势分析和同业比较其中静态分析是趋势分析…

-

关于财务报告:如何做好财务分析工作

关于财务报告如何做好财务分析工作如何做好财务分析工作之前曾经系统了解过财务分析的体系以下是总结的内容仅供参考一目的判断决策利益相关…

-

财务报表分析怎么做

财务报表分析怎么做财务报表是综合反映企业一定时期财务状况和经营成果的报告文件是企业的管理者股东债权人了解与掌握企业的生产经营情况和…

-

财务报表分析怎么做

财务报表分析怎么做财务报表是综合反映企业一定时期财务状况和经营成果的报告文件是企业的管理者股东债权人了解与掌握企业的生产经营情况和…

-

财务工作报告怎么写

一、财务分析报告的内容与格式1、财务分析报告的分类。财务分析报告从编写的时间来划分,可分为两种:一是定期分析报告,二是非定期分析报…

-

怎样做好财务管理工作

怎样做好财务管理工作财务管理工作目前是市场经济中一个相当重要的工作。与前些年仅注重记好账不同,目前不论是国有企业,还是蓬勃众生的私…

-

财务报表怎么做

财务报表怎么做财务报表作为企业的密码一个企业的财务壮观关系着企业的生死存亡在报表中富含许多的企业信息当中蕴含了许多的商业机密若无法…

-

关于财务报告:如何做好财务分析工作

关于财务报告如何做好财务分析工作如何做好财务分析工作之前曾经系统了解过财务分析的体系以下是总结的内容仅供参考一目的判断决策利益相关…

-

财务报表分析怎么做

财务报表分析怎么做财务报表是综合反映企业一定时期财务状况和经营成果的报告文件是企业的管理者股东债权人了解与掌握企业的生产经营情况和…